भारत में केंद्रीय बैंक डिजिटल मुद्रा की शुरुआत | 26 Dec 2024

यह एडिटोरियल 26/12/2024 को लाइवमिंट में प्रकाशित “Rupee-backed stablecoins could complement RBI’s digital currency” पर आधारित है। इस लेख में डिजिटल मुद्राओं पर स्टेबलकॉइन के परिवर्तनकारी प्रभाव का उल्लेख किया गया है, जो पारंपरिक परिसंपत्ति समर्थन के माध्यम से मूल्य स्थिरता बनाए रखते हुए क्रिप्टोकरेंसी के लाभ प्रदान करता है। यह इस बात पर प्रकाश डालता है कि भारत में RBI की सेंट्रल बैंक डिजिटल करेंसी (ई-रुपया) और रुपया समर्थित स्टेबलकॉइन का उदय एक अधिक समावेशी एवं कुशल डिजिटल वित्तीय पारिस्थितिकी तंत्र को आयाम दे सकता है, बशर्ते पर्याप्त नियामक निगरानी हो।

प्रिलिम्स के लिये:डिजिटल मुद्राएँ, RBI की केंद्रीय बैंक डिजिटल मुद्रा, रुपया-समर्थित स्थिर मुद्राएँ, भारतीय रिज़र्व बैंक, वित्तीय कार्रवाई कार्य बल, अंतर्राष्ट्रीय निपटान बैंक, रुपए का अंतर्राष्ट्रीयकरण, डिजिटल सार्वजनिक अवसंरचना पर भारत का G20 प्रयास, ई-कॉमर्स क्षेत्र, फिनटेक, बिटकॉइन अंगीकरण के साथ अल साल्वाडोर का अनुभव मेन्स के लिये:केंद्रीय बैंक डिजिटल मुद्रा के प्रमुख लाभ, CBDC से जुड़ी प्रमुख चिंताएँ। |

डिजिटल मुद्राओं के विकास ने स्थिर सिक्कों के उद्भव के साथ एक महत्त्वपूर्ण मोड़ लिया है, जो परंपरागत परिसंपत्तियों से जुड़े होने के कारण मूल्य स्थिरता बनाए रखते हुए क्रिप्टोकरेंसी के लाभ प्रदान करते हैं। भारत में, डिजिटल वित्त का परिदृश्य दो समानांतर विकासों द्वारा परिवर्तित हो रहा है: RBI की केंद्रीय बैंक डिजिटल मुद्रा (ई-रुपया) और रुपया-समर्थित स्थिर सिक्के। बैंक फॉर इंटरनेशनल सेटलमेंट्स के अनुसार, डिजिटल मुद्राएँ लेन-देन की लागत को 50% तक कम कर सकती हैं, जिससे वे व्यवसायों और व्यक्तियों दोनों के लिये एक आकर्षक विकल्प बन जाती हैं। जैसा कि भारत इस महत्त्वपूर्ण मोड़ पर खड़ा है, ई-रुपया और रुपया-समर्थित स्थिर सिक्कों का सह-अस्तित्व संभावित रूप से अधिक समावेशी एवं कुशल डिजिटल वित्तीय पारिस्थितिकी तंत्र का निर्माण कर सकता है, बशर्ते उचित नियामक निगरानी हो।

सेंट्रल बैंक डिजिटल करेंसी क्या है?

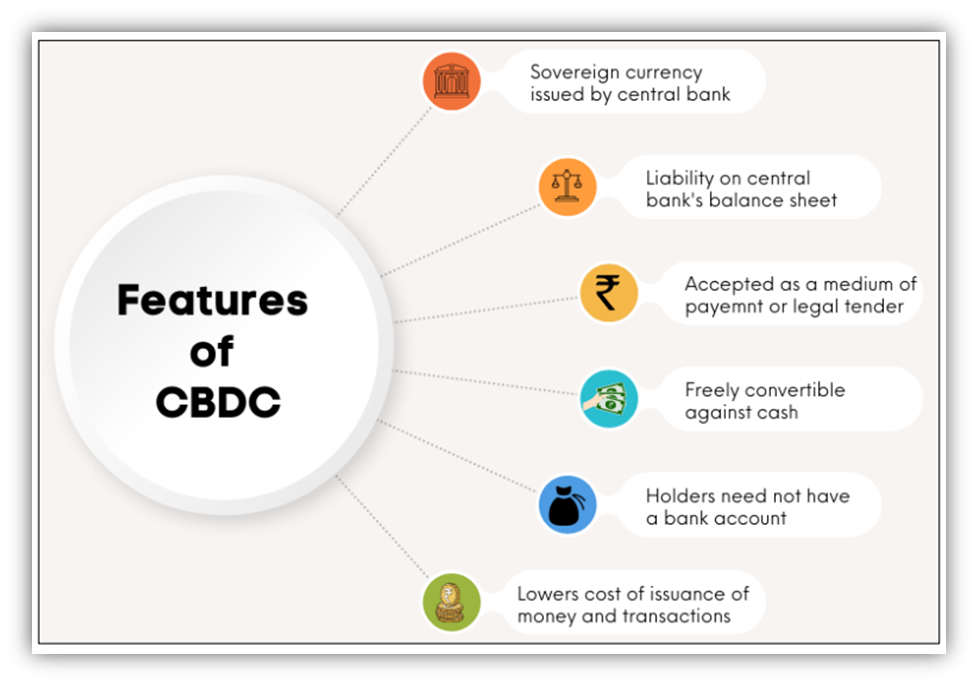

परिचय: सेंट्रल बैंक डिजिटल करेंसी ( CBDC) किसी देश की फियेट करेंसी का डिजिटल रूप है, जिसे केंद्रीय बैंक द्वारा जारी और विनियमित किया जाता है।

- यह नकदी के लिये एक सुरक्षित, निर्बाध और कुशल विकल्प के रूप में कार्य करता है, जो मुद्रण, वितरण एवं भंडारण से जुड़ी लागतों को कम करता है, साथ ही जालसाज़ी तथा चोरी जैसे जोखिमों को भी कम करता है।

- CBDC वित्तीय समावेशन को बढ़ा सकते हैं, सीमा पार भुगतान को सुव्यवस्थित कर सकते हैं, और डिजिटल अर्थव्यवस्था की ओर बदलाव का समर्थन कर सकते हैं, क्योंकि उनका डिज़ाइन वित्तीय प्रणाली में व्यवधानों को न्यूनतम करने के लिये तैयार किया गया है।

CBDC (ई-रुपी) के प्रकार:

- खुदरा CBDC: गैर-वित्तीय उपभोक्ताओं और व्यवसायों सहित निजी क्षेत्र के उपयोगकर्त्ताओं के लिये डिज़ाइन किया गया।

- खुदरा लेन-देन के लिये नकदी के इलेक्ट्रॉनिक संस्करण के रूप में कार्य करता है।

- विशेषताएँ:

- केंद्रीय बैंक की प्रत्यक्ष देयता के रूप में कार्य करता है।

- 24/7 उपलब्धता के साथ सुरक्षित धन उपलब्ध कराता है।

- सटीक समय पर या लगभग ठीक समय पर भुगतान निपटान की सुविधा प्रदान करता है।

- थोक CBDC: मुख्य रूप से अंतर-बैंक ट्रांसफर और थोक वित्तीय लेन-देन के लिये।

- बॉण्ड निपटान और नॉस्ट्रो ट्रांसफर जैसी गतिविधियों के लिये उपयोग किया जाता है।

- विशेषताएँ:

- चुनिंदा वित्तीय संस्थाओं तक सीमित।

- सुरक्षा और दक्षता में सुधार करके निपटान प्रणालियों को उन्नत करता है।

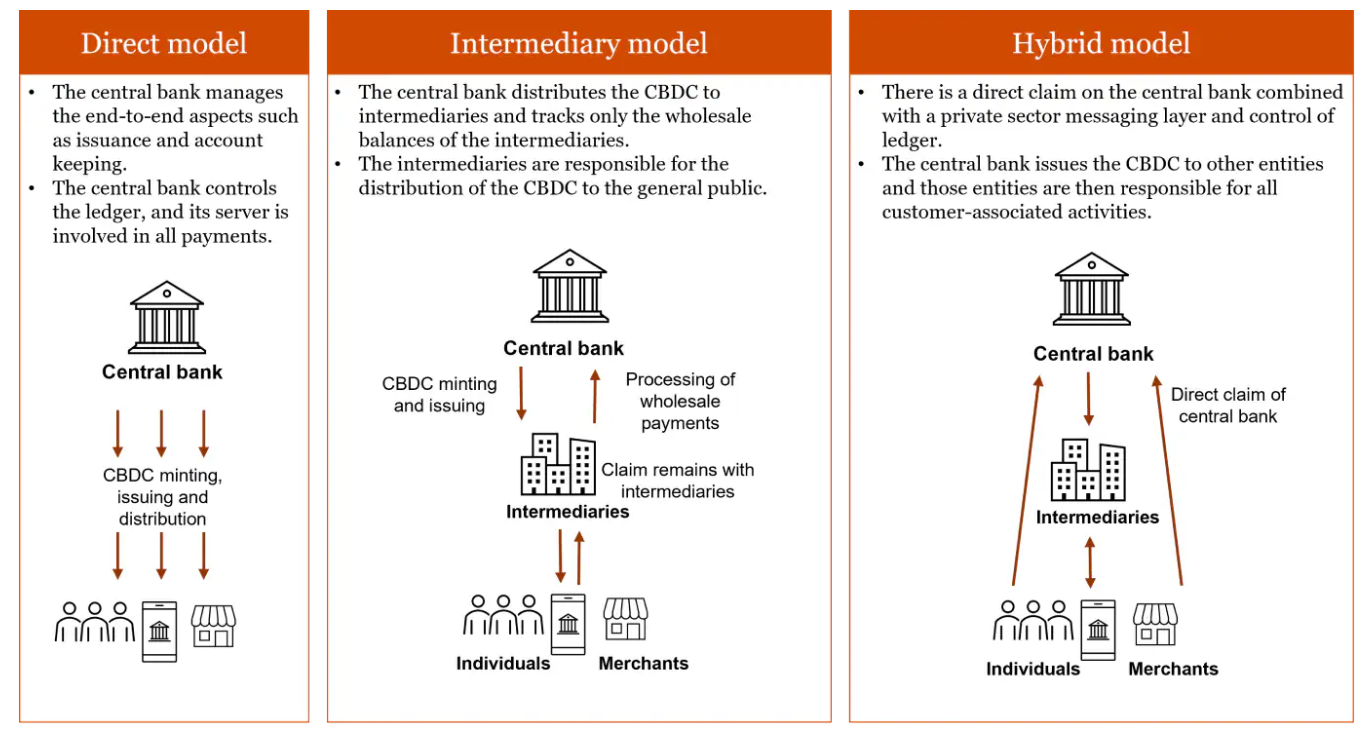

- जारी करने का तरीका:

केंद्रीय बैंक डिजिटल मुद्रा के प्रमुख लाभ क्या हैं?

- उन्नत वित्तीय समावेशन: CBDC भौतिक बैंक शाखाओं पर निर्भरता को कम करके बैंकिंग सेवाओं से वंचित एवं अल्प बैंकिंग सुविधा वाले लोगों को बैंकिंग सेवाएँ प्रदान कर सकता है।

- मोबाइल आधारित डिजिटल वॉलेट के माध्यम से वित्तीय सेवाओं तक आसानी से अभिगम किया जा सकता है।

- RBI ने अपर्याप्त या सीमित इंटरनेट कनेक्टिविटी वाले क्षेत्रों में लेन-देन को सक्षम करने के लिये CBDC-R में ऑफलाइन कार्यक्षमता शुरू करने का भी प्रस्ताव रखा।

- लेन-देन लागत में कमी: CBDC मध्यवर्तियों को खत्म करके मुद्रण एवं परिवहन की घरेलू लागत को काफी कम कर सकता है।

- बाज़ार के अनुमान के अनुसार, वर्तमान में प्रत्येक 100 रुपए के नोट के लिये, चार वर्ष के जीवन चक्र में लागत लगभग 15-17 रुपए (प्रत्येक नोट पर 15-17%) आती है। CBDC के साथ इसे निश्चित रूप से कम किया जा सकता है।

- बेहतर मौद्रिक नीति कार्यान्वयन: CBDC केंद्रीय बैंकों को ठीक समय में धन प्रवाह की निगरानी करने की अनुमति देता है, जिससे लक्षित चलनिधि इंजेक्शन जैसे सटीक नीति उपाय संभव हो पाते हैं।

- इससे जमाखोरी या कालाबाज़ारी जैसी समस्याओं पर अंकुश लग सकता है, तथा नीतियों का बेहतर क्रियान्वयन सुनिश्चित हो सकेगा।

- भारतीय रिज़र्व बैंक (RBI) ने वर्ष 2022 में अंतर-बैंक निपटान को बेहतर ढंग से प्रबंधित करने और चलनिधि प्रबंधन दक्षता को बढ़ावा देने के लिये अपने थोक CBDC पायलट (e₹-W) का प्रदर्शन किया।

- पारदर्शिता में वृद्धि और अवैध गतिविधियों में कमी: ट्रेस करने योग्य लेनदेन के साथ, CBDC धन की बेहतर निगरानी को सक्षम करके भ्रष्टाचार, कर चोरी और वित्तीय अपराधों पर अंकुश लगा सकता है।

- वित्तीय कार्रवाई कार्य बल (FATF) का अनुमान है कि प्रत्येक वर्ष खरबों डॉलर का धन शोधन होता है, तथा वैश्विक अवैध वित्तीय प्रवाह का 1% से भी कम हिस्सा ज़ब्त या अवरूद्ध किया जाता है।

- CBDC अधिक पारदर्शिता के माध्यम से एक महत्त्वपूर्ण हिस्से की वसूली में मदद कर सकते हैं।

- भारत में ई-इनवॉयस प्रणाली की शुरूआत इसी कर-चोरी विरोधी दृष्टिकोण के अनुरूप है।

- सीमा-पार भुगतान को बढ़ावा: CBDC सीमा-पार भुगतान प्रणालियों को आधुनिक एवं सुव्यवस्थित कर सकते हैं, जिससे तेज़, सस्ता और अधिक सुरक्षित अंतर्राष्ट्रीय लेनदेन संभव हो सकेगा।

- बैंक फॉर इंटरनेशनल सेटलमेंट्स (BIS) का मानना है कि CBDC धन प्रेषण लागत को कम कर सकते हैं।

- डिजिटल सार्वजनिक अवसंरचना पर भारत का G20 प्रयास इस लक्ष्य को रेखांकित करता है, जिसमें वर्ष 2027 तक वैश्विक स्तर पर धन प्रेषण लागत को कम करने पर ध्यान केंद्रित किया गया है।

- थाईलैंड, हांगकांग और UAE को शामिल करते हुए M- CBDC ब्रिज परियोजना ने दिखाया है कि CBDC किस प्रकार इन समस्याओं को लगभग तत्काल निपटान तक कम कर सकता है।

- वित्तीय क्षेत्र में नवाचार को बढ़ावा देना: CBDC की शुरूआत नए भुगतान समाधानों और सेवाओं की मांग उत्पन्न करके फिनटेक नवाचार को प्रोत्साहित करती है।

- यह पारिस्थितिकी तंत्र विकास भारत में दिखाई दे रहा है, जहाँ UPI प्रणाली ने ई-कॉमर्स क्षेत्र और फिनटेक में प्रगति को प्रेरित किया है।

- उदाहरण के लिये, CBDC स्मार्ट शहरों में माइक्रोपेमेंट के लिये IoT के साथ एकीकृत हो सकता है, जिससे भारत के स्मार्ट बुनियादी अवसंरचना के लक्ष्यों में तेज़ी आएगी।

- वर्ष 2021 तक, भारत में फिनटेक अंगीकरण की दर विश्व में सबसे अधिक 87% है, जबकि वैश्विक औसत 64% है एवं CBDC इस प्रवृत्ति को और भी बढ़ा सकता है।

- आर्थिक समुत्थानशक्ति और संकट प्रबंधन: CBDC प्राकृतिक आपदाओं या महामारी जैसे संकटों के दौरान एक सुदृढ़ विकल्प प्रदान करते हैं, जब भौतिक नकदी अप्राप्य हो सकती है।

- उदाहरण के लिये, CBDC द्वारा संचालित डिजिटल वॉलेट कल्याणकारी निधियों का निर्बाध वितरण सुनिश्चित कर सकते हैं।

- कोविड-19 के दौरान, वैश्विक राहत कोषों की एक बड़ी संख्या को रसद नकदी मुद्दों के कारण विलंब का सामना करना पड़ा। एक पूरी तरह कार्यात्मक CBDC प्रणाली भारत की मानवीय सहायता नीतियों के साथ संरेखित करते हुए ठीक समय में इन ट्रांसफर को त्वरित कर सकती थी।

- वि-डॉलरीकरण के लिये समर्थन: CBDC व्यापार और अंतर्राष्ट्रीय निपटान बैंक प्रबंधन के लिये विदेशी मुद्राओं पर निर्भरता को कम कर सकते हैं, जिससे आर्थिक संप्रभुता दृढ होगी।

- उदाहरण के लिये, रूस द्वारा डिजिटल रूबल की शुरुआत, प्रतिबंधों के बीच अमेरिकी डॉलर पर निर्भरता कम करने की उसकी रणनीति का हिस्सा है।

- भारत में, रुपया-आधारित सीमा-पार व्यापार के लिये थोक CBDC के साथ RBI के पायलट प्रयास, भारत के रुपया-केंद्रित व्यापार समझौतों (रुपया-रूबल समझौता) के अनुरूप, रुपए का अंतर्राष्ट्रीयकरण करने के उसके उद्देश्य का समर्थन करते हैं।

CBDC से जुड़ी प्रमुख चिंताएँ क्या हैं?

- साइबर सुरक्षा और गोपनीयता संबंधी चिंताएँ: CBDC डिजिटल बुनियादी अवसंरचना पर साइबर हमलों के जोखिम को बढ़ाते हैं, जिससे राष्ट्रीय वित्तीय सुरक्षा के लिये खतरा उत्पन्न होता है।

- केंद्रीकृत प्रणालियाँ हैकर्स के लिये आकर्षक लक्ष्य होती हैं, जैसा कि वर्ष 2020 के सोलरविंड्स साइबर अटैक में देखा गया, जिसने महत्त्वपूर्ण वित्तीय प्रणालियों को प्रभावित किया।

- डिजिटल अरेस्ट एवं ऑनलाइन चोरी की बढ़ती घटनाएँ इस मुद्दे को और बढ़ा देती हैं।

- उच्च कार्यान्वयन और रखरखाव लागत: CBDC बुनियादी अवसंरचना के विकास एवं प्रबंधन के लिये महत्त्वपूर्ण वित्तीय निवेश और तकनीकी विशेषज्ञता की आवश्यकता होती है।

- ये लागतें केंद्रीय बैंकों पर भार डाल सकती हैं, विशेष रूप से उन विकासशील देशों पर जहाँ राजकोषीय गुंजाइश सीमित है और विकास संबंधी प्राथमिकताएँ प्रतिस्पर्द्धी हैं।

- उदाहरण के लिये, eNaira के विकास और क्रियान्वयन में सेंट्रल बैंक ऑफ नाइजीरिया (CBN) को भारी धनराशि खर्च करनी पड़ी।

- वाणिज्यिक बैंकिंग प्रणाली पर प्रभाव: CBDC जमा राशि को केंद्रीय बैंक खातों में स्थानांतरित करके पारंपरिक बैंकों के हस्तक्षेप को कम कर सकते हैं, जिससे बैंकों की उधार देने की क्षमता कम हो सकती है।

- बैंक ऑफ इंग्लैंड ने इस बात पर प्रकाश डाला कि CBDC की शुरूआत से बैंक जमा में 4% से 12% की कमी आ सकती है, जिससे बैंकों के लिये चलनिधि की कमी हो सकती है।

- इन चुनौतियों से निपटने के लिये बैंकों को थोक बाज़ारों से उधार लेने के लिये बाध्य होना पड़ सकता है, जिससे उनकी वित्तपोषण लागत बढ़ सकती है, या उनकी ऋण देने की गतिविधियाँ सीमित हो सकती हैं, जिससे आर्थिक विकास पर प्रतिकूल प्रभाव पड़ सकता है।

- सीमित तकनीकी तत्परता: CBDC के सफल क्रियान्वयन के लिये मज़बूत तकनीकी अवसंरचना की आवश्यकता होती है, जिसका कई देशों में अभाव है।

- वर्ष 2023 तक भारतीय जनसंख्या का 45% या लगभग 665 मिलियन नागरिक अभी भी इंटरनेट का उपयोग नहीं कर पा रहे हैं और केवल 25% डिजिटल साक्षरता (NITI आयोग) के साथ, CBDC का अंगीकरण एक बड़ी चुनौती बनी हुई है।

- सीमा-पार विनियामक चुनौतियाँ: सीमा-पार भुगतान प्रणालियों में CBDC को एकीकृत करने में विनियामक, तकनीकी और भू-राजनीतिक बाधाओं का सामना करना पड़ता है।

- CBDC अंतर-संचालनीयता के लिये समान मानकों की कमी वैश्विक व्यापार को जटिल बनाती है।

- उदाहरण के लिये, M-CBDC ब्रिज परियोजना डिजिटल यूरो या डिजिटल रुपए से पूरी तरह अलग है।

- मैक्रो-इकॉनमिक जोखिम और डॉलरीकरण: विकासशील देशों में, यदि विदेशी CBDC स्थानीय अर्थव्यवस्थाओं पर हावी हो जाते हैं, तो CBDC डॉलरीकरण जोखिम को बढ़ा सकते हैं।

- एक हालिया अध्ययन से संकेत मिलता है कि यदि पड़ोसी देश मज़बूत CBDC अपनाते हैं तो छोटी अर्थव्यवस्थाओं को इस जोखिम का सामना करना पड़ सकता है।

- जैसा कि बिटकॉइन अंगीकरण के संबंध में अल साल्वाडोर के अनुभव में देखा गया है, इससे मौद्रिक संप्रभुता कमज़ोर हो सकती है।

रुपया-समर्थित स्टेबलकॉइन क्या है और यह CBDC को किस प्रकार पूरक बना सकता है?

- रुपया-समर्थित स्थिर सिक्के: रुपया-समर्थित स्थिर सिक्के भारतीय रुपए (INR) से 1:1 अनुपात में जुड़े डिजिटल टोकन हैं, जो बैंकों या वित्तीय संस्थानों में रखे गए समकक्ष कोष द्वारा समर्थित हैं।

- ये स्टेबलकॉइन ब्लॉकचेन प्रौद्योगिकी पर काम करते हैं, जिससे घरेलू एवं अंतर्राष्ट्रीय स्तर पर तीव्र और कम लागत वाले लेन-देन संभव होते हैं।

- बिटकॉइन जैसी क्रिप्टोकरेंसी के विपरीत, स्टेबलकॉइन का उद्देश्य मूल्य अस्थिरता को कम करना है, जबकि पारदर्शिता एवं सुरक्षा जैसे डिजिटल मुद्राओं के लाभों को बनाए रखना है। (उदाहरण-ट्रूINR)।

- CBDC के पूरक स्थिर सिक्के:

- सीमा-पार व्यापार और भुगतान को सुविधाजनक बनाना: रुपया-समर्थित स्टेबलकॉइन निर्बाध, कम लागत और त्वरित निपटान को सक्षम करके सीमा-पार भुगतान चुनौतियों का समाधान कर सकते हैं।

- CBDC के पूरक के रूप में, स्टेबलकॉइन उन क्षेत्रों में अंतराल को कम कर सकते हैं जहाँ CBDC अंतर-संचालनीयता या वैश्विक मानकों का अभी विकास होना शेष है।

- निजी क्षेत्र में नवाचार को बढ़ावा देना: स्टेबलकॉइन्स विकेंद्रीकृत वित्त (DFI) और ई-कॉमर्स प्लेटफॉर्मों के लिये प्रोग्रामेबल मनी समाधान को सक्षम करके फिनटेक नवाचार को बढ़ावा दे सकते हैं।

- यह माइक्रोपेमेंट या ब्लॉकचेन-आधारित व्यापार वित्त जैसे विशिष्ट उपयोग मामलों का निपटान करके CBDC का पूरक बनता है, जिससे केंद्रीय बैंकों को प्रणालीगत स्थिरता पर ध्यान केंद्रित करने में मदद मिलती है।

- दोहरी प्रणाली डिजिटल भुगतान में लचीलापन और मापनीयता सुनिश्चित करती है।

- डिजिटल एसेट इकोसिस्टम को जोड़ना: स्टेबलकॉइन पारंपरिक वित्तीय प्रणालियों, CBDC और बढ़ती डिजिटल एसेट अर्थव्यवस्था के बीच एक सेतु के रूप में कार्य कर सकते हैं।

- भारत में, जहाँ ब्लॉकचेन का उपयोग बढ़ रहा है, रुपया-समर्थित स्थिर सिक्के टोकनयुक्त परिसंपत्ति व्यापार की सुविधा प्रदान कर सकते हैं, जबकि CBDC मुख्यधारा के खुदरा और थोक लेन-देन का प्रबंधन करते हैं।

- प्रारंभिक CBDC रोलआउट में आकस्मिकता प्रदान करना: चूँकि CBDC अभी भी पायलट चरण में हैं, इसलिये स्टेबलकॉइन डिजिटल भुगतान के लिये एक अस्थायी समाधान के रूप में काम कर सकते हैं।

- वे अभी तक अनकवर्ड कार्यक्षमताओं को प्रदान करके CBDC को पूरक कर सकते हैं, जैसे कि अधिक गुमनामी या वैश्विक विकेंद्रीकृत प्लेटफॉर्मों के साथ एकीकरण।

- सीमा-पार व्यापार और भुगतान को सुविधाजनक बनाना: रुपया-समर्थित स्टेबलकॉइन निर्बाध, कम लागत और त्वरित निपटान को सक्षम करके सीमा-पार भुगतान चुनौतियों का समाधान कर सकते हैं।

भारत में CBDC को प्रभावी ढंग से लागू करने के लिये क्या उपाय अपनाए जा सकते हैं?

- मज़बूत डिजिटल बुनियादी अवसंरचना का निर्माण: डिजिटल बुनियादी अवसंरचना को मज़बूत किया जाना चाहिये, विशेष रूप से ग्रामीण क्षेत्रों में, CBDC का अंगीकरण आवश्यक है।

- ब्रॉडबैंड कनेक्टिविटी में सुधार के लिये BharatNet जैसी पहलों में तेज़ी लाई जानी चाहिये।

- चूँकि ग्रामीण भारत में केवल 25% लोग ही डिजिटल रूप से साक्षर हैं, इसलिये सामान्य सेवा केंद्रों के माध्यम से लक्षित प्रशिक्षण एवं बुनियादी अवसंरचना में निवेश से इस अंतर को कम किया जा सकता है।

- निजी दूरसंचार ऑपरेटरों के साथ सहयोग से लास्ट-माइल कनेक्टिविटी को और बढ़ावा मिल सकता है।

- साइबर सुरक्षा और डेटा गोपनीयता सुनिश्चित करना: CBDC प्रणालियों को खतरों से बचाने के लिये एक व्यापक साइबर सुरक्षा फ्रेमवर्क विकसित करना आवश्यक है।

- डिजिटल लेन-देन की सुरक्षा के लिये उन्नत एन्क्रिप्शन प्रौद्योगिकियों और AI-आधारित निगरानी प्रणालियों को लागू किया जाना चाहिये।

- RBI ठीक समय पर खतरे का पता लगाने वाले तंत्र स्थापित करने के लिये CERT-In के साथ सहयोग कर सकता है।

- मौजूदा वित्तीय पारिस्थितिकी प्रणालियों के साथ एकीकरण: CBDC को वर्तमान बैंकिंग और भुगतान प्रणालियों को बाधित नहीं करना चाहिये, बल्कि उनका पूरक बनना चाहिये।

- एक स्तरीय CBDC मॉडल पेश किया जा सकता है, जिसमें वाणिज्यिक बैंक वितरण और खाता प्रबंधन के लिये मध्यस्थ के रूप में कार्य करेंगे।

- खुदरा CBDC लेन-देन के लिये UPI का लाभ उठाने वाला RBI का वर्तमान पायलट यह दर्शाता है कि मौजूदा प्लेटफॉर्म किस प्रकार निर्बाध एकीकरण सुनिश्चित कर सकते हैं।

- उदाहरण के लिये, CBDC को आधार और जन धन खातों से जोड़ने से वित्तीय समावेशन को बढ़ावा मिल सकता है। इस तरह के एकीकरण से अतिरेक कम होता है और संसाधन उपयोग में सुधार होता है।

- सार्वजनिक जागरूकता और शिक्षा को बढ़ावा देना: नागरिकों को CBDC के लाभों और उपयोग के बारे में शिक्षित करने के लिये एक व्यापक जागरूकता अभियान आवश्यक है।

- RBI और भारतीय राष्ट्रीय भुगतान निगम (NPCI) समझ बढ़ाने के लिये कार्यशालाओं, ऑनलाइन मॉड्यूल और सामुदायिक कार्यक्रमों पर सहयोग कर सकते हैं।

- उदाहरण के लिये, DigiDhan मेला के माध्यम से डिजिटल भुगतान अंगीकरण के लिये भारत के सफल अभियान को दोहराया जा सकता है।

- ऑफलाइन CBDC क्षमताओं का निर्माण: CBDC के लिये मज़बूत ऑफलाइन कार्यक्षमता विकसित करने से अपर्याप्त या बिना इंटरनेट कनेक्टिविटी वाले क्षेत्रों में पहुँच सुनिश्चित हो सकती है।

- NFC-सक्षम स्मार्ट कार्ड या मोबाइल वॉलेट जैसी प्रौद्योगिकियाँ ऑफलाइन लेन-देन को आसान बना सकती हैं।

- RBI का ऑफलाइन खुदरा CBDC परीक्षण सही दिशा में उठाया गया एक कदम है। यह उपाय CBDC पारिस्थितिकी तंत्र में समावेशिता और समुत्थानशीलता सुनिश्चित करेगा।

- अंतर-संचालनीयता मानकों की स्थापना: CBDC को विश्व भर में मौजूदा भुगतान प्रणालियों और संभावित अंतर्राष्ट्रीय CBDC फ्रेमवर्क के साथ समुत्थानशील और अंतर-संचालनीय बनाया जाना चाहिये।

- सीमा-पार भुगतान पर G20 का रोडमैप वैश्विक मानकों की आवश्यकता पर बल देता है; भारत अपने CBDC को इन मानकों के अनुरूप बनाने के प्रयासों का नेतृत्व कर सकता है।

- पारदर्शी कानूनी और नियामक फ्रेमवर्क विकसित करना: CBDC लेनदेन में देयता, कराधान और उपभोक्ता संरक्षण जैसे मुद्दों को हल करने के लिये एक स्पष्ट कानूनी फ्रेमवर्क आवश्यक है।

- विश्व बैंक या BIS द्वारा तैयार किया गया सामान्य “CBDC डिज़ाइन सिद्धांत” नियामक नीतियों के लिये मानक के रूप में काम कर सकता है।

- गोपनीयता की सुरक्षा के लिये भारत के व्यक्तिगत डेटा संरक्षण अधिनियम 2023 को CBDC फ्रेमवर्क में एकीकृत किया जाना चाहिये।

- ऐसी स्पष्टता कानूनी निश्चितता प्रदान करेगी और हितधारकों का विश्वास बढ़ाएगी।

- सार्वजनिक-निजी भागीदारी (PPP) का लाभ उठाना: CBDC के विकास एवं कार्यान्वयन में निजी भागीदारों को शामिल करने से नवाचार को बढ़ावा मिल सकता है और लागत कम हो सकती है।

- उदाहरण के लिये, फिनटेक कंपनियाँ उपयोगकर्त्ता-अनुकूल ऐप्लीकेशन और भुगतान समाधान डिज़ाइन करने में मदद कर सकती हैं।

- ब्लॉकचेन स्टार्टअप के साथ सहयोग से सुरक्षा और परिचालन दक्षता भी बढ़ सकती है। PPP स्केलेबिलिटी सुनिश्चित करते हैं और कार्यान्वयन को बाज़ार की जरूरतों के अनुरूप रखते हैं।

|

दृष्टि मेन्स प्रश्न: प्रश्न. भारत में सेंट्रल बैंक डिजिटल करेंसी (CBDC) को लागू करने के संभावित लाभों और चुनौतियों का समालोचनात्मक परीक्षण कीजिये। वित्तीय समावेशन, मौद्रिक नीति और वाणिज्यिक बैंकिंग प्रणाली की स्थिरता के लिये इसके निहितार्थों पर चर्चा कीजिये। |

UPSC सिविल सेवा परीक्षा, विगत वर्ष के प्रश्न (PYQs)प्रश्न. केंद्रीय बैंक डिजिटल मुद्राओं के संदर्भ में, निम्नलिखित कथनों पर विचार कीजिये: (2023) यू.एस. डॉलर या एस.डब्ल्यू.आई.एफ.टी. प्रणाली का प्रयोग किये बिना डिजिटल मुद्रा में भुगतान करना संभव है। कोई डिजिटल मुद्रा इसके अंदर प्रोग्रामिंग प्रतिबंध, जैसे कि इसके व्यय के समय-ढाँचे के साथ वितरित की जा सकती है। उपर्युक्त कथनों में से कौन-सा/से सही है/हैं? (a) केवल 1 (b) केवल 2 (c) 1 व 2 दोनों (d) न तो 1 और न ही 2 उत्तर: (c) |