भारतीय अर्थव्यवस्था

सेंट्रल बैंक डिजिटल करेंसी

- 08 May 2024

- 11 min read

प्रिलिम्स के लिये:सेंट्रल बैंक डिजिटल करेंसी, भारतीय रिज़र्व बैंक (RBI), क्रिप्टोकरेंसी, फिएट मुद्रा, अनौपचारिक अर्थव्यवस्था, साइबर सुरक्षा। मेन्स के लिये:सेंट्रल बैंक डिजिटल करेंसी का महत्त्व एवं चुनौतियाँ। |

स्रोत: इंडियन एक्सप्रेस

चर्चा में क्यों?

हाल ही में भारतीय रिज़र्व बैंक के गवर्नर ने भारत की सेंट्रल बैंक डिजिटल करेंसी (Central Bank Digital Currency- CBDC), जिसे ई-रुपी भी कहा जाता है, के लिये विकसित की जा रही नवीन सुविधाओं पर ज़ोर दिया।

- उन्होंने उपयोगकर्त्ता की गोपनीयता को बढ़ावा देने के लिये स्थायी लेनदेन हटाने जैसी सुविधाओं की क्षमता पर ज़ोर दिया।

सेंट्रल बैंक डिजिटल करेंसी (Central Bank Digital Currency- CBDC) क्या है?

- परिचय:

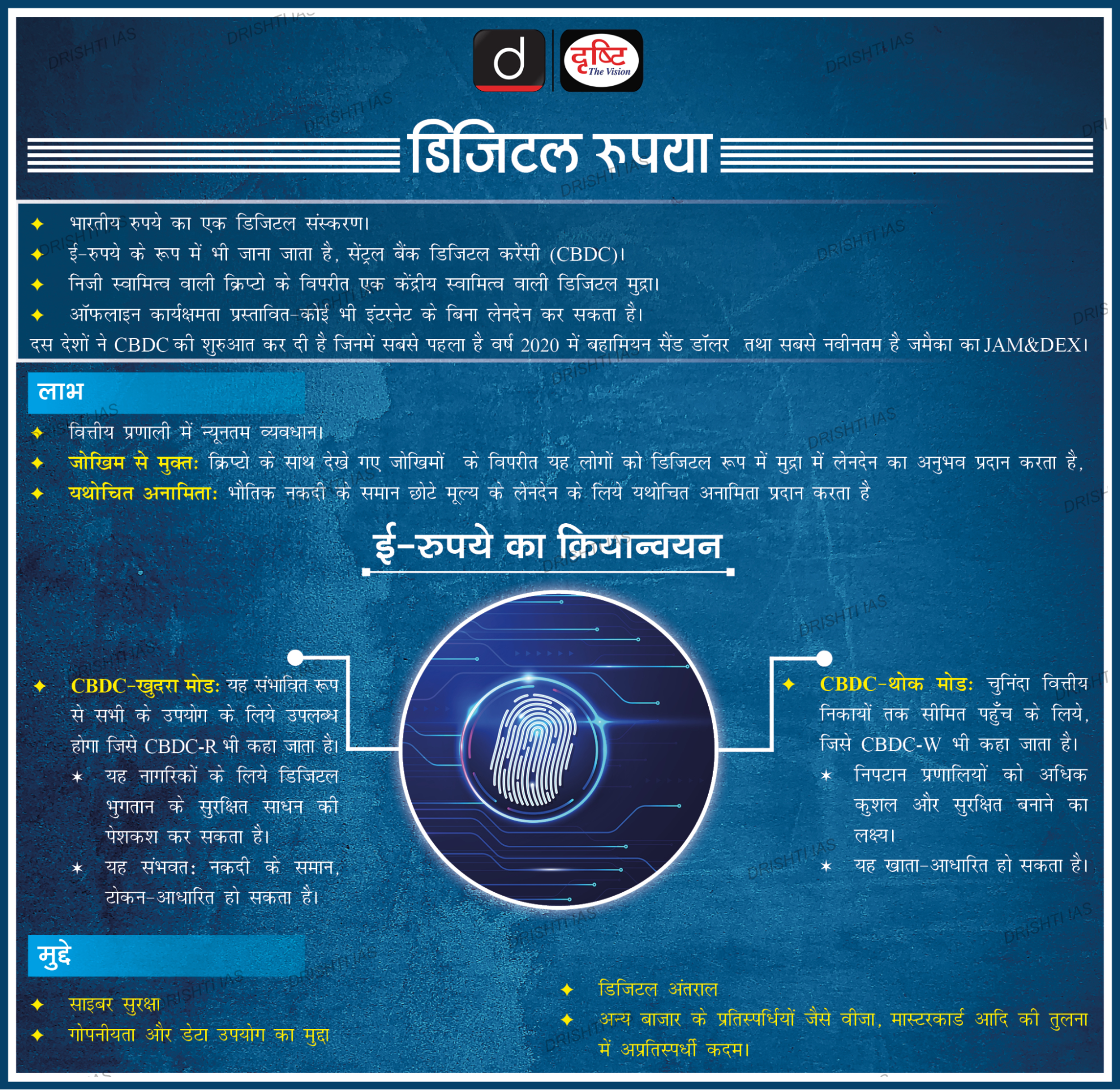

- CBDC केंद्रीय बैंक द्वारा डिजिटल रूप में जारी की गई एक कानूनी निविदा है।

- निज़ी क्रिप्टोकरेंसी के विपरीत, CBDC को सेंट्रल बैंक द्वारा समर्थित किया जाता है, जो स्थिरता व विश्वास सुनिश्चित करता है।

- यह फिएट मुद्रा के समान है और फिएट मुद्रा के साथ एक-से-एक विनिमय योग्य है।

- फिएट एक राष्ट्रीय मुद्रा है जो सोने या चाँदी जैसी किसी वस्तु की कीमत से जुड़ी नहीं होती है।

- डिजिटल फिएट मुद्रा या CBDC को ब्लॉकचेन द्वारा समर्थित वॉलेट का उपयोग करके लेनदेन किया जा सकता है।

- हालाँकि CBDC की अवधारणा सीधे तौर पर बिटकॉइन से प्रेरित थी, यह विकेंद्रीकृत आभासी मुद्राओं व क्रिप्टो परिसंपत्तियों से भिन्न है, जो राज्य द्वारा जारी नहीं की जाती हैं, जिनमें 'कानूनी निविदा' स्थिति का अभाव है।

- CBDC केंद्रीय बैंक द्वारा डिजिटल रूप में जारी की गई एक कानूनी निविदा है।

- उद्देश्य:

- इसका मुख्य उद्देश्य जोखिमों को कम करना एवं नोटों के रख-रखाव, गंदे नोटों को चरणबद्ध तरीके से हटाने तथा परिवहन, बीमा आदि की लागत को कम करना है।

- यह लोगों को धन हस्तांतरण के साधन के रूप में क्रिप्टोकरेंसी से भी दूर रखेगा।

- इसका मुख्य उद्देश्य जोखिमों को कम करना एवं नोटों के रख-रखाव, गंदे नोटों को चरणबद्ध तरीके से हटाने तथा परिवहन, बीमा आदि की लागत को कम करना है।

- वैश्विक रुझान:

CBDC के प्रमुख लाभ क्या हैं?

- उन्नत सुरक्षा: CBDC डिजिटल सुरक्षा उपायों का लाभ उठाते हैं, जिससे नकदी मुद्रा की तुलना में जालसाज़ी और चोरी का खतरा संभावित रूप से कम हो जाता है।

- बेहतर दक्षता: डिजिटल लेनदेन को त्वरित गति एवं कुशलता से निपटाया जा सकता है, जिससे तेज़ और अधिक लागत प्रभावी भुगतान की सुविधा मिलती है।

- वित्तीय समावेशन: CBDC का एक सुरक्षित और सुलभ डिजिटल भुगतान विकल्प के रूप में प्रयोग से संभावित रूप से बैंक रहित और कम बैंकिंग सुविधा वाली आबादी तक पहुँच बनाई जा सकती है।

- CBDC के बढ़ते हुए उपयोग का प्रयोग अन्य आर्थिक गतिविधियों जैसे अनौपचारिक अर्थव्यवस्था को औपचारिक क्षेत्र में परिवर्तित करने एवं कर तथा नियामक अनुपालन सुनिश्चित करने के लिये किया जा सकता है।

- उन्नत अनामिकता: उपयोगकर्त्ताओं के नकद लेनदेन की अनामिकता सुनिश्चित करने के लिये स्थायी लेनदेन विवरण को हटाने की संभावनाओं का पता लगाया जा रहा है।

- ऑफलाइन कार्यक्षमता: ई-रुपए को ऑफलाइन तौर पर लेन-देन योग्य बनाने की परिकल्पना की गई है, जिसे संभावित रूप से ग्रामीण क्षेत्रों में बिना इंटरनेट कनेक्टिविटी के भी प्रयोग किया जा सकता है।

- प्रोग्रामिंग क्षमता: सरकारी लाभों के वितरण को सक्षम बनाने तथा वित्तीय समावेशन को बढ़ावा देने एवं विशिष्ट वित्तीय व्यवहार को प्रोत्साहित करने के लिये CBDC की प्रोग्रामिंग सुविधाओं का प्रयोग किया जा सकता है।

- सीमा-पार लेन-देन: CBDC में अद्वितीय विशेषताएँ हैं जो सीमा पार लेन-देन में क्रांति ला सकती हैं।

- CBDC की त्वरित निपटान सुविधाएँ एक काफी लाभदायक हैं, जो सीमा-पार से भुगतान को किफायती, तीव्र और अधिक सुरक्षित बनाती हैं।

- पारंपरिक और अभिनव: CBDC मुद्रा प्रबंधन लागत को कम करके धीरे-धीरे आभासी मुद्रा की ओर एक सांस्कृतिक बदलाव ला सकता है।

- मौद्रिक नीति में सुधार: केंद्रीय बैंकों का CBDC के साथ मुद्रा आपूर्ति और ब्याज दरों पर अधिक नियंत्रण हो सकता है। यह अधिक लक्षित और प्रभावी मौद्रिक नीति हस्तक्षेपों की अनुमति दे सकता है।

CBDC से जुड़ी चुनौतियाँ क्या हैं?

- साइबर सुरक्षा संबंधी चिंताएँ: ई-रुपया प्रणाली को साइबर हमलों से बचाने के लिये मज़बूत सुरक्षा उपाय महत्त्वपूर्ण हैं।

- निजता से जुड़े मुद्दे:धन-शोधन (Money Laundering) विरोधी उपायों और आतंकवाद के वित्तपोषण का मुकाबला करने की आवश्यकता के साथ उपयोगकर्त्ता की निजता को संतुलित करना एक महत्त्वपूर्ण पहलू है।

- नकदी के विपरीत इसकी इलेक्ट्रॉनिक प्रकृति के कारण CBDC की गोपनीयता को लेकर चिंताएँ बनी हुई हैं।

- UPI वरीयता और अंतरसंचालनीयता: CBDC को बढ़ावा देने के प्रयासों के बावजूद, खुदरा उपयोगकर्त्ताओं के बीच UPI को लगातार प्राथमिकता दी जा रही है।

- RBI ने इस प्रवृत्ति में बदलाव की उम्मीद जताई है तथा CBDC और UPI अंतरसंचालनीयता को सुविधाजनक बनाने के अपने प्रयासों पर ध्यान दिया।

- गैर-लाभकारी CBDC: RBI ने बैंक मध्यस्थता के संभावित जोखिमों को कम करने के लिये CBDC को गैर-लाभकारी और गैर-ब्याज वाला बना दिया।

- हालाँकि, वितरण और मूल्य वर्धित सेवाओं तक अपनी पहुँच का लाभ उठाने के लिये गैर-बैंकों को CBDC प्रयोग में शामिल किया गया है।

- निजी बैंकों से प्रतिस्पर्धा: CBDC संभावित रूप से जमा के लिये निज़ी बैंकों के साथ प्रतिस्पर्धा कर सकते हैं, जिससे उनकी उधार देने और निवेश करने की क्षमता प्रभावित हो सकती है।

- CBDC के लिये आवश्यक है कि उसका समन्वय मौज़ूदा वित्तीय प्रणाली के साथ हो।

- मौद्रिक नीतिः ब्याज दरों जैसे मौद्रिक नीति उपकरणों पर CBDC का प्रभाव स्पष्ट नहीं है।

- केंद्रीय बैंकों को CBDC को प्रभावी ढंग से समायोजित करने के लिये अपनी नीतियों को अनुकूलित करने की आवश्यकता होगी।

निष्कर्ष:

तकनीकी और विधायी माध्यमों से CBCD से जुड़ी गोपनीयता संबंधी चिंताओं को दूर करने की RBI की प्रतिबद्धता डिजिटल मुद्रा के सफल कार्यान्वयन को सुनिश्चित करने के प्रति उसके समर्पण को दर्शाती है।

- पहुँच और कार्यक्षमता बढ़ाने के प्रयासों के साथ-साथ अनामिता बनाए रखने पर यह ज़ोर, उभरते डिजिटल मुद्रा परिदृश्य को अपनाने में भारत के प्रगतिशील रुख को इंगित करता है।

|

दृष्टि मेन्स प्रश्न: प्रश्न. भारत में केंद्रीय बैंक डिजिटल मुद्रा (CBDC) की मुख्य विशेषताएँ क्या हैं और यह पारंपरिक मुद्रा प्रणालियों से कैसे भिन्न है? भारतीय अर्थव्यवस्था पर CBDC के संभावित प्रभाव एवं वित्तीय समावेशन को बढ़ावा देने में इसकी भूमिका पर चर्चा कीजिये। |

UPSC सिविल सेवा परीक्षा, विगत वर्ष के प्रश्नप्रिलिम्स:प्रश्न. केंद्रीय बैंक डिजिटल मुद्राओं के संदर्भ में निम्नलिखित कथनों पर विचार कीजिये: (2023)

उपर्युक्त कथनों में से कौन-सा /से सही है/हैं? (a) केवल 1 उत्तर:(c) |