भारतीय अर्थव्यवस्था

सेंट्रल बैंक डिजिटल करेंसी

- 06 Sep 2023

- 9 min read

प्रिलिम्स के लिये :सेंट्रल बैंक डिजिटल करेंसी , भारतीय रिज़र्व बैंक (RBI), क्रिप्टोकरेंसी, फिएट मुद्रा, अनौपचारिक अर्थव्यवस्था, साइबर सुरक्षा। मेन्स के लिये:सेंट्रल बैंक डिजिटल करेंसी, इसका महत्त्व और चुनौतियाँ। |

स्रोत : इंडियन एक्सप्रेस

चर्चा में क्यों

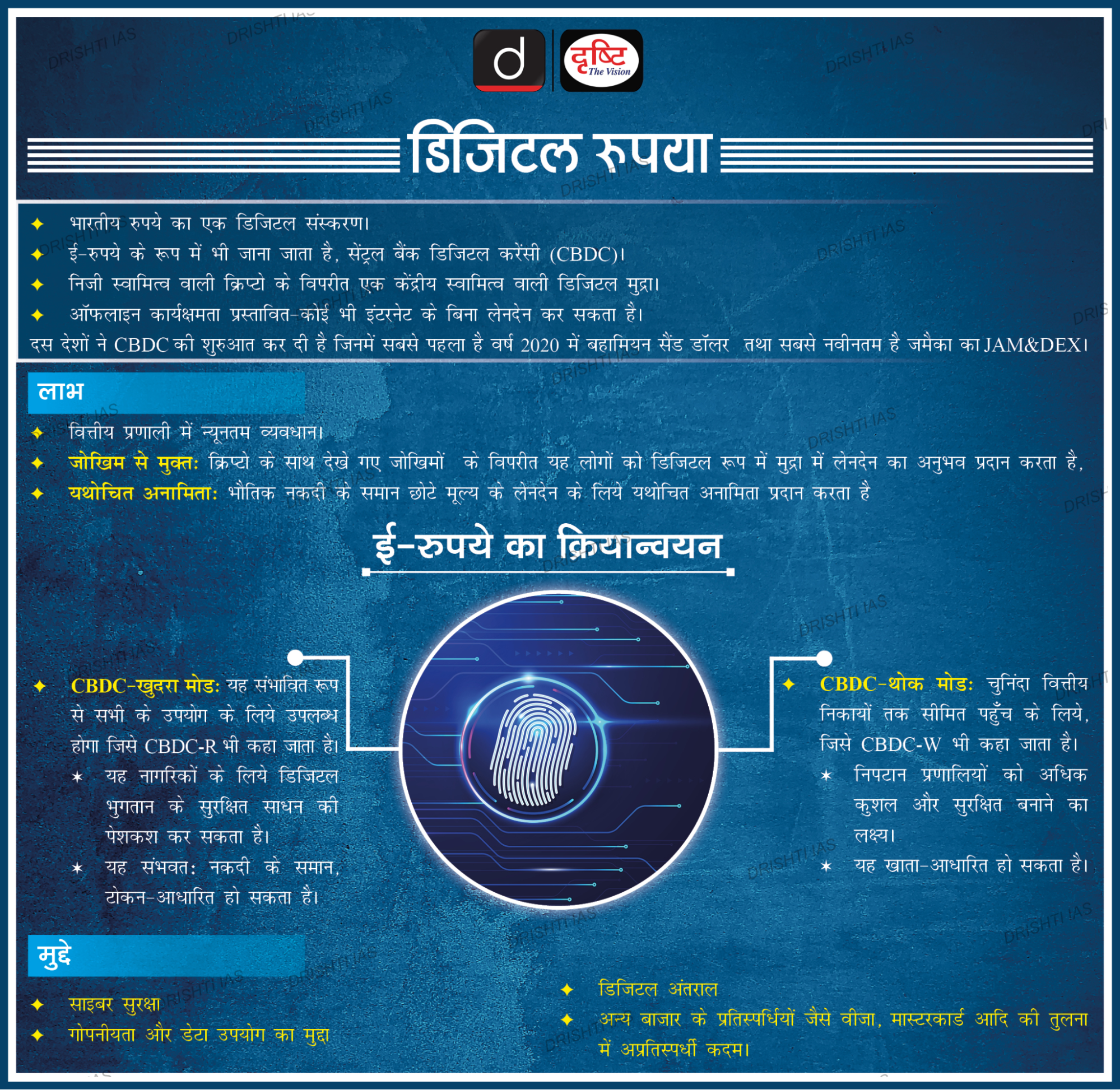

हाल ही में भारतीय रिज़र्व बैंक (RBI) के गवर्नर ने सीमा पार भुगतान की दक्षता में सुधार के लिये सेंट्रल बैंक डिजिटल करेंसी (CBDC) या ई-रुपए की क्षमता पर प्रकाश डाला है।

- RBI अधिक बैंकों, शहरों, विविध उपयोग के मामलों और व्यापक उपयोगकर्ताओं को शामिल करने के लिये धीरे-धीरे अपने CBDC पायलटों का विस्तार कर रहा है।

- RBI ने नवंबर 2022 में थोक और दिसंबर 2022 में खुदरा क्षेत्र में डिजिटल रुपये के लिये पायलट लॉन्च किया।

सेंट्रल बैंक डिजिटल करेंसी (CBDC):

- परिचय:

- CBDC कागज़ी मुद्रा का डिजिटल रूप है और किसी भी नियामक संस्था द्वारा संचालित नहीं होने वाली क्रिप्टोकरेंसी के विपरीत केंद्रीय बैंक द्वारा जारी तथा समर्थित वैध मुद्रा है।

- यह फिएट मुद्रा के समान है और फिएट मुद्रा के साथ वन टू वन विनिमय करने में सक्षम है।

- फिएट मुद्रा राष्ट्रीय मुद्रा है जो किसी वस्तु की कीमत जैसे सोने या चाँदी की कीमत पर नहीं आँकी जाती है।

- ब्लॉकचेन द्वारा समर्थित वॉलेट का उपयोग करके डिजिटल फिएट मुद्रा या CBDC का लेन-देन किया जा सकता है।

- हालाँकि CBDC की अवधारणा सीधे तौर पर बिटकॉइन से प्रेरित थी, यह विकेंद्रीकृत आभासी मुद्राओं एवं क्रिप्टो परिसंपत्तियों से अलग है, जो राज्य द्वारा जारी नहीं की जाती हैं और जिनमें 'कानूनी निविदा'(लीगल टेंडर) स्थिति का अभाव है।

- उद्देश्य:

- इसका मुख्य उद्देश्य जोखिमों को कम करना और भौतिक मुद्रा को संभालने, फटे पुराने नोटों को चरणबद्ध तरीके से हटाने की लागत, परिवहन, बीमा तथा रसद में लागत को कम करना है।

- यह लोगों को धन हस्तांतरण के साधन के रूप में क्रिप्टोकरेंसी से भी दूर रखेगा।

- वैश्विक रुझान:

- बहामास, वर्ष 2020 में अपना राष्ट्रव्यापी CBDC - सैंड डॉलर लॉन्च करने वाली पहली अर्थव्यवस्था रही है।

- नाइजीरिया वर्ष 2020 में eNaira शुरू करने वाला दूसरा देश है।

- अप्रैल 2020 में चीन डिजिटल मुद्रा e-CNY का संचालन करने वाला दुनिया की पहली प्रमुख अर्थव्यवस्था बन गया।

CBDC का महत्त्व

- सीमा पार लेन-देन:

- CBDC में अद्वितीय विशेषताएँ हैं जो सीमा पार लेन-देन में क्रांति ला सकती हैं।

- CBDC की त्वरित निपटान सुविधा एक मुख्य लाभ है, जो सीमा पार से भुगतान को सस्ता, द्रुत और अधिक सुरक्षित बनाती है।

- तेज़, सस्ती, पारदर्शी एवं समावेशी सीमा पार भुगतान सेवाएँ विश्व भर में व्यक्तियों और अर्थव्यवस्थाओं के लिये पर्याप्त लाभ ला सकती हैं। ये सुधार वैश्विक स्तर पर आर्थिक विकास, अंतर्राष्ट्रीय व्यापार और वित्तीय समावेशन का समर्थन कर सकते हैं।

- पारंपरिक और नवीन:

- CBDC मुद्रा प्रबंधन लागत को कम करके धीरे-धीरे आभासी मुद्रा की ओर सांस्कृतिक बदलाव ला सकता है।

- आभासी और वास्तविक मुद्रा के हित में CBDC की परिकल्पना:

- क्रिप्टोकरेंसी जैसे डिजिटल रूपों की सुविधा और सुरक्षा

- पारंपरिक बैंकिंग प्रणाली का विनियमित, आरक्षित-समर्थित धन परिसंचरण शामिल है।

- वित्तीय समावेशन:

- बेहतर कर एवं नियामक अनुपालन सुनिश्चित करने हेतु असंगठित अर्थव्यवस्था को संगठित क्षेत्र की ओर आगे बढ़ाने के लिये कई अन्य वित्तीय गतिविधियों के संबंध में भी CBDC के बढ़ते उपयोग की तलाश की जा सकती है।

- यह वित्तीय समावेशन को आगे बढ़ाने का मार्ग भी प्रशस्त कर सकता है।

पूरे भारत में CBDC को अपनाने हेतु चुनौतियाँ:

- गोपनीयता से संबद्ध मुद्दे:

- केंद्रीय बैंक संभावित रूप से उपयोगकर्त्ताओं से लेन-देन के संबंध में बड़ी मात्रा में डेटा को संगृहीत करेगा जो व्यक्ति की निजता/ गोपनीयता के लिये जोखिम उत्पन्न कर सकता है।

- इसके गंभीर निहितार्थ हैं क्योंकि डिजिटल मुद्राएँ उपयोगकर्त्ताओं को नकदी में लेनदेन द्वारा प्रदान की जाने वाली गोपनीयता और गुमनामी के स्तर की पेशकश नहीं करेंगी।

- साख का समझौता इसमें प्रमुख मुद्दा है।

- केंद्रीय बैंक संभावित रूप से उपयोगकर्त्ताओं से लेन-देन के संबंध में बड़ी मात्रा में डेटा को संगृहीत करेगा जो व्यक्ति की निजता/ गोपनीयता के लिये जोखिम उत्पन्न कर सकता है।

- बैंकों की मध्यस्थता समाप्त करना:

- यदि पर्याप्त रूप से बड़े और व्यापक CBDC में बदलाव आता है तो यह बैंक की साख मध्यस्थता में धन वापस करने की क्षमता को प्रभावित कर सकता है। यदि ई-कैश लोकप्रिय हो जाता है और भारतीय रिज़र्व बैंक (RBI) उस राशि की कोई सीमा नहीं रखता है जिसे मोबाइल वॉलेट में संगृहीत किया जा सकता है तो ऐसी स्थिति में छोटे बैंक निम्न-लागत वाली जमा राशि को भी बनाए रखने के लिये संघर्ष कर सकते हैं।

- अन्य जोखिम:

- प्रौद्योगिकी का तीव्र अप्रचलन CBDC पारिस्थितिकी तंत्र के लिये खतरा उत्पन्न कर सकता है जिसके लिये उन्नयन की उच्च लागत की आवश्यकता होगी।

- मध्यस्थों के परिचालन जोखिम के रूप में कर्मचारियों को CBDCs के अनुकूल कार्य करने के लिये फिर से प्रशिक्षित और तैयार करना होगा।

- साइबर सुरक्षा संबंधी जोखिम में वृद्धि, भेद्यता परीक्षण और फायरवॉल की सुरक्षा की लागत।

- CBCD के प्रबंधन में केंद्रीय बैंक पर परिचालन बोझ और लागत।

आगे की राह

- केंद्रीय बैंकों को CBDC के अनुसंधान, विकास और संचालन के लिये अपने प्रयास जारी रखने चाहिये। CBDC का सफल कार्यान्वयन सुनिश्चित करने हेतु वित्तीय संस्थानों, प्रौद्योगिकी विशेषज्ञों व अन्य हितधारकों के साथ सहयोग आवश्यक है।

- विभिन्न देशों के केंद्रीय बैंकों और वित्तीय प्राधिकरणों को CBDC पहल पर सहयोग करना चाहिये। सीमा पार से भुगतान में स्वाभाविक रूप से कई क्षेत्राधिकार शामिल होते हैं, ऐसे में विनियामक, सुरक्षा और तकनीकी चुनौतियों से निपटने के लिये अंतर्राष्ट्रीय सहयोग महत्त्वपूर्ण है।

- सुरक्षा और गोपनीयता CBDC के लिये प्राथमिक होना चाहिये। हैकिंग और धोखाधड़ी से सुरक्षा प्रदान करने के लिये ठोस साइबर सुरक्षा उपाय होने चाहिये। साथ ही, उपयोगकर्त्ता की गोपनीयता व डेटा सुरक्षा सुनिश्चित करने के लिये मजबूत तंत्र स्थापित किया जाना चाहिये।

UPSC सिविल सेवा परीक्षा, विगत वर्ष के प्रश्नप्रश्न. केंद्रीय बैंक डिजिटल मुद्राओं के संदर्भ में निम्नलिखित कथनों पर विचार कीजिये: (2023)

उपर्युक्त कथनों में से कौन-सा/से सही है/हैं? (a) केवल 1 उत्तर: (c) |