भारतीय अर्थव्यवस्था

बजट के माध्यम से राज्य के वित्तीयन का विश्लेषण

- 15 Apr 2024

- 28 min read

यह एडिटोरियल 12/04/2024 को ‘इंडियन एक्सप्रेस’ में प्रकाशित “Decoding State Budgets” लेख पर आधारित है। इसमें राज्य के बजट के विभिन्न पहलुओं की व्याख्या की गई है और इस बात पर बल दिया गया है कि केंद्र से राज्यों को दिए जाने वाले वास्तविक अनुदान में राज्यों द्वारा किये गए संशोधित/बजट अनुमानों से, विशेष रूप से केंद्र प्रायोजित योजनाओं के संबंध में, लगातार महत्त्वपूर्ण अंतर देखा गया है।

प्रिलिम्स के लिये:भारतीय रिजर्व बैंक (RBI), राज्य वित्त पर वार्षिक अध्ययन, कोविड-19 महामारी, राजकोषीय घाटा, GDP, GST (वस्तु एवं सेवा कर), वित्त आयोग, मानव पूंजी, केंद्र प्रायोजित योजनाएँ। मेन्स के लिये:भारतीय राज्यों के समक्ष आने वाली राजकोषीय चुनौतियाँ, राज्यों द्वारा अपने राजस्व घाटे को कम करने का महत्त्व। |

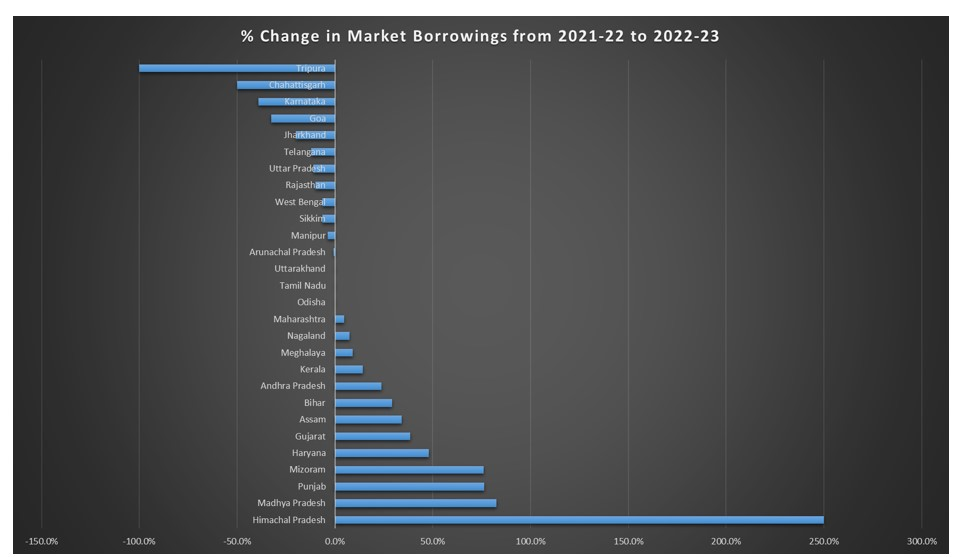

मौजूदा चुनावी मौसम ने भारत के राजकोषीय स्वास्थ्य की ओर तीव्र ध्यान आकर्षित किया है। जबकि भारत सरकार के राजकोषीय मीट्रिक्स का तो बारीकी से विश्लेषण किया जाता है और इसे अच्छी तरह से समझा जाता है, राज्य सरकारों की राजकोषीय स्थिति की संवीक्षा कम की जाती है। हाल के वर्षों में राज्य सरकारों की बाज़ार उधारी में वृद्धि और प्रमुख नीतिगत परिवर्तनों ने राज्यों के वित्तीय स्वास्थ्य पर बाज़ार सहभागियों के बीच रुचि फिर से जगा दी है।

राज्य के बजट राज्य सरकार के वित्त पर सार्वजनिक रूप से उपलब्ध सूचना का एक समृद्ध स्रोत प्रदान करते हैं। राज्यों के बीच विभिन्न घटकों का समूह उनके बजट का विश्लेषण करना दिलचस्प और चुनौतीपूर्ण दोनों बनाता है। इसके अतिरिक्त, नियंत्रक एवं महालेखा परीक्षक (CAG) द्वारा मासिक राजकोषीय संकेतकों का प्रकाशन (हालाँकि मामूली अंतराल के साथ) राज्य के वित्त में उभरते रुझानों का आकलन करने में उपयोगी है।

वर्ष 2024-25 के बजट या वोट ऑन अकाउंट (votes on account- VoA) 26 राज्यों (अरुणाचल प्रदेश और सिक्किम को छोड़कर) के लिये सार्वजनिक डोमेन में उपलब्ध हैं। उनमें मौजूद आँकड़ों के विश्लेषण से पता चलता है कि राज्यों को इस वर्ष अपनी संयुक्त राजस्व प्राप्तियों में 9.2% की वृद्धि की उम्मीद है। हालाँकि यह वृद्धि मध्यम प्रतीत होती है, यह अन्य कारकों के अलावा वर्ष 2023-24 के संशोधित अनुमानों में दर्शाए गए आधार राजस्वों की शुद्धता पर निर्भर करती है।

भारतीय राज्य सरकारों की वित्तीय स्थिति:

- अपने स्वयं के राजस्व पर अत्यधिक निर्भरता:

- राज्यों के कुल राजस्व का लगभग आधा हिस्सा राज्यों के स्वयं के कर राजस्व (State Own Tax Revenue- SOTR) से प्राप्त होता है। इस प्रकार, स्वयं के करों की वास्तविक एवं संकेतित वृद्धि के बीच एक भौतिक विचलन राज्यों के कुल राजस्व में विस्तार को प्रभावित कर सकता है।

- वित्त वर्ष 2025 के बजट अनुमान (BE) में सभी 26 राज्यों के लिये SOTR के पिछले वर्ष के संशोधित अनुमान की तुलना में 13.8% बढ़ने का आकलन किया गया है। यह पिछले वर्ष के संशोधित आँकड़ों में अनुमानित 15.4% की उच्चतर विकास दर का अनुसरण करता है। संक्षेप में, यह सुझाव देता है कि राज्य सरकारें अगले वित्तीय वर्ष में अपने कर राजस्व आधार में महत्त्वपूर्ण विस्तार की उम्मीद करती हैं, जो पिछले वर्ष में हुई मज़बूत वृद्धि पर आधारित है।

- स्वयं के करों के विकास स्तर से पर्याप्त नीचे:

- हालाँकि, निराशाजनक रूप से, अप्रैल-फ़रवरी 2023-24 के लिये कई नमूना राज्यों के अनंतिम आँकड़े से संकेत मिलता है कि बिक्री कर, राज्य जीएसटी और उत्पाद शुल्क जैसे स्वयं के करों के प्रमुख घटकों की वृद्धि संशोधित अनुमानों में शामिल स्तरों से पर्याप्त नीचे थी।

- इसका तात्पर्य यह है कि यदि पिछले वर्ष का वास्तविक राजस्व अनुमान से कम सिद्ध होता है तो वित्त वर्ष 2025 के बजट में व्यक्त लक्ष्य के पूर्ण स्तर को पूरा करने के लिये अधिक उच्चतर वृद्धि की आवश्यकता होगी।

- हालाँकि, निराशाजनक रूप से, अप्रैल-फ़रवरी 2023-24 के लिये कई नमूना राज्यों के अनंतिम आँकड़े से संकेत मिलता है कि बिक्री कर, राज्य जीएसटी और उत्पाद शुल्क जैसे स्वयं के करों के प्रमुख घटकों की वृद्धि संशोधित अनुमानों में शामिल स्तरों से पर्याप्त नीचे थी।

- केंद्र से राज्यों को हस्तांतरण:

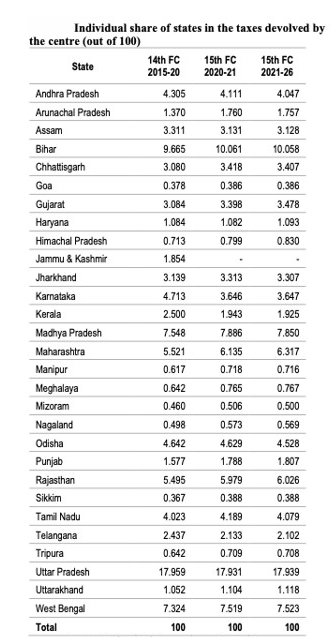

- राज्यों के राजस्व का लगभग 40-45% भाग केंद्र से हस्तांतरण (करों और अनुदान) के माध्यम से प्राप्त होता है। अंतरिम केंद्रीय बजट में सरकार द्वारा इंगित वृद्धि के अनुरूप, केंद्र द्वारा राज्यों को हस्तांतरित करों में वर्ष 2024 में 10.4% की वृद्धि होने का अनुमान है। वित्त वर्ष 2022-24 के दौरान लगातार तीन वर्षों तक बजट से अधिक कर हस्तांतरण के कारण राज्यों को अपने राजस्व में वृद्धि प्राप्त हुई।

- बेहतर टैक्स बॉइअन्सी (Tax Buoyancy):

- वर्ष 2016-17 तक बिक्री कर/VAT स्वयं के कर राजस्व का सबसे बड़ा घटक था। हालाँकि वर्ष 2017-18 से राज्य वस्तु एवं सेवा कर (SGST) का उभार सबसे महत्त्वपूर्ण स्रोत के रूप में हुआ है, जिसके बाद बिक्री कर/VAT, उत्पाद शुल्क, स्टांप शुल्क एवं पंजीकरण शुल्क और वाहनों पर अधिरोपित कर आते हैं।

- हाल के समय में में राज्यों के ‘टैक्स बॉइअन्सी’ में सुधार हुआ है। वर्ष 2021-22 से SGST संग्रह में वृद्धि हुई है जहाँ SGST राजस्व समग्र आर्थिक विकास दर की तुलना में अधिक तीव्र दर से बढ़ रहा है। यह आर्थिक गतिविधियों के पुनरुद्धार और कर प्रशासन में सुधार के कारण अनुपालन में वृद्धि (विशेष रूप से बड़े राज्यों में) से प्रेरित हुआ है।

- राज्य सरकारों द्वारा किये गए सुधार:

- राज्यों ने अपनी कर क्षमता बढ़ाने के लिये कराधान सुधार शुरू किये हैं। कई राज्यों ने स्टांप शुल्क दरों में परिवर्तन किया है, लैंड पार्सल के उचित मूल्य को संशोधित किया है और विभिन्न गैर-पंजीकरण योग्य दस्तावेजों की ई-स्टांपिंग/डिजिटल स्टांपिंग शुरू की है।

- कुछ राज्यों ने शराब पर उत्पाद शुल्क में संशोधन किया है, लाइसेंस शुल्क में वृद्धि की है, शराब के उपभोग पर सामाजिक सुरक्षा उपकर अधिरोपित किया है और संग्रह को बढ़ावा देने के लिये शराब की दुकानों पर भुगतान के डिजिटल तरीकों की सुविधा प्रदान की है।

- मोटर वाहन कराधान में सबसे आम सुधारों में वाहनों पर लाइफ टैक्स में संशोधन करना, हरित कर/हरित उपकर की शुरूआत करना और वाहन कर के डिफ़ॉल्टर्स पर भारी जुर्माने के साथ दंडित करने के रूप में कठोर प्रवर्तन अभ्यासों का कार्यान्वयन करना शामिल हैं।

राज्य वित्त के प्रबंधन से संबद्ध विभिन्न चिंताएँ:

- संशोधित/बजट अनुमान के अनुसार अनुदान में महत्त्वपूर्ण बदलाव:

- केंद्र से राज्यों को प्राप्त वास्तविक अनुदान में, विशेष रूप से केंद्र प्रायोजित योजनाओं (CSS) के मामले में, राज्यों के संशोधित/बजट अनुमान से लगातार उल्लेखनीय अंतर प्रकट हुआ है। केंद्र से प्राप्त वास्तविक राशि राज्य द्वारा CSS के तहत अपना हिस्सा खर्च करने और उपयोगिता प्रमाणपत्र जमा करने सहित केंद्र के विभिन्न दिशानिर्देशों का पालन करने आदि पर निर्भर करती है।

- विभिन्न राज्यों को अनुदान के हस्तांतरण में भिन्नता:

- निम्न राजस्व घाटा अनुदान और GST मुआवजे की चरणबद्ध समाप्ति जैसे कारकों के कारण नमूना राज्यों के एक बड़े उपसमूह के संयुक्त अनुदान में 22% की बड़ी गिरावट आई। इसके बावजूद, 26 राज्यों ने अपने संशोधित अनुमानों में अनुदान में 18% की उच्च वृद्धि का संकेत दिया है, जिसके बाद फिर 2024 में उनके संयुक्त अनुदान में 7% का संकुचन होगा।

- उच्च ऋण निर्गमन (High Debt Issuance):

- मार्च 2024 के दौरान वास्तविक ऋण निर्गमन आश्चर्यजनक रूप से 1.9 ट्रिलियन रुपए था, जो 1.3 ट्रिलियन रुपये की संकेतित राशि से 51% अधिक थी। कई कारकों, जैसे आदर्श आचार संहिता (MCC) की अवधि में बड़ी नकदी रखने की प्राथमिकता, ने कुछ राज्यों को अपनी उधारी बढ़ाने के लिये प्रेरित किया होगा।

- यह भी संभव है कि कुछ राज्यों ने वर्ष समाप्त होने से पहले वर्ष 2023-24 के लिये अपनी उधार सीमा का एक बड़ा हिस्सा उपयोग कर लेने का विकल्प चुना है। चालू वर्ष में सकल उधारी बढ़कर 10.5-11 ट्रिलियन रुपए हो जाने का अनुमान है।

- मार्च 2024 के दौरान वास्तविक ऋण निर्गमन आश्चर्यजनक रूप से 1.9 ट्रिलियन रुपए था, जो 1.3 ट्रिलियन रुपये की संकेतित राशि से 51% अधिक थी। कई कारकों, जैसे आदर्श आचार संहिता (MCC) की अवधि में बड़ी नकदी रखने की प्राथमिकता, ने कुछ राज्यों को अपनी उधारी बढ़ाने के लिये प्रेरित किया होगा।

- राज्यों द्वारा कम पूंजीगत व्यय:

- अनुमान किया गया कि आसन्न संसदीय चुनाव को देखते हुए वर्ष 2024 के आरंभिक सप्ताहों में पूंजीगत व्यय धीमी बनी रहेगी और चुनाव के बाद नई सरकार द्वारा केंद्रीय बजट पेश किये जाने के बाद ही इसमें गति आएगी। दुर्भाग्य से मानसून के माहों के दौरान यह सुस्ती और भी बढ़ सकती है।

- कुल मिलाकर, इस वर्ष राज्यों द्वारा पूंजीगत व्यय मुख्यतः वर्ष के उत्तरार्द्ध में होने की संभावना है, जो गुज़रते वर्ष के दौरान राज्यों की बाज़ार उधारी के उपयुक्त समय को प्रभावित कर सकता है।

- अनुमान किया गया कि आसन्न संसदीय चुनाव को देखते हुए वर्ष 2024 के आरंभिक सप्ताहों में पूंजीगत व्यय धीमी बनी रहेगी और चुनाव के बाद नई सरकार द्वारा केंद्रीय बजट पेश किये जाने के बाद ही इसमें गति आएगी। दुर्भाग्य से मानसून के माहों के दौरान यह सुस्ती और भी बढ़ सकती है।

- तकनीकी अक्षमता का उच्च स्तर:

- भारत में विभिन्न राज्य करों (जैसे स्टांप शुल्क एवं पंजीकरण शुल्क, बिक्री कर/VAT, शराब पर उत्पाद शुल्क और मोटर वाहन कर) का संग्रहण उच्च स्तर की तकनीकी अक्षमता से ग्रस्त है।

- यह मुख्यतः दर संरचना से संबंधित है, जैसे कि राज्यों में स्टांप शुल्क की दरें 5-8% के बीच हैं, जबकि अंतर्राष्ट्रीय औसत 5% से कम है। उच्च कर दरों से उच्च लेनदेन लागत, कर चोरी और शहरी भूमि बाज़ारों में अस्थिरता की स्थिति बनती है।

- मोटर वाहन कर संरचना में एकरूपता का अभाव:

- GST की वर्तमान दर संरचना—जिसमें 5%, 12%, 18% एवं 28% के चार टैक्स स्लैब शामिल हैं, भी जटिलता को बढ़ाती है। भारत में मोटर वाहन कर संरचना में गणना के लिये अलग-अलग आधार और अलग-अलग दरों के कारण एकरूपता का अभाव है, जिसके कारण विभिन्न राज्यों में प्रति वाहन कर की दरें अलग-अलग पाई जाती हैं।

- वाहन श्रेणियों में ‘जीवनकाल’ एवं वार्षिक कर दरों के लागू होने, विशिष्ट एवं यथामूल्य दरों का उपयोग और दरों की बहुलता से अंतर-राज्यीय भिन्नताएँ उत्पन्न होती हैं। राजस्व में बकाया का एक बड़ा हिस्सा अदालतों और अन्य अपीलीय प्राधिकरणों में लंबित बना रहता है, जिससे राज्य संभावित राजस्व से वंचित हो जाते हैं।

- गैर-कर राजस्व उपायों का सहारा लेना:

- सार्वजनिक व्यय की बढ़ती मांग, कर क्षमता के विस्तार की सीमाएँ और GST शासन के तहत सामान्य सामंजस्यपूर्ण अप्रत्यक्ष कर प्रणाली से विचलन की सीमित गुंजाइश ने राज्यों को गैर-कर स्रोतों से राजस्व जुटाने के अवसरों की तलाश करने के लिये प्रेरित किया है।

- गैर-कर स्रोतों से राजस्व बढ़ाने के लिये राज्य सरकारों द्वारा किये गए उपायों में अन्य बातों के अलावा खनन पट्टों की ई-नीलामी, खनन खनिजों के विभिन्न क्षेत्रों में रॉयल्टी संशोधन, गुप्त खनन पर अंकुश लगाने के लिये दंड दरों में संशोधन करना आदि शामिल हैं।

- राज्य और केंद्र सरकारों के बीच अंतर:

- भारत में केंद्र सरकार के पास आयकर, निगम कर और उत्पाद शुल्क जैसे प्रमुख कर लगाने की शक्ति है, जबकि राज्य स्टांप शुल्क, पंजीकरण शुल्क, पेट्रोलियम उत्पादों पर VAT/बिक्री कर और शराब पर उत्पाद शुल्क जैसे कर लगा सकते हैं। केंद्र के विपरीत राज्यों के पास प्रमुख व्यय ज़िम्मेदारियाँ भी हैं (जो कई संघीय देशों में एक सामान्य विशेषता है), विशेष रूप से स्वास्थ्य, शिक्षा, विधि-व्यवस्था जैसी आर्थिक एवं सामाजिक सेवाओं के कारण, जिससे ऊर्ध्वाधर राजकोषीय अंतर उत्पन्न होता है।

- भारत में ऊर्ध्वाधर राजकोषीय असंतुलन ब्राजील और कनाडा जैसे देशों की तुलना में अधिक है। भारतीय राज्य सामान्य सरकारी करों का 37% संग्रह करते हैं जबकि कुल परिव्यय का 64% व्यय करते हैं।

- भारत में केंद्र सरकार के पास आयकर, निगम कर और उत्पाद शुल्क जैसे प्रमुख कर लगाने की शक्ति है, जबकि राज्य स्टांप शुल्क, पंजीकरण शुल्क, पेट्रोलियम उत्पादों पर VAT/बिक्री कर और शराब पर उत्पाद शुल्क जैसे कर लगा सकते हैं। केंद्र के विपरीत राज्यों के पास प्रमुख व्यय ज़िम्मेदारियाँ भी हैं (जो कई संघीय देशों में एक सामान्य विशेषता है), विशेष रूप से स्वास्थ्य, शिक्षा, विधि-व्यवस्था जैसी आर्थिक एवं सामाजिक सेवाओं के कारण, जिससे ऊर्ध्वाधर राजकोषीय अंतर उत्पन्न होता है।

- उपकर और अधिभार से संबंधित चिंताएँ:

- जबकि उपकर (Cess) और अधिभार (Surcharge) मौलिक रूप से अलग-अलग अवधारणाएँ हैं, भारतीय संविधान के अनुच्छेद 270 के तहत उपकर और अधिभार दोनों से एकत्र राजस्व केंद्र सरकार के विशेष निपटान के अंतर्गत है, यानी इन करों को राज्य सरकारों के साथ साझा करने की आवश्यकता नहीं है। केंद्र सरकार द्वारा उपकर से एकत्र किया गया राजस्व वर्ष 2011-12 में उसके सकल कर राजस्व के 6.4% से बढ़कर वर्ष 2021-22 में 17.7% हो गया।

राज्य के वित्त में सुधार के लिये विभिन्न सुझाव:

- कर और गैर-कर राजस्व के बीच संतुलन बनाए रखना:

- GSDP के स्वयं के कर (Own Tax) और गैर-कर राजस्व अनुपात (Non-Tax Revenue Ratios) में निरंतर वृद्धि होनी चाहिये, लेकिन इस हद तक कि वे लोगों पर अनुचित बोझ न डालें और वित्तीय पुनर्गठन के उद्देश्य को आगे बढ़ाते हुए उनकी पहल एवं उद्यम को नष्ट न करें।

- इसके साथ ही, यह सुनिश्चित करना होगा कि इस प्रकार जुटाए गए वित्तीय संसाधन ऐसे चैनलों में प्रवाहित हों जो राज्य की प्राथमिकताओं के अनुरूप हों। यह भी सुनिश्चित करना होगा कि परिव्यय के ठोस परिणाम प्राप्त हों।

- कम विकसित राज्यों में निजी निवेश के प्रवाह को प्राथमिकता देना:

- आर्थिक सुधारों के बाद से निजी निवेश के संबंध में उपलब्ध आँकड़े बताते हैं कि अधिकांश निवेश उन राज्यों में आ रहा है जो अधिक विकसित हैं और जिनके पास बेहतर अवसंरचना एवं कुशल प्रशासन है।

- द्विपक्षीय और बहुपक्षीय एजेंसियों से आधिकारिक सहायता प्रवाह भी विकसित राज्यों के पक्ष में यही प्रवृत्ति दिखाते हैं। ये छत्तीसगढ़ जैसे कम विकसित राज्यों के लिये स्पष्ट संकेत हैं जो समृद्ध संसाधनों से संपन्न हैं और उनमें विकास की प्रबल संभावनाएँ भी हैं, लेकिन उच्च विकास प्राप्त करने के लिये पर्याप्त संसाधनों की कमी है। इन राज्यों पर पर्याप्त केंद्रित ध्यान दिया जाना चाहिये।

- 12वें वित्त आयोग की सिफ़ारिशें:

- 12वें वित्त आयोग ने सरकारी वित्त के बहु-आयामी पुनर्गठन की सिफ़ारिश की है जो सरकारी वित्त के प्रबंधन के गुणात्मक एवं मात्रात्मक दोनों पहलुओं पर लक्षित हो। प्रस्तावित पुनर्गठन में निम्नलिखित क्षेत्र शामिल हैं: -

- कराधान सुधार कराधान की गैर-विकृत एवं राजस्व लोचदार प्रणाली के निर्माण पर लक्षित हो जहाँ कर दरें कम हों, दर श्रेणियों की संख्या में सीमित हों और स्थिर हों।

- अल्पावधि में गैर-कर राजस्व सृजन का फोकस उपयोगकर्ता शुल्क (जैसे विशिष्ट सेवाओं के लिये शुल्क या भुगतान) पर है। इसका उद्देश्य यह सुनिश्चित करना है कि ये शुल्क उन सेवाओं को प्रदान करने से जुड़ी मौजूदा लागतों को कवर करते हैं। दीर्घावधि में इसका उद्देश्य धीरे-धीरे इन शुल्कों को उस बिंदु तक बढ़ाना है जहाँ वे सेवाएँ प्रदान करने की पूरी लागत को कवर करते हैं; इस प्रकार करों जैसे राजस्व के अन्य स्रोतों पर निर्भरता कम हो जाती है।

- सरकारी व्ययों को उनके समग्र आकार एवं उन्हें विभिन्न क्षेत्रों में आवंटित करने के तरीके—दोनों के संदर्भ में पुनर्गठन की आवश्यकता है। इसका लक्ष्य धन के गलत आवंटन के परिणामस्वरूप होने वाली अक्षमताओं को दूर करना है। इसमें योजनाओं को फिर से डिज़ाइन एवं लागू करना और साथ ही सेवाओं की आपूर्ति में सुधार करना शामिल है ताकि यह सुनिश्चित किया जा सके कि संसाधनों का प्रभावी ढंग से और कुशलता से उपयोग किया जा सके।

- सब्सिडी की कुल मात्रा को कम कर उन्हें युक्तियुक्त बनाना, उन्हें स्पष्ट कर उनकी पारदर्शिता को बढ़ाना और उनके लक्ष्यीकरण में सुधार करना।

- राजकोषीय हस्तांतरण प्रणाली जहाँ समतामूलक हस्तांतरण को अत्यधिक महत्त्व दिया जाता है और स्थानीय निकायों तक इसका विस्तार किया जाता है।

- स्थानीय सार्वजनिक कल्याण की आपूर्ति में अधिक प्रभावी साधन बनने के लिये स्थानीय निकायों की भूमिका को सुदृढ़ करना।

- ऋण और घाटे की सीमा और राज्य स्तरीय राजकोषीय उत्तरदायित्व विधान के माध्यम से उनकी निगरानी के लिये तंत्र निर्माण सहित संस्थागत ढाँचे का सुझाव देना।

- 12वें वित्त आयोग ने सरकारी वित्त के बहु-आयामी पुनर्गठन की सिफ़ारिश की है जो सरकारी वित्त के प्रबंधन के गुणात्मक एवं मात्रात्मक दोनों पहलुओं पर लक्षित हो। प्रस्तावित पुनर्गठन में निम्नलिखित क्षेत्र शामिल हैं: -

- 15वें वित्त आयोग की सिफ़ारिशें:

- CSS के लिये वार्षिक आवंटन हेतु एक सीमा तय की जानी चाहिये जिसके नीचे CSS के लिये वित्तपोषण रोक दिया जाना चाहिये (CSS को चरणबद्ध तरीके से समाप्त करने के लिये जिसकी उपयोगिता अब समाप्त हो गई है या जिसका परिव्यय नगण्य है)। सभी CSS का थर्ड-पार्टी मूल्यांकन एक निर्धारित समय सीमा के भीतर पूरा किया जाना चाहिये। वित्तपोषण पैटर्न को पारदर्शी तरीके से पहले से तय किया जाना चाहिये और स्थिर रखा जाना चाहिये।

- राज्यों को अपने राजकोषीय उत्तरदायित्व विधान में संशोधन करना चाहिये ताकि केंद्र के विधान (विशेष रूप से ऋण की परिभाषा के संदर्भ में) के साथ संगतता सुनिश्चित की जा सके। राज्यों के पास भारतीय रिज़र्व बैंक से प्राप्त WMA (Ways and Means Advances) और ओवरड्राफ्ट सुविधा (overdraft facility) के अलावा भी अल्पकालिक उधार के अधिक उपाय होने चाहिये। राज्य अपने उधार कार्यक्रमों को कुशलतापूर्वक प्रबंधित करने के लिये एक स्वतंत्र ‘ऋण प्रबंधन सेल’ का सृजन कर सकते हैं।

- राजस्व घाटे को युक्तियुक्त बनाना:

- यह माना जाता है कि किसी भी स्थिति में राज्य को राजस्व व्यय को पूरा करने के लिये उधार का सहारा नहीं लेना चाहिये। किसी भी स्थिति में पूंजीगत प्राप्तियों को राज्य सरकार के राजस्व व्यय को पूरा करने के लिये उपयोग नहीं किया जाना चाहिये। यह सार्वजनिक वित्त का एक ठोस और समय की कसौटी पर खरा उतरा सिद्धांत है। लेकिन राज्य में निवेश बढ़ाने की आवश्यकताओं को पूरा करने के लिये राजकोषीय घाटा बढ़ सकता है।

- खनिजों पर रॉयल्टी दरों का लाभ उठाना:

- राज्य सरकार के पास खनिजों पर रॉयल्टी की दरें बढ़ाने की शक्ति नहीं है। यह शक्ति केंद्र सरकार के पास है, लेकिन वह आवश्यकतानुसार दरों में संशोधन नहीं कर रही है। यह अनुशंसा की गई है कि चूँकि खनिजों से प्राप्त रॉयल्टी खनिज-समृद्ध राज्य के राजस्व का एक महत्त्वपूर्ण स्रोत बन सकती है, इसलिये रॉयल्टी की दरों को नियमित अंतराल पर संशोधित किया जाना चाहिये और यथामूल्य आधार (ad valorem basis) पर अधिरोपित किया जाना चाहिये।

निष्कर्ष:

राज्य सरकारों के वित्त में सुधार के लिये एक बहुआयामी दृष्टिकोण की आवश्यकता है जिसमें अधिक राजस्व जुटाना, विवेकपूर्ण वित्तीय प्रबंधन और संसाधनों का कुशल उपयोग शामिल हो। राज्य सरकारों को आर्थिक विकास को बढ़ावा देने, गैर-आवश्यक व्यय को कम करने और नवीन वित्तपोषण तंत्र की खोज करने पर ध्यान केंद्रित करना चाहिये। इसके अतिरिक्त, राजकोषीय नीतियों की नियमित निगरानी एवं मूल्यांकन के साथ-साथ केंद्र और राज्य सरकारों के बीच बेहतर समन्वय भी महत्त्वपूर्ण है। इन रणनीतियों को अपनाकर राज्य सरकारें अपनी वित्तीय स्थिति को सुदृढ़ कर सकती हैं और अपने नागरिकों की आवश्यकताओं को बेहतर ढंग से पूरा कर सकती हैं।

अभ्यास प्रश्न: भारतीय राज्यों के समक्ष वित्त प्रबंधन में आने वाली चुनौतियों की चर्चा करते हुए राजस्व एवं राजकोषीय अनुशासन बढ़ाने के उपाय सुझाइये।

UPSC सिविल सेवा परीक्षा, विगत वर्ष के प्रश्नप्रिलिम्स:प्रश्न. निम्नलिखित कथनों पर विचार कीजये: (2018)

उपर्युक्त कथनों में से कौन-सा/से सही है/हैं? (a) केवल 1 उत्तर: C मेन्स:प्रश्न. उत्तर-उदारीकरण अवधि के दौरान, बजट निर्माण के संदर्भ में, लोक व्यय प्रबंधन भारत सरकार के समक्ष एक चुनौती है। स्पष्ट कीजिये। (2019) प्रश्न.आमतौर पर देश कृषि से उद्योग और फिर बाद में सेवाओं की ओर स्थानांतरित हो जाते हैं, लेकिन भारत सीधे कृषि से सेवाओं की ओर स्थानांतरित हो गया। देश में उद्योग की तुलना में सेवाओं की भारी वृद्धि के क्या कारण हैं? क्या मज़बूत औद्योगिक आधार के बिना भारत एक विकसित देश बन सकता है? (2014) |