भारतीय अर्थव्यवस्था

RBI के 90 वर्ष:

- 06 Apr 2024

- 28 min read

यह एडिटोरियल 02/04/2024 को ‘इंडियन एक्सप्रेस’ में प्रकाशित “90 years of RBI: Prepare for upcoming challenges” लेख पर आधारित है। इसमें भारतीय रिज़र्व बैंक (RBI) की स्थापना के 90 वर्षों की यात्रा में उसकी प्रमुख उपलब्धियों और चुनौतियों के बारे में चर्चा की गई है।

प्रिलिम्स के लिये:भारतीय रिज़र्व बैंक अधिनियम, 1934, त्वरित सुधारात्मक कार्रवाई (PCA) फ्रेमवर्क, विदेशी मुद्रा प्रबंधन अधिनियम,1999, गैर-निष्पादित परिसंपत्तियाँ (NPAs), उपभोक्ता मूल्य सूचकांक (CPI), गैर-बैंकिंग वित्तीय कंपनियाँ (NBFCs), वित्तीय स्थिरता और विकास परिषद (FSDC), दिवाला और शोधन अक्षमता संहिता (IBC), धन की सीमांत लागत आधारित उधार दर (MCLR), रघुराम राजन समिति (2008), नचिकेत मोर समिति, पी.जे. नायक समिति। मेन्स के लिये:भारतीय रिज़र्व बैंक की प्रमुख उपलब्धियाँ एवं चुनौतियाँ। |

हाल ही में एक मील का पत्थर पार करते हुए भारतीय रिज़र्व बैंक (Reserve Bank of India- RBI) ने अपनी स्थापना के 90 वर्ष पूरे कर लिये हैं। भारत के केंद्रीय बैंक के रूप में RBI ने अपने पूरे इतिहास में उपलब्धियों का एक उल्लेखनीय प्रक्षेपपथ प्रदर्शित करते हुए विभिन्न चुनौतियों और सफलताओं का अनुभव किया है।

केंद्रीय बैंक डिजिटल मुद्रा (central bank digital currency) के आगमन और नए जोखिमों के उद्भव के साथ अब उसे प्रभावी विनियमन एवं पर्यवेक्षण सुनिश्चित करने के लिये तैयार रहना चाहिये।

भारतीय रिज़र्व बैंक (RBI):

- परिचय:

- RBI भारत का केंद्रीय बैंक है।

- इसकी स्थापना 1 अप्रैल, 1935 को भारतीय रिज़र्व बैंक अधिनियम, 1934 के प्रावधानों के अनुसार की गई थी।

- इसे मूल रूप से वर्ष 1935 में एक निजी इकाई के रूप में स्थापित किया गया था, लेकिन देश की स्वतंत्रता के बाद वर्ष 1949 में इसका राष्ट्रीयकरण कर दिया गया।

- उद्देश्य: RBI की प्रस्तावना में इसके बुनियादी कार्यों का वर्णन इस प्रकार किया गया है:

- भारत में मौद्रिक स्थिरता सुनिश्चित करने और आमतौर पर देश की मुद्रा एवं ऋण प्रणाली को अपने लाभ के लिये संचालित करने की दृष्टि से बैंक नोटों के मुद्दे को विनियमित करने और रिज़र्व बनाए रखना;

- तेज़ी से जटिल होती जा रही अर्थव्यवस्था की चुनौती का सामना करने के लिये एक आधुनिक मौद्रिक नीति ढाँचा तैयार करना; और

- विकास के उद्देश्य को ध्यान में रखते हुए मूल्य स्थिरता बनाए रखना।

- RBI की संरचना:

- रिज़र्व बैंक के मामले एक केंद्रीय निदेशक मंडल (central board of directors) द्वारा शासित होते हैं।

- बोर्ड की नियुक्ति भारतीय रिज़र्व बैंक अधिनियम के अनुसार भारत सरकार द्वारा की जाती है।

- निदेशकों को चार वर्ष की अवधि के लिये नियुक्त/नामांकित किया जाता है।

- RBI द्वारा प्रशासित अधिनियम:

- भारतीय रिज़र्व बैंक अधिनियम, 1934

- सार्वजनिक ऋण अधिनियम, 1944

- सरकारी प्रतिभूति अधिनियम, 2006

- सरकारी प्रतिभूति विनियमन, 2007

- बैंकिंग विनियमन अधिनियम, 1949

- विदेशी मुद्रा प्रबंधन अधिनियम, 1999

- वित्तीय आस्तियों का प्रतिभूतिकरण एवं पुनर्निर्माण तथा प्रतिभूति हित प्रवर्तन अधिनियम, 2002 (अध्याय II)

- क्रेडिट सूचना कंपनी (विनियमन) अधिनियम, 2005

- भुगतान और निपटान प्रणाली अधिनियम, 2007

- भुगतान और निपटान प्रणाली अधिनियम, 2007 (वर्ष 2019 तक अद्यतन)

- भुगतान और निपटान प्रणाली विनियमन, 2008 (वर्ष 2022 तक अद्यतन)

- फैक्टरिंग विनियमन अधिनियम, 2011

भारतीय रिज़र्व बैंक (RBI) की प्रमुख उपलब्धियाँ:

- मौद्रिक स्थिरता बनाए रखना:

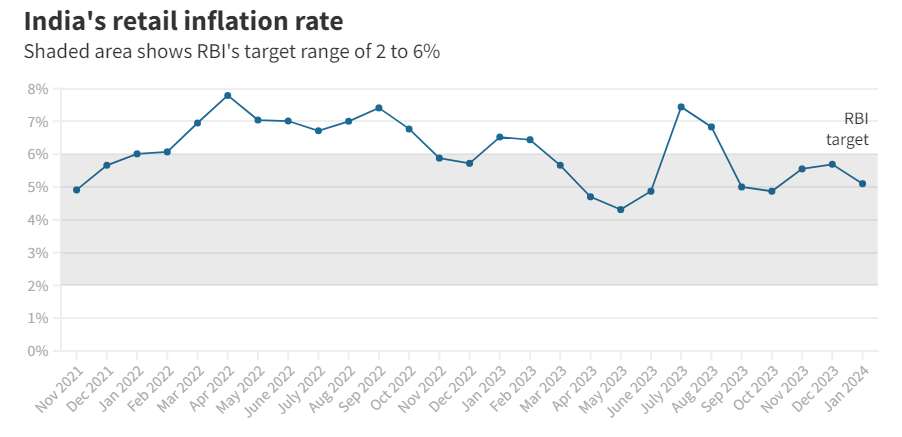

- वर्ष 1934 का भारतीय रिज़र्व बैंक अधिनियम RBI को आधुनिक मौद्रिक नीति ढाँचे को संचालित करने के लिये विधायी अधिदेश प्रदान करता है। इस प्रकार, RBI ने मौद्रिक नीति के ढाँचे के रूप में लचीली मुद्रास्फीति लक्ष्यीकरण (flexible inflation targeting- FIT) को अपनाया है।

- भारत सरकार RBI के परामर्श से प्रत्येक पाँच वर्ष पर उपभोक्ता मूल्य सूचकांक (Consumer Price Index- CPI) के संदर्भ में मुद्रास्फीति लक्ष्य निर्धारित करती है।

- वित्तीय क्षेत्र विनियमन:

- RBI ने बैंकिंग क्षेत्र को सुदृढ़ करने और वित्तीय स्थिरता बढ़ाने के लिये विभिन्न उपाय लागू किये हैं।

- यह वित्तीय संस्थानों की सुदृढ़ता सुनिश्चित करने के लिये बैंकिंग नियमों की नियमित रूप से समीक्षा करता है और उन्हें अद्यतन करता है।

- उदाहरण के लिये, RBI ने बैंकों में गैर-निष्पादित परिसंपत्तियों (NPAs) से निपटने और उनकी ‘सॉल्वेंसी’ को बनाए रखने के लिये त्वरित सुधारात्मक कार्रवाई (PCA) ढाँचे की शुरुआत की।

- सार्वजनिक ऋण का सफल प्रबंधन:

- रिज़र्व बैंक ने सार्वजनिक ऋण का सफलतापूर्वक प्रबंधन किया है। इसने सरकार के लिये कम ब्याज दरों पर ऋण जारी किया है।

- इससे अर्थव्यवस्था में सार्वजनिक क्षेत्र के विस्तार के लिये धन जुटाने में मदद मिली है। इसने सरकार को अल्पकालिक अग्रिम भी प्रदान किया है।

- वित्तीय समावेशन:

- RBI ने विशेष रूप से ग्रामीण और दूरदराज के क्षेत्रों में वित्तीय समावेशन और बैंकिंग सेवाओं तक पहुँच को बढ़ावा देने के लिये कई पहलें की हैं।

- शाखा लाइसेंसिंग दिशानिर्देश, प्राथमिकता क्षेत्र ऋण मानदंड और भुगतान बैंकों एवं लघु वित्त बैंकों की शुरूआत जैसे उपायों ने आबादी के पूर्व में वंचित रहे वर्गों तक औपचारिक बैंकिंग सेवाओं की पहुँच का विस्तार किया है।

- विदेशी मुद्रा प्रबंधन:

- RBI विदेशी मुद्रा प्रबंधन अधिनियम 1999 के तहत सभी विदेशी मुद्रा का प्रबंधन भी करता है।

- RBI विनिमय दर में अत्यधिक अस्थिरता को रोकने और बाह्य क्षेत्र की स्थिरता बनाए रखने के लिये विदेशी मुद्रा बाज़ार में हस्तक्षेप करता है। भारत का मज़बूत विदेशी मुद्रा भंडार इस संबंध में RBI के प्रभावी प्रबंधन का प्रमाण है।

- भुगतान और निपटान प्रणाली:

- RBI कुशल एवं सुरक्षित लेनदेन की सुविधा के लिये भुगतान और निपटान प्रणालियों को आधुनिक बनाने में अग्रसक्रिय रहा है।

- RBI ने भुगतान प्रणालियों के आधुनिकीकरण की निगरानी की है, जहाँ रियल-टाइम ग्रॉस सेटलमेंट (RTGS), नेशनल इलेक्ट्रॉनिक फंड ट्रांसफर (NEFT) और यूनिफाइड पेमेंट्स इंटरफेस (UPI) जैसी पहलें शुरू की गईं, जिससे द्रुत एवं निर्बाध लेनदेन की सुविधा प्राप्त होती है।

- प्रौद्योगिकीय प्रगति:

- RBI ने वित्तीय क्षेत्र में दक्षता एवं समावेशिता को बढ़ाने के लिये डिजिटल बैंकिंग, इलेक्ट्रॉनिक भुगतान और फिनटेक नवाचार को बढ़ावा देते हुए बैंकिंग एवं वित्त में प्रौद्योगिकीय प्रगति को अपनाया है।

- गैर-बैंकिंग वित्तीय कंपनियों (NBFCs) का विनियमन:

- भारतीय वित्तीय प्रणाली में NBFCs के बढ़ते महत्त्व के साथ, RBI ने उनकी प्रत्यास्थता बढ़ाने और प्रणालीगत जोखिमों को कम करने के लिये विनियमनों को सुदृढ़ किया है।

- इसने NBFCs क्षेत्र की स्थिरता सुनिश्चित करने के लिये आस्ति-देयता प्रबंधन, पूंजी पर्याप्तता और कॉर्पोरेट प्रशासन हेतु दिशानिर्देश पेश किये।

- आर्थिक विकास सहायता:

- RBI ने अपने मौद्रिक नीति उपायों और विकासात्मक पहलों के माध्यम से आर्थिक विकास, रोज़गार सृजन और अर्थव्यवस्था के समग्र विकास को बढ़ावा देने में योगदान दिया है।

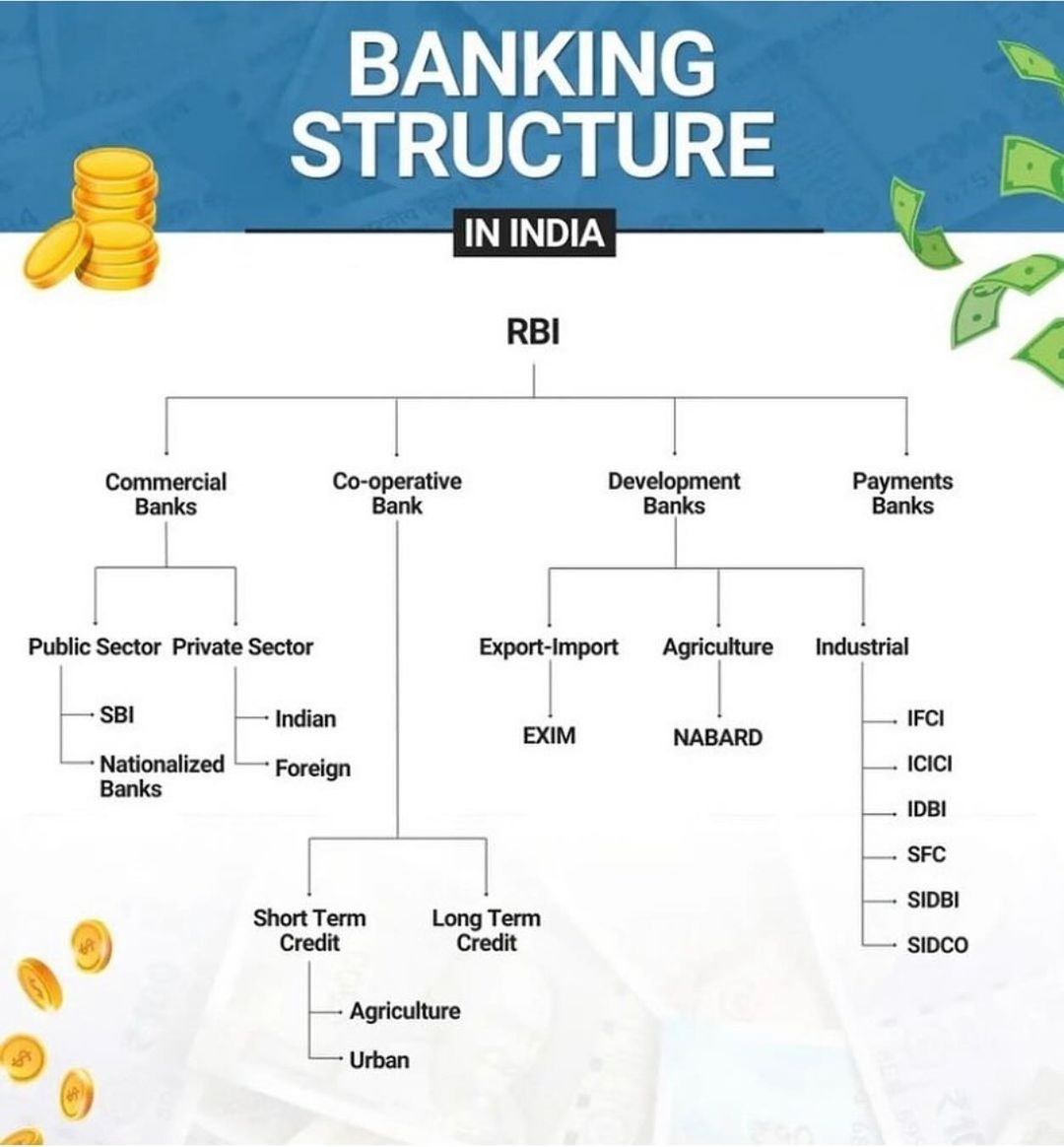

- इससे विकास बैंकिंग की सुदृढ़ संरचना स्थापित करने में मदद मिली है। इस क्रम में कई औद्योगिक, कृषि संबंधी, निर्यात संबंधी और अन्य विशिष्ट वित्तीय संस्थान स्थापित किये गए हैं।

- बैंकिंग क्षेत्र पर आम लोगों के भरोसे की वृद्धि:

- रिज़र्व बैंक ने बैंकिंग प्रणालियों पर आम लोगों के भरोसे को बढ़ाने के लिये उचित कदम उठाये हैं। यह अनुसूचित वाणिज्यिक बैंकों के कार्यकरण की सख्ती से निगरानी करता है ताकि उनकी विफलताओं से बचा जा सके।

- जमाकर्ताओं के हितों की रक्षा के लिये जमा बीमा और क्रेडिट गारंटी प्रणाली (Deposit Insurance and Credit Guarantee System) भी शुरू की गई है। यह बैंकों पर जमाकर्ताओं के विश्वास को बढ़ावा देने में एक महत्त्वपूर्ण कारक सिद्ध हुआ है।

भारतीय रिज़र्व बैंक (RBI) के समक्ष विद्यमान प्रमुख चुनौतियाँ:

- RBI की स्वायत्तता:

- RBI अधिनियम की धारा 7 के तहत, केंद्र सरकार समय-समय पर रिज़र्व बैंक के गवर्नर से परामर्श के बाद RBI को ऐसे निर्देश दे सकती है, जो वह सार्वजनिक हित में आवश्यक समझे। इसके अलावा, RBI की स्वायत्तता को निर्दिष्ट करने वाला कोई अन्य कानूनी अधिनियम मौजूद नहीं है।

- ऐसे उदाहरण सामने आए हैं जहाँ सरकार ने RBI की निर्णय लेने की प्रक्रिया पर, विशेष रूप से मौद्रिक नीति, नियामक कार्यों और रिज़र्व के उपयोग से संबंधित मामलों में, प्रभाव डालने का प्रयास किया है।

- मुद्रास्फीति प्रबंधन:

- लचीले मुद्रास्फीति-लक्ष्यीकरण ढाँचे को लागू करने के RBI के प्रयासों के बावजूद, मुद्रास्फीति को नियंत्रित करना एक प्रमुख चुनौती बनी हुई है।

- राष्ट्रीय सांख्यिकी कार्यालय (NSO) द्वारा जारी आँकड़ों के अनुसार, खाद्य टोकरी में मूल्य वृद्धि की दर, जो CPI का लगभग आधा भाग है, दिसंबर 2023 में बढ़कर 9.53% हो गई।

- भारत की जटिल आर्थिक संरचना, आपूर्ति पक्ष की बाधाएँ और तेल की कीमतों जैसे बाहरी कारक प्रायः मुद्रास्फीति लक्ष्य प्राप्त करने में चुनौतियाँ पैदा करते हैं।

- उदाहरण के लिये, वैश्विक कमोडिटी कीमतों में उतार-चढ़ाव घरेलू मुद्रास्फीति की गतिशीलता को प्रभावित कर सकता है, जिससे RBI के लिये मूल्य स्थिरता बनाए रखना कठिन हो जाता है।

- लचीले मुद्रास्फीति-लक्ष्यीकरण ढाँचे को लागू करने के RBI के प्रयासों के बावजूद, मुद्रास्फीति को नियंत्रित करना एक प्रमुख चुनौती बनी हुई है।

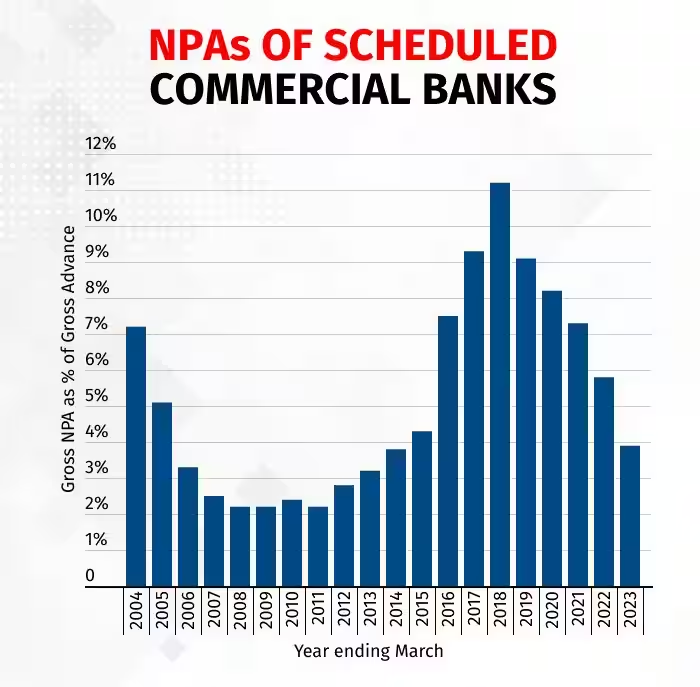

- पर्याप्त वसूली के बिना ऋण माफ़ करना:

- वृहत स्तर पर ऋण माफी ने बैंकों को सकल गैर-निष्पादित परिसंपत्तियों (GNPA)—या उधारकर्ताओं द्वारा डिफ़ॉल्ट किये गए ऋण—को मार्च 2023 में 10 वर्ष के सबसे निचले स्तर पर अग्रिमों के 3.9% तक लाने में सहायता की है।

- हालाँकि, पर्याप्त वसूली प्रयासों के बिना ऋणों को बट्टे खाते में डालने से लघु-आवधिक बैलेंस शीट में तो सुधार हो सकता है, लेकिन यह NPAs का कारण बनने वाले अंतर्निहित मुद्दों को संबोधित नहीं करता है, जिससे वित्तीय रिपोर्टिंग की पारदर्शिता एवं विश्वसनीयता के बारे में चिंताएँ पैदा होती हैं।

- वित्तीय स्थिरता और प्रणालीगत जोखिम:

- वित्तीय स्थिरता सुनिश्चित करना और प्रणालीगत जोखिमों को कम करना RBI के लिये निरंतर बनी रही चुनौतियाँ हैं। तीव्र ऋण वृद्धि, वित्तीय संस्थानों के बीच परस्पर जुड़ाव और ‘शैडो बैंकिंग’ जैसे कुछ क्षेत्रों में निहित कमज़ोरियाँ वित्तीय प्रणाली की स्थिरता के लिये जोखिम उत्पन्न करती हैं।

- यस बैंक और इंफ्रास्ट्रक्चर लीजिंग एंड फाइनेंशियल सर्विसेज लिमिटेड में वित्तीय संकट से जुड़े हालिया प्रकरण उन्नत निगरानी तंत्र की आवश्यकता को रेखांकित करते हैं।

- मौद्रिक नीति का अपूर्ण संचरण:

- मौद्रिक नीति के अपूर्ण संचरण का तात्पर्य यह है कि RBI द्वारा नीतिगत दरों में संचयी ढील या सुगमता अभी तक बैंकों द्वारा उनकी उधार दरों को कम करने में परिलक्षित नहीं हुई है।

- बैंकिंग प्रणाली में कठोरता, तरलता की स्थिति और जोखिम धारणा जैसे कारक मौद्रिक नीति संचरण की प्रभावशीलता को प्रभावित करते हैं।

- डिजिटलीकरण और साइबर सुरक्षा:

- बैंकिंग क्षेत्र में तकनीकी प्रगति की तीव्र गति प्रायः नियामक ढाँचे की क्षमताओं से आगे निकल जाती है, जिससे विकसित साइबर सुरक्षा मानकों, डेटा सुरक्षा नियमों और उपभोक्ता संरक्षण कानूनों का अनुपालन सुनिश्चित करने में चुनौतियाँ पैदा होती हैं।

- हाल के Paytm संकट ने न केवल बैंकिंग क्षेत्र को हिलाकर रख दिया है, बल्कि भारत में संपूर्ण स्टार्टअप पारितंत्र को भी अस्थिर कर दिया है।

- हैकिंग, फ़िशिंग और रैंसमवेयर हमलों सहित विभिन्न साइबर खतरों में वृद्धि वित्तीय अवसंरचना की अखंडता और प्रत्यास्थता के लिये जोखिम पैदा करती है।

- बैंकिंग क्षेत्र में तकनीकी प्रगति की तीव्र गति प्रायः नियामक ढाँचे की क्षमताओं से आगे निकल जाती है, जिससे विकसित साइबर सुरक्षा मानकों, डेटा सुरक्षा नियमों और उपभोक्ता संरक्षण कानूनों का अनुपालन सुनिश्चित करने में चुनौतियाँ पैदा होती हैं।

- वित्तीय समावेशन और ऋण तक पहुँच:

- जबकि RBI ने वित्तीय समावेशन को बढ़ावा देने के लिये उल्लेखनीय प्रयास किये हैं, ऋण तक पहुँच, विशेष रूप से छोटे और हाशिए पर स्थित उधारकर्ताओं के लिये, अभी भी एक चुनौती बनी हुई है।

- ग्रामीण क्षेत्रों में प्रायः पर्याप्त बैंक शाखाओं का अभाव होता है, जिससे निवासियों के लिये वित्तीय सेवाओं तक पहुँच चुनौतीपूर्ण हो जाती है। ग्रामीण क्षेत्रों में प्रायः डिजिटल बैंकिंग सेवाओं को पूरी तरह से समर्थन देने के लिये आवश्यक हाई-स्पीड इंटरनेट कनेक्टिविटी का भी अभाव होता है।

- PhonePe और बोस्टन कंसल्टिंग ग्रुप की एक हालिया रिपोर्ट में निष्कर्ष निकाला गया है कि भारत का डिजिटल भुगतान बाज़ार वर्ष 2026 तक 3 ट्रिलियन अमेरिकी डॉलर से तीन गुना बढ़कर 10 ट्रिलियन अमेरिकी डॉलर का हो जाएगा, जिसमें से अधिकांश वृद्धि ग्रामीण क्षेत्रों द्वारा प्रेरित होगी।

भारतीय रिज़र्व बैंक (RBI) की कार्यप्रणाली में सुधार के लिये आवश्यक रणनीतियाँ:

- नियामक ढाँचे को सशक्त करना:

- बदलते बाज़ार की गतिशीलता और उभरते जोखिमों के अनुकूल बनने के लिये आवधिक समीक्षा एवं अपडेटिंग सहित बैंकों और वित्तीय संस्थानों का गंभीर पर्यवेक्षण एवं विनियमन सुनिश्चित करने हेतु नियामक ढाँचे को बेहतर बनाया जाए।

- वित्तीय क्षेत्र सुधारों पर रघुराम राजन समिति (2008) ने सबसे पहले नियामकों के बीच वित्तीय स्थिरता एवं समन्वय को सुदृढ़ करने के लिये वित्तीय स्थिरता और विकास परिषद (Financial Stability and Development Council- FSDC) के निर्माण का प्रस्ताव रखा था।

- वित्तीय समावेशन को बढ़ाना:

- वृहत वित्तीय समावेशन को बढ़ावा देने के लिये आवश्यक उपायों को लागू किया जाए, जैसे बैंकिंग सेवाओं तक पहुँच का विस्तार करना, डिजिटल भुगतान को बढ़ावा देना और वंचित आबादी एवं क्षेत्रों तक अभिगम्यता बढ़ाने संबंधी पहलों का समर्थन करना।

- लघु व्यवसायों और निम्न-आय परिवारों के लिये व्यापक वित्तीय सेवाओं पर नचिकेत मोर समिति (2014) ने नवोन्मेषी वितरण तंत्र के माध्यम से सार्वभौमिक वित्तीय समावेशन प्राप्त करने की दिशा में एक चरणबद्ध दृष्टिकोण अपनाने की अनुशंसा की।

- मौद्रिक नीति संचरण में सुधार:

- यह सुनिश्चित करने के लिये मौद्रिक नीति संचरण तंत्र में निहित बाधाओं को दूर करें कि नीति दर परिवर्तन वित्तीय प्रणाली में उधार देने और उधार लेने की दरों (lending and borrowing rates) को प्रभावी ढंग से प्रभावित करें, जिससे अर्थव्यवस्था के उत्पादक क्षेत्रों में ऋण प्रवाह को बढ़ावा मिलता है।

- RBI ने बैंकों द्वारा उधार देने की दरों की ओर नीतिगत दर में बदलाव के संचरण में सुधार के लिये सीमांत निधि लागत पर आधारित उधार दर (Marginal Cost of Funds based Lending Rate- MCLR) जैसे उपाय पेश किये हैं।

- जोखिम प्रबंधन अभ्यासों को बेहतर बनाना:

- क्रेडिट, तरलता, परिचालन और साइबर जोखिमों सहित विभिन्न जोखिमों की पहचान, मूल्यांकन एवं शमन के लिये बैंकों और वित्तीय संस्थानों के भीतर जोखिम प्रबंधन ढाँचे को सुदृढ़ किया जाए।

- दिवाला और शोधन अक्षमता संहिता (Insolvency and Bankruptcy Code- IBC) ढाँचे जैसे प्रयासों ने ‘बैड लोन’ जैसी समस्याओं को हल करने में सहायता की है, जिससे स्वस्थ ऋण वृद्धि का मार्ग प्रशस्त हुआ है।

- तकनीकी नवाचार को बढ़ावा देना:

- डेटा सुरक्षा और उपभोक्ता संरक्षण सुनिश्चित करते हुए फिनटेक समाधान, डिजिटल बैंकिंग सेवाओं और ब्लॉकचेन प्रौद्योगिकी सहित वित्तीय क्षेत्र के भीतर तकनीकी नवाचार एवं अंगीकरण को प्रोत्साहित किया जाए।

- अगस्त 2019 में भारतीय रिज़र्व बैंक ने अपना स्वयं का रेगुलेटरी सैंडबॉक्स (Regulatory Sandbox- RS) पारितंत्र स्थापित किया, जिससे भारत फिनटेक पारितंत्र के नियंत्रित एवं व्यवस्थित विस्तार को सक्षम करने के लिये ऐसी प्रणाली रखने वाले कुछ देशों में से एक बन गया है।

- पारदर्शिता और संचार की वृद्धि:

- मौद्रिक नीति निर्णयों, नियामक परिवर्तनों और केंद्रीय बैंक के समग्र कार्यकरण की समझ में सुधार के लिये RBI, वित्तीय संस्थानों और आम लोगों के बीच पारदर्शिता एवं संचार चैनलों को बेहतर बनाया जाए।

- उल्लेखनीय है कि RBI गवर्नर के द्विमासिक मौद्रिक नीति वक्तव्य और प्रेस कॉन्फ्रेंस नीतिगत निर्णयों एवं दृष्टिकोण पर स्पष्टता प्रदान करते हैं।

- क्षमता निर्माण और प्रशिक्षण:

- वित्तीय विनियमन, पर्यवेक्षण, मौद्रिक नीति और उभरती प्रौद्योगिकियों जैसे क्षेत्रों में कौशल, ज्ञान एवं विशेषज्ञता बढ़ाने के लिये RBI कर्मियों और हितधारकों के लिये क्षमता निर्माण एवं प्रशिक्षण कार्यक्रमों में निवेश किया जाए।

- बैंकों में ग्राहक सेवा पर दामोदरन समिति (2011) ने ग्राहक सेवा एवं संतुष्टि में सुधार के लिये बैंक कर्मचारियों के लिये प्रशिक्षण कार्यक्रम को उन्नत बनाने की अनुशंसा की थी।

- शासन और जवाबदेही को सुदृढ़ बनाना:

- प्रभावी निर्णय-निर्माण, पारदर्शिता एवं संचालन में अखंडता सुनिश्चित करने के लिये RBI के भीतर शासन संरचनाओं, जवाबदेही तंत्र और आंतरिक नियंत्रण को बेहतर बनाने के उपाय लागू किये जाएँ।

- बैंकों में शासन पर पी.जे. नायक समिति (2014) ने सार्वजनिक क्षेत्र के बैंकों की दक्षता एवं जवाबदेही में सुधार के लिये उनकी स्वायत्तता एवं शासन को बेहतर बनाने की अनुशंसा की थी।

- सहयोग एवं समन्वय:

- क्रॉस-कटिंग मुद्दों को संबोधित करने, वित्तीय स्थिरता को बढ़ावा देने और साझा उद्देश्यों को प्राप्त करने के लिये अन्य नियामक प्राधिकरणों, सरकारी एजेंसियों, अंतर्राष्ट्रीय संगठनों और हितधारकों के साथ सहयोग एवं समन्वय को बढ़ावा दिया जाए।

- उल्लेखनीय है कि RBI सूचनाओं के आदान-प्रदान और नीतिगत प्रयासों के समन्वय के लिये फाइनेंसियल स्टेबिलिटी बोर्ड (Financial Stability Board- FSB) और बैंक फॉर इंटरनेशनल सेटलमेंट्स (BIS) जैसे अंतर्राष्ट्रीय मंचों पर सक्रिय रूप से भागीदारी करता है।

निष्कर्ष

RBI एक केंद्रीय बैंक के रूप में अपनी भूमिका से आगे बढ़कर उत्कृष्टता और नवाचार का प्रतीक बन गया है। यह उन्नत जोखिम प्रबंधन उपकरणों का लाभ उठाते हुए और विवेक एवं दूरदर्शिता की संस्कृति को बढ़ावा देते हुए वैश्विक अनिश्चितताओं के सामने स्थिरता एवं प्रत्यास्थता के संरक्षक के रूप में कार्य करता है। समृद्धि और प्रगति की साझा दृष्टि से निर्देशित RBI ‘विकसित भारत’ के निर्माण के लिये एक प्रेरक शक्ति के रूप में अपनी पूरी क्षमता का उपयोग कर सकता है।

अभ्यास प्रश्न: भारतीय रिज़र्व बैंक (RBI) की उपलब्धियों और इसके समक्ष आई बाधाओं का परीक्षण कीजिये। ‘विकसित भारत’ के लक्ष्य के लिये एक प्रेरक शक्ति के रूप में RBI की पूरी क्षमता को साकार करने के लिये आवश्यक सुधारों का प्रस्ताव कीजिये।

UPSC सिविल सेवा परीक्षा, विगत वर्ष के प्रश्न (PYQ)प्रिलिम्स:प्रश्न. मौद्रिक नीति समिति (मोनेटरी पाॅलिसी कमिटी/MPC) के संबंध में निम्नलिखित कथनों में से कौन-सा/से कथन सही है/हैं? (2017)

नीचे दिये गए कूट का उपयोग कर सही उत्तर चुनिये: (a) केवल 1 उत्तर: (a) प्रश्न: यदि आर.बी.आई. प्रसारवादी मौद्रिक नीति का अनुसरण करने का निर्णय लेता है, तो वह निम्नलिखित में से क्या नहीं करेगा ? (2020)

नीचे दिये गए कूट का प्रयोग कर सही उत्तर चुनिये: (a) केवल 1 और 2 उत्तर: (b) मेन्स:प्रश्न. वित्तीय संस्थानों व बीमा कंपनियों द्वारा की गई उत्पाद विविधता के फलस्वरुप उत्पादों व सेवाओं में परस्पर व्यापन ने सेबी (SEBI) व इरडा (IRDA) नामक दोनों नियामक अभिकरणों के विलय के प्रकरण को प्रबल बनाया है, औचित्य सिद्ध कीजिये। (2013) |