भारतीय अर्थव्यवस्था

मौद्रिक नीति समीक्षा: RBI

- 10 Aug 2022

- 19 min read

प्रिलिम्स के लिये:RBI, मौद्रिक नीति समिति (MPC), मौद्रिक नीति के साधन, RBI के विभिन्न नीतिगत रुख मेन्स के लिये:मौद्रिक नीति, वृद्धि और विकास, मौद्रिक नीति और इसके उपकरण |

चर्चा में क्यों?

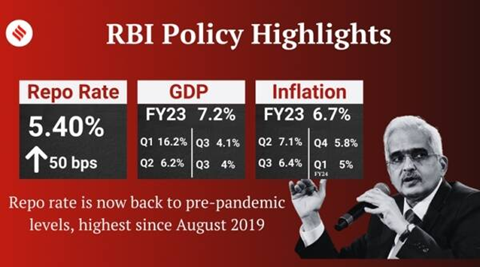

हाल ही में भारतीय रिज़र्व बैंक (RBI) ने अपनी मौद्रिक नीति समिति (MPC) की समीक्षा में रेपो दरों में 50-आधार अंक की वृद्धि की घोषणा की, जिससे पिछले तीन महीनों में संचयी दर में वृद्धि 140 आधार अंक तक हो गई थी।

प्रमुख बिंदु

- प्रमुख दरें:

- पॉलिसी रेपो दर: 5.40%

- रेपो दर वह दर है जिस पर किसी देश का केंद्रीय बैंक (भारत के मामले में भारतीय रिज़र्व बैंक) किसी भी तरह की धनराशि की कमी होने पर वाणिज्यिक बैंकों को धन देता है। इस प्रक्रिया में केंद्रीय बैंक प्रतिभूति खरीदता है।

- स्थायी जमा सुविधा (SDF): 5.15%

- वस्तुतः इसे अधिशेष तरलता (Surplus Liquidity) को समाप्त करने एवं बैंकिंग प्रणाली की समस्या को कम करने के एक उपकरण के तौर पर देखा जा रहा है|

- यह रिवर्स रेपो सुविधा से इस मायने में अलग है कि इसमें बैंकों को फंड जमा करते समय संपार्श्विक प्रदान करने की आवश्यकता नहीं होती है।

- सीमांत स्थायी सुविधा दर: 5.65%

- MSF ऐसी स्थिति में अनुसूचित बैंकों के लिये आपातकालीन स्थिति में RBI से ओवरनाइट (रातों-रात) ऋण लेने की सुविधा है जब अंतर-बैंक तरलता पूरी तरह से कम हो जाती है।

- इंटरबैंक लेंडिंग के तहत बैंक एक निश्चित अवधि के लिये एक-दूसरे को फंड उधार देते हैं।

- MSF ऐसी स्थिति में अनुसूचित बैंकों के लिये आपातकालीन स्थिति में RBI से ओवरनाइट (रातों-रात) ऋण लेने की सुविधा है जब अंतर-बैंक तरलता पूरी तरह से कम हो जाती है।

- बैंक दर: 5.65%

- यह वाणिज्यिक बैंकों को धन उधार देने के लिये आरबीआई द्वारा वसूल की जाने वाली दर है।

- नकद आरक्षित अनुपात (CRR): 4.50%

- CRR के तहत वाणिज्यिक बैंकों को केंद्रीय बैंक के पास एक निश्चित न्यूनतम जमा राशि (NDTL) आरक्षित रखनी होती है।

- वैधानिक तरलता अनुपात (SLR): 18.00%

- वैधानिक तरलता अनुपात या SLR जमा का न्यूनतम प्रतिशत है जिसे एक वाणिज्यिक बैंक को तरल नकदी, सोना या अन्य प्रतिभूतियों के रूप में बनाए रखना होता है।

- पॉलिसी रेपो दर: 5.40%

- अनुमान:

- वर्ष 2022-23 के लिये GDP बढ़त:2%

- यह सकल घरेलू उत्पाद (Gross Domestic Product- GDP) के अनुरूप है। GDP उपभोक्ताओं की आर्थिक गतिविधियों का परिणाम है। यह निजी खपत, अर्थव्यवस्था में सकल निवेश, सरकारी निवेश, सरकारी खर्च और शुद्ध विदेशी व्यापार (निर्यात व आयात के बीच का अंतर) का योग है।

- वर्ष 2022-23 के लिये मुद्रास्फीति अनुमान: 6.7%

- मुद्रास्फीति एक निश्चित अवधि में कीमतों में वृद्धि की दर है। मुद्रास्फीति आमतौर पर एक व्यापक उपाय है जैसे कि कीमतों में समग्र वृद्धि या किसी देश में रहने की लागत में वृद्धि।

- वर्ष 2022-23 के लिये GDP बढ़त:2%

रेपो दर में बढ़ोतरी

- भले ही उपभोक्ता मूल्य मुद्रास्फीति अप्रैल 2022 में अपने उछाल से कम हो गई हो, लेकिन यह असुविधाजनक रूप से उच्च और लक्ष्य के ऊपरी सीमा (6%) से ऊपर रहने की उम्मीद है।

- मुद्रास्फीति का ये उच्च स्तर MPC के लिये चिंता का विषय बना रहा क्योंकि RBI के अनुसार भारत सरकार का मुद्रास्फीति लक्ष्य (4% +/- 2%) है

- यह उम्मीद की जाती है कि मुद्रास्फीति Q2 और Q3 (वित्त वर्ष 2022-23) में ऊपरी सीमा (6%) से ऊपर रहेगी।

- यह निरंतर उच्च मुद्रास्फीति अपेक्षित मुद्रास्फीति को अस्थिर कर सकती है और मध्यम अवधि में विकास को नुकसान पहुँचा सकती है।

- मौद्रिक सुविधा का आहरण (मुद्रा आपूर्ति का विस्तार) या बढ़ती दरें मुद्रास्फीति को नियंत्रण में रख सकती हैं और मुद्रास्फीति के दूसरे दौर के प्रभाव को शामिल कर सकती हैं।

- दूसरे दौर के प्रभाव तब प्रारंभ होते हैं जब मुद्रास्फीति मज़दूरी और मूल्य निर्धारण को प्रभावित करती है, जिससे मज़दूरी-मूल्य सर्पिल (Spiral) होता है।

रेपो रेट में वृद्धि से कर्ज़दारों और जमाकर्त्ताओं पर पड़ने वाले प्रभाव:

- यह होम लोन ग्राहकों और संभावित उधारकर्त्ताओं को प्रभावित करेगा, क्योंकि इसके परिणामस्वरूप ऋण की दरों में वृद्धि होगी।

- यह उन निवेशकों को लाभान्वित करेगा, जो अपने धन को बैंक सावधि जमा में रखना पसंद करते हैं, क्योंकि रेपो दर में वृद्धि के बाद जमा दरों में वृद्धि होने की उम्मीद होती है।

- जमा दर में वृद्धि से अर्थव्यवस्था में ऋण की मांग को पूरा करने में मदद मिलेगी और बैंकों को अतिरिक्त धन जुटाने में भी मदद मिलेगी।

तरलता:

- बैंकों के पास धन की उपलब्धता में सुधार करते हुए दरों में वृद्धि से प्रणालीगत तरलता में धीरे-धीरे गिरावट आएगी।

- प्रणाली में पर्याप्त तरलता बनाए रखने के लिये आरबीआई विभिन्न परिपक्वता के परिवर्तनीय रेपो दर (VRR) और परिवर्तनीय रिवर्स रेपो दर (VRRR) संचालन के रूप में दो-तरफा फाइन-ट्यूनिंग उपाय को अपनाएगा।

- परिवर्तनीय दर संचालन आमतौर पर प्रणाली में मौजूदा नकदी को निकालकर धन प्रवाह को कम करने के लिये किया जाता है।

- केंद्रीय बैंक, इस प्रणाली में अधिशेष चलनिधि को पुनर्संतुलित कर रहा है एवं निश्चित दर से इसे शीघ्र ही रिवर्स रेपो विंडो के माध्यम से लंबी परिपक्वता की VRRR नीलामियों में स्थानांतरित कर रहा है।

मौद्रिक नीति ढाँचा:

- उत्पत्ति:

- मई 2016 में आरबीआई अधिनियम में संशोधन किया गया था ताकि देश की मौद्रिक नीतिगत ढाँचे को संचालित करने के लिये केंद्रीय बैंक को विधायी अधिदेश प्रदान किया जा सके।

- उद्देश्य:

- ढाँचे का उद्देश्य वर्तमान और विकसित व्यापक आर्थिक स्थिति के आकलन के आधार पर नीतिगत (रेपो) दर निर्धारित करना तथा रेपो दर पर या उसके आस-पास मुद्रा बाज़ार दरों को स्थिर करने के लिये तरलता में सुधार करना है।

- नीति दर के रूप में रेपो दर का कारण: रेपो दर में परिवर्तन मुद्रा बाज़ार के माध्यम से संपूर्ण वित्तीय प्रणाली में संचारित होता है, जो बदले में समग्र मांग को प्रभावित करता है।

- इस प्रकार यह मुद्रास्फीति और विकास का एक प्रमुख निर्धारक है।

मौद्रिक नीति समिति (MPC):

- उत्पत्ति: संशोधित (2016 में) आरबीआई अधिनियम, 1934 की धारा 45ZB के तहत केंद्र सरकार को छह सदस्यीय मौद्रिक नीति समिति (MPC) का गठन करने का अधिकार है।

- उद्देश्य: धारा 45ZB में कहा गया है कि "मौद्रिक नीति समिति मुद्रास्फीति लक्ष्य को प्राप्त करने के लिये आवश्यक नीति दर निर्धारित करेगी"।

- मौद्रिक नीति समिति का निर्णय बैंको के लिये बाध्यकारी होगा।

- गठन: अधिनयम की धारा 45ZB के अनुसार MPC में 6 सदस्य होंगे:

- गवर्नर, भारतीय रिज़र्व बैंक के पदेन अध्यक्ष के रूप में,

- उप राज्यपाल, मौद्रिक नीति के प्रभारी के रूप में

- केंद्रीय बोर्ड द्वारा नामित किया जाने वाला बैंक का एक अधिकारी

- केंद्र सरकार द्वारा नियुक्त तीन सदस्य।

- नियुक्तियों की यह श्रेणी "अर्थशास्त्र या बैंकिंग या वित्त या मौद्रिक नीति के क्षेत्र में ज्ञान और अनुभव रखने वाले सक्षम व्यक्तियों" से संबंधित होनी चाहिये।

मौद्रिक नीति के उपकरण:

- रेपो दर

- स्थायी जमा सुविधा (SDF) दर

- सीमांत स्थायी सुविधा (MSF) दर

- चलनिधि समायोजन सुविधा (LAF)

- LAF कॉरिडोर

- मुख्य चलनिधि प्रबंधन उपकरण

- फाइन ट्यूनिंग संचालन

- रिवर्स रेपो रेट

- बैंक दर

- नकद आरक्षित अनुपात (CRR)

- वैधानिक तरलता अनुपात (SLR)

- ओपन मार्केट ऑपरेशंस (OMO)

विस्तारवादी मौद्रिक नीति

- परिचय:

- विस्तारवादी मौद्रिक नीति अर्थव्यवस्था में मुद्रा आपूर्ति के विस्तार (बढ़ाने) पर केंद्रित है। इसे आसान मौद्रिक नीति के रूप में भी जाना जाता है।

- इसे प्रमुख ब्याज़ दरों को कम करके लागू किया जाता है जिससे बाज़ार की तरलता (मुद्रा आपूर्ति) बढ़ जाती है। उच्च बाज़ार तरलता आमतौर पर अधिक आर्थिक गतिविधियों को प्रोत्साहित करती है।

- जब RBI विस्तारवादी मौद्रिक नीति अपनाता है, तो यह रेपो, रिवर्स रेपो, MSF, बैंक दर आदि जैसी नीतिगत दरों (ब्याज़ दरों) को कम करता है।

- निहितार्थ

- बॉण्ड की कीमतों में वृद्धि और ब्याज़ दरों में कमी का कारण बनता है।

- कम ब्याज़ दरें पूंजी निवेश के उच्च स्तर की ओर ले जाती हैं।

- कम ब्याज़ दरें घरेलू बॉण्ड को कम आकर्षक बनाती हैं, इसलिये घरेलू बॉण्ड की मांग गिरती है और विदेशी बॉण्ड की मांग बढ़ जाती है।

- घरेलू मुद्रा की मांग गिरती है और विदेशी मुद्रा की मांग बढ़ती है, जिससे विनिमय दर में कमी आती है। (घरेलू मुद्रा का मूल्य अब विदेशी मुद्राओं की तुलना में कम है)

- कम विनिमय दर के कारण निर्यात बढ़ता है, आयात घटता है और व्यापार संतुलन बढ़ता है।

संकुचनकारी मौद्रिक नीति:

- परिचय:

- संकुचनकारी मौद्रिक नीति अर्थव्यवस्था में मुद्रा आपूर्ति को कम करने (घटाने) पर केंद्रित है। इसे कठोर मौद्रिक नीति के रूप में भी जाना जाता है।

- संकुचनकारी मौद्रिक नीति को प्रमुख ब्याज़ दरों में वृद्धि करके लागू किया जाता है जिससे बाज़ार की तरलता (मुद्रा आपूर्ति) कम हो जाती है। कम बाज़ार तरलता आमतौर पर उत्पादन और खपत को नकारात्मक रूप से प्रभावित करती है। इसका आर्थिक विकास पर भी नकारात्मक प्रभाव पड़ सकता है।

- जब RBI संकुचन मौद्रिक नीति अपनाता है, तो यह रेपो, रिवर्स रेपो, MSF, बैंक दर आदि जैसी नीतिगत दरों (ब्याज़ दरों) को बढ़ाता है।

- निहितार्थ:

- संकुचनशील मौद्रिक नीति बॉण्ड की कीमतों में कमी और ब्याज़ दरों में वृद्धि का कारण बनती है।

- उच्च ब्याज़ दरें पूंजी निवेश के निम्न स्तर की ओर ले जाती हैं।

- उच्च ब्याज़ दरें घरेलू बॉण्ड को अधिक आकर्षक बनाती हैं, इसलिये घरेलू बॉण्ड की मांग बढ़ती है और विदेशी बॉण्ड की मांग गिरती है।

- घरेलू मुद्रा की मांग बढ़ती है और विदेशी मुद्रा की मांग गिरती है, जिससे विनिमय दर में वृद्धि होती है। (घरेलू मुद्रा का मूल्य अब विदेशी मुद्राओं की तुलना में अधिक है)

- उच्च विनिमय दर के कारण निर्यात में कमी आती है, आयात में वृद्धि होती है और व्यापार संतुलन में कमी आती है।

यूपीएससी सिविल सेवा परीक्षा विगत वर्षों के प्रश्न (PYQs):प्रश्न. यदि भारतीय रिज़र्व बैंक एक विस्तारवादी मौद्रिक नीति अपनाने का निर्णय लेता है, तो वह निम्नलिखित में से क्या नहीं करेगा? (2020) वैधानिक तरलता अनुपात में कटौती और अनुकूलन नीचे दिये गए कूट का प्रयोग कर सही उत्तर चुनिये: (a) केवल 1 और 2 उत्तर: (b)

प्रश्न. भारतीय अर्थव्यवस्था के संदर्भ में निम्नलिखित पर विचार कीजिये: (2015) बैंक दर उपर्युक्त में से कौन सा/से मौद्रिक नीति का/के घटक है/हैं? (a) केवल 1 उत्तर: (c)

अतः विकल्प (c) सही उत्तर है। प्रश्न. क्या आप इस मत से सहमत हैं कि स्थिर जीडीपी वृद्धि और कम मुद्रास्फीति ने भारतीय अर्थव्यवस्था को अच्छी स्थिति में ला दिया है? अपने तर्कों के समर्थन में कारण दीजिये। (मुख्य परीक्षा- 2019) |