RBI की मौद्रिक नीति समिति की 51 वीं बैठक | 10 Oct 2024

प्रारंभिक परीक्षा के लिये:मौद्रिक नीति समिति, भारतीय रिज़र्व बैंक, रेपो रेट, उपभोक्ता मूल्य सूचकांक, UPI123PAY, गैर-बैंकिंग वित्तीय कंपनियाँ (NBFC), माइक्रोफाइनेंस संस्थान (MFI), हाउसिंग फाइनेंस कंपनियाँ (HFC), निक्षेप बीमा और प्रत्यय गारंटी निगम, भारतीय प्रतिभूति और विनिमय बोर्ड (SEBI), बीमा विनियामक और विकास प्राधिकरण। मुख्य परीक्षा के लिये:मौद्रिक नीति समिति के निर्णय, NBFC से संबंधित मुद्दे |

स्रोत: बिज़नेस स्टैण्डर्ड

चर्चा में क्यों?

हाल ही में RBI गवर्नर की अध्यक्षता में भारतीय रिज़र्व बैंक (RBI) की मौद्रिक नीति समिति (MPC) की 51वीं बैठक संपन्न हुई।

मौद्रिक नीति समिति (MPC) की 51वीं बैठक में लिये गए प्रमुख निर्णय क्या हैं?

- रेपो रेट का अपरिवर्तित रहना: मौद्रिक नीति समिति (MPC) ने लगातार 10 वीं बार रेपो रेट को 6.5% पर अपरिवर्तित रखने का निर्णय लिया।

- मौद्रिक नीति दृष्टिकोण में परिवर्तन: MPC ने नीतिगत रुख को 'विदड्राल ऑफ एकोमोडेशन' से बदलकर 'न्यूट्रल' कर दिया।

- न्यूट्रल दृष्टिकोण से MPC को आवश्यकतानुसार मौद्रिक नीति को समायोजित करने के लिये अधिक लचीलापन मिलता है जबकि "विदड्राल ऑफ एकोमोडेशन" का अर्थ प्रतिबंधात्मक मौद्रिक नीति से है, जिसमें RBI का लक्ष्य अर्थव्यवस्था में मुद्रा आपूर्ति को कम करना (मुद्रास्फीति दबावों पर अंकुश लगाना) होता है।

- जब RBI द्वारा रियायतें वापस ली जाती हैं तो यह संकेत मिलता है कि वह कम ब्याज दरों के माध्यम से आर्थिक विकास को समर्थन देने के लिये कम इच्छुक है तथा इसके बजाय वह कीमतों को स्थिर करने पर केंद्रित है।

- मुद्रास्फीति लक्ष्य: RBI ने वित्त वर्ष 2025 के लिये उपभोक्ता मूल्य सूचकांक (CPI) मुद्रास्फीति पूर्वानुमान को 4.5% पर बनाए रखा है।

- आर्थिक विकास को समर्थन देने के लिये अस्थायी विचलन की अनुमति देते हुए 4% (±2%) के लक्ष्य के साथ मुद्रास्फीति को नियंत्रित करने के लिये वर्ष 2015 में लचीला मुद्रास्फीति लक्ष्य (FIT) रखा गया था।

- वास्तविक GDP संवृद्धि अनुमान: RBI ने वित्त वर्ष 2025 के लिये वास्तविक GDP संवृद्धि अनुमान को 7.2% पर बनाए रखा है। निजी उपभोग और निवेश मांग से प्रेरित भारत की स्थिति मज़बूत बनी हुई है।

- UPI123PAY की लेन-देन सीमा में वृद्धि: RBI ने UPI123PAY की प्रति लेन-देन सीमा 5,000 रुपए से बढ़ाकर 10,000 रुपए कर दी है।

- RBI ने UPI लाइट की प्रति लेन-देन सीमा को 500 रुपए से बढ़ाकर 1,000 रुपए करने की घोषणा की है। RBI ने UPI लाइट वॉलेट की सीमा भी वर्तमान 2,000 रुपए से बढ़ाकर 5,000 रुपए कर दी है।

- UPI123PAY मुख्य रूप से गैर-स्मार्ट फोन/फीचर फोन उपयोगकर्त्ताओं के लिये उपलब्ध भुगतान प्रणाली है जिसके द्वारा ये इंटरनेट कनेक्टिविटी के बिना UPI का उपयोग करके भुगतान कर सकते हैं।

- UPI123PAY की लेन-देन सीमा में वृद्धि: RBI ने UPI123PAY की प्रति लेन-देन सीमा 5,000 रुपए से बढ़ाकर 10,000 रुपए कर दी है।

- रिज़र्व बैंक-क्लाइमेट रिस्क इनफाॅर्मेशन सिस्टम (RB-CRIS): RBI ने क्लाइमेट संबंधी आँकड़ों के बीच अंतर को समाप्त करने के लिये RB-CRIS नामक एक डेटा भंडार के निर्माण का प्रस्ताव दिया है, जो वर्तमान में खंडित रूप में उपलब्ध है।

- इससे वित्तीय संस्थाओं और वित्तीय प्रणाली की बैलेंस शीट की स्थिरता सुनिश्चित करने के लिये क्लाइमेट रिस्क का आकलन हो सकेगा। यह दो भागों में होगा।

- पहला भाग एक वेब-आधारित निर्देशिका होगी, जिसमें RBI की वेबसाइट पर विभिन्न सार्वजनिक रूप से सुलभ क्लाइमेट संबंधी और भू-स्थानिक डेटा स्रोतों की सूची होगी।

- दूसरा भाग मानकीकृत डेटासेट वाला एक डेटा पोर्टल होगा, जो चरणबद्ध तरीके से केवल विनियमित संस्थाओं के लिये सुलभ होगा।

- इससे वित्तीय संस्थाओं और वित्तीय प्रणाली की बैलेंस शीट की स्थिरता सुनिश्चित करने के लिये क्लाइमेट रिस्क का आकलन हो सकेगा। यह दो भागों में होगा।

- NBFC को निर्देश: RBI ने गैर-बैंकिंग वित्तीय कंपनियों (NBFC), माइक्रोफाइनेंस संस्थानों (MFI) और आवास वित्त कंपनियों (HFC) को 'पूर्वानुपालन' संस्कृति का पालन करने और ग्राहक संबंधी शिकायतों के प्रति ईमानदार दृष्टिकोण अपनाने के लिये सख्त दिशानिर्देश (Strong Advisory) जारी किये।

- पूर्वानुपालन संस्कृति के तहत अन्य व्यावसायिक विचारों से परे कानूनों, विनियमों और आंतरिक नीतियों के अनुपालन को प्राथमिकता दी जाती है।

नोट: MPC मुद्रास्फीति लक्ष्य को प्राप्त करने के लिये आवश्यक नीतिगत रेपो दर निर्धारित करती है जबकि अन्य निर्णय RBI द्वारा लिये जाते हैं।

- UPI लाइट एक नया पेमेंट सॉल्यूशन है, जो कम मूल्य के लेनदेन को संसाधित करने के लिये विश्वसनीय एनपीसीआई कॉमन लाइब्रेरी (CL) एप्लिकेशन का लाभ उठाता है।

- UPI लाइट वॉलेट एक डिजिटल वॉलेट है, जिसमें आप ऑनलाइन लेनदेन करने के लिये अपने बैंक खाते से पैसा डालते हैं।

मौद्रिक नीति समिति की 51 वीं बैठक में NBFC पर RBI का रुख क्या है?

- किसी भी कीमत पर विकास का दृष्टिकोण (Growth at Any Cost Approach): RBI गवर्नर ने कुछ NBFC के बीच प्रचलित " किसी भी कीमत पर विकास" की मानसिकता के संदर्भ में चिंता व्यक्त की, जो सतत् व्यावसायिक प्रथाओं और मज़बूत जोखिम प्रबंधन ढाँचे की अनदेखी करते हैं।

- पारिश्रमिक प्रथाओं की समीक्षा: RBI ने NBFC को निर्देश दिया है, कि वे अपने कर्मचारी पारिश्रमिक की संरचना का, विशेष रूप से अल्पकालिक प्रदर्शन लक्ष्यों से संबंधित बोनस और प्रोत्साहनों के संबंध में, पुनर्मूल्यांकन करें।

- RBI को चिंता है कि इस प्रकार की प्रथाओं से जोखिमपूर्ण या असंवहनीय व्यवहार को बढ़ावा मिल सकता है, जो केवल तात्कालिक परिणामों पर केंद्रित है।

- सूदखोरी प्रथाएँ: NBFC द्वारा उच्च ब्याज दर वसूलने तथा अनुचित रूप से उच्च प्रसंस्करण शुल्क और ज़ुर्माना लगाने के बारे में चिंताएँ व्यक्त की गईं हैं।

- विकास लक्ष्यों का प्रभाव: RBI गवर्नर ने इस बात पर प्रकाश डाला कि आक्रामक विकास लक्ष्यों के कारण खुदरा ऋण वृद्धि हो सकती है, जो वास्तविक मांग के अनुरूप नहीं होगी।

- इससे संभावित रूप से उच्च ऋण के बढ़ने की संभावना है, जिससे वित्तीय स्थिरता को संकट हो सकता है।

- निवेशकों का दबाव: MFI और HFC समेत कुछ NBFC, इक्विटी पर अत्यधिक रिटर्न (ROE) प्राप्त करने के लिये निवेशकों के दबाव से प्रेरित हैं।

- RBI ने NBFC से सतत् कारोबारी लक्ष्य अपनाने का आग्रह किया और कहा कि वे अल्पकालिक लाभ के लिये दीर्घकालिक स्थिरता से समझौता न करें।

गैर-बैंकिंग वित्तीय कंपनियाँ (NBFC) क्या हैं?

- NBFC: एक गैर-बैंकिंग वित्तीय कंपनी (NBFC) को एक ऐसी कंपनी के रूप में परिभाषित किया जाता है, जो कंपनी अधिनियम, 1956 के अधीन कार्य करती है, जो मुख्य रूप से ऋण और अग्रिम प्रदान करने, शेयर, बॉन्ड और डिबेंचर जैसी वित्तीय प्रतिभूतियों को प्राप्त करने के साथ-साथ पट्टे और किराया-खरीद लेनदेन में संलग्न है।

- हालाँकि, NBFC में वे संस्थाएँ शामिल नहीं हैं जिनका मुख्य व्यवसाय कृषि, औद्योगिक गतिविधियाँ, वस्तुओं के क्रय या विक्रय (प्रतिभूतियों को छोड़कर), सेवाएँ प्रदान करना, या अचल संपत्ति से संबंधित है।

- वर्गीकरण हेतु मानदंड: NBFC को अपने मुख्य व्यवसाय के रूप में वित्तीय गतिविधियों का संचालन करना चाहिये। इसका अर्थ यह है कि इसकी कुल संपत्ति का 50% से अधिक भाग वित्तीय परिसंपत्तियों में होना चाहिये, और इसी प्रकार, वित्तीय परिसंपत्तियों से आय इसकी सकल आय के 50% से अधिक होनी चाहिये।

- इस वर्गीकरण मानदंड को प्रायः 50-50 परीक्षण के रूप में संदर्भित किया जाता है।

- बैंकों और NBFC के बीच अंतर: यद्यपि NBFC बैंकों के समान कार्य करते हैं, फिर भी इनमें विभिन्न अंतर मौज़ूद हैं।

- NBFC मांग जमा स्वीकार नहीं कर सकते।

- NBFC भुगतान एवं निपटान प्रणाली का हिस्सा नहीं हैं और ये स्वयं पर चेक जारी नहीं कर सकते हैं।

- बैंकों के विपरीत, NBFC के जमाकर्त्ताओं को डिपॉजिट इंश्योरेंस एंड क्रेडिट गारंटी कॉरपोरेशन की जमा बीमा सुविधा उपलब्ध नहीं है।

- NBFC के लिये पंजीकरण आवश्यकताएँ: RBI अधिनियम, 1934 के तहत, प्रत्येक NBFC के लिये अपना परिचालन शुरू करने से पहले RBI से पंजीकरण प्रमाणपत्र प्राप्त करना अनिवार्य है।

- इसके अतिरिक्त पंजीकरण के लिये अर्हता प्राप्त करने हेतु NBFC को न्यूनतम 25 लाख रुपए (या अप्रैल 1999 से 2 करोड़ रुपए) का शुद्ध स्वामित्व निधि (NOF) बनाए रखना होगा।

- पंजीकरण से छूट: NBFC की कुछ श्रेणियों को RBI के साथ पंजीकरण से छूट दी गई है क्योंकि ये अन्य प्राधिकरणों द्वारा विनियमित हैं। उदाहरणार्थ,

- वेंचर केपिटल फंड: भारतीय प्रतिभूति एवं विनिमय बोर्ड (SEBI) द्वारा विनियमित।

- बीमा कंपनियाँ : बीमा विनियामक एवं विकास प्राधिकरण (IRDA) द्वारा विनियमित।

- आवास वित्त कम्पनियाँ: राष्ट्रीय आवास बैंक (NHB) द्वारा विनियमित।

- NBFC में हालिया रुझान: वित्त वर्ष 24 में, NBFC की प्रबंधन के अधीन संपत्ति (AUM) 18% बढ़कर 47 ट्रिलियन रुपए हो गई, जबकि जून 2024 तक NPA अनुपात 2.6% रहा।

- यह प्रतिवर्ष 18% की दर से बढ़ रहा है।

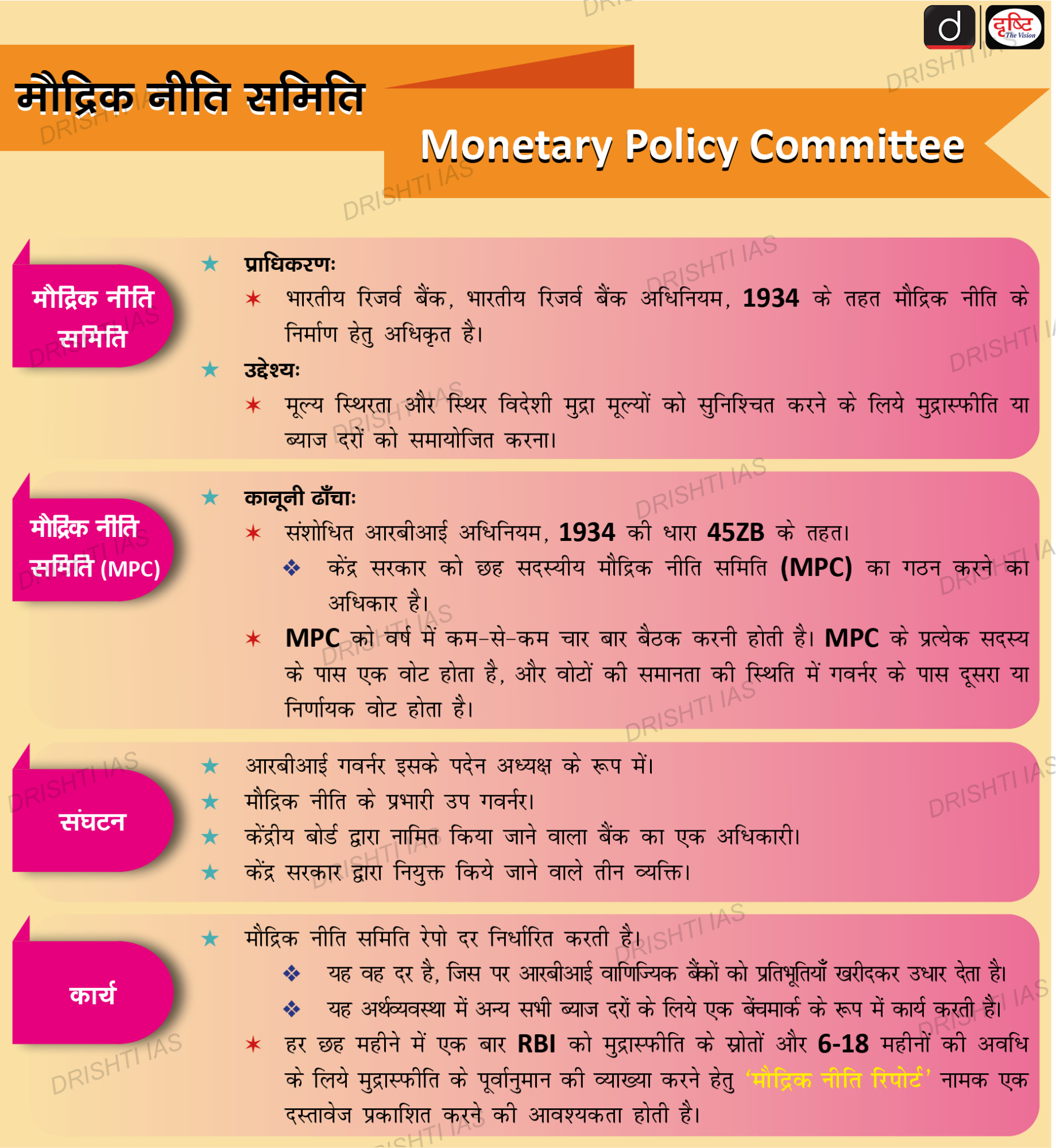

मौद्रिक नीति समिति क्या है?

निष्कर्ष

RBI की 51 वीं MPC बैठक में रेपो दर को बनाए रखते हुए तटस्थ मौद्रिक नीति के रुख पर बल दिया गया। इसने NBFC के लिये आक्रामक विकास रणनीतियों पर सतत् प्रथाओं को अपनाने की आवश्यकता पर प्रकाश डाला है, दीर्घकालिक वित्तीय स्थिरता सुनिश्चित करने के लिये अनुपालन, ज़िम्मेदार ऋण और जोखिम प्रबंधन के महत्त्व को रेखांकित किया। इसके अतिरिक्त इसने UPI के लिये बढ़ी हुई लेन-देन सीमा की घोषणा की साथ ही सतत् विकास सुनिश्चित करने के लिये NBFC के बीच अनुपालन पर बल दिया।

|

दृष्टि मुख्य परीक्षा प्रश्न: प्रश्न: गैर-बैंकिंग वित्तीय कंपनियाँ (NBFC) क्या हैं? NBFC को विनियमित करने में RBI की भूमिका बताइये। |

UPSC सिविल सेवा परीक्षा विगत वर्ष के प्रश्न (PYQ)प्रारंभिक परीक्षाप्रश्न: मौद्रिक नीति समिति (मोनेटरी पॉलिसी कमिटी/ MPC) के संबंध में निम्नलिखित कथनों में से कौन-सा सही है/ हैं? (2017)

नीचे दिए गए कूट का प्रयोग कर सही उत्तर चुनिये: (a) केवल 1 उत्तर: (a) प्रश्न: भारतीय रुपए की गिरावट रोकने के लिये निम्नलिखित में से कौन-सा एक सरकार/भारतीय रिज़र्व बैक द्वारा किया जाने वाला सर्वाधिक संभावित उपाय नहीं है? (2019) (a) गैर-जरुरी वस्तुओं के आयात पर नियंत्रण और निर्यात को प्रोत्साहन उत्तर: (d) मुख्य परीक्षाप्रश्न: क्या आप इस मत से सहमत हैं कि स्थिर सकल घरेलू उत्पाद (जी.डी.पी.) की स्थायी संवृद्धि तथा निम्न मुद्रास्फीति ने भारतीय अर्थव्यवस्था अच्छी स्थिति में है? अपने तर्कों के समर्थन में कारण दीजिये। (2019) |