प्रारंभिक परीक्षा

RBI द्वारा NBFC की समीक्षा

- 22 Mar 2024

- 7 min read

स्रोत: बिज़नेस लाइन

भारतीय रिज़र्व बैंक वर्ष 2024 में गैर-बैंकिंग वित्तीय कंपनियों के वर्गीकरण की व्यापक समीक्षा करने की तैयारी कर रहा है।

- इस समीक्षा द्वारा चुने गए NBFC को बैंक लाइसेंस प्रदान किया जाता है।

- विशेष NBFC को प्रोत्साहित करना अंततः उन्हें बैंक लाइसेंस प्रदान करने की दिशा में प्रारंभिक और मूल्यांकन चरण के रूप में कार्य कर सकता है।

NBFC क्या है?

- परिचय: गैर-बैंकिंग वित्तीय कंपनी (NBFC) कंपनी अधिनियम, 1956 अथवा कंपनी अधिनियम, 2013 के तहत पंजीकृत एक कंपनी है, जो ऋण प्रदान करने, प्रतिभूतियों में निवेश, पट्टे, बीमा जैसी विभिन्न वित्तीय गतिविधियों में अपनी भूमिका निभाती है।

- ये कंपनियाँ विभिन्न बैंकिंग सेवाएँ प्रदान करती हैं किंतु इनके पास बैंकिंग लाइसेंस नहीं होता है।

- प्रमुख विशेषताएँ:

- NBFC वैयक्तिक ऋण, आवास ऋण, वाहन ऋण, गोल्ड लोन, माइक्रोफाइनेंस, बीमा और निवेश प्रबंधन जैसी विविध वित्तीय सेवाएँ प्रदान करते हैं।

- ये कंपनियाँ न्यूनतम 12 माह और अधिकतम 60 माह के लिये जनता की जमा राशियाँ स्वीकार कर सकती हैं।

- हालाँकि NBFC को मांग जमा (Demand Deposit) स्वीकार करने की अनुमति नहीं होती है।

- ये भुगतान और निपटान प्रणाली का हिस्सा नहीं बनते हैं तथा स्वयं आहरित चेक जारी नहीं कर सकते हैं।

- वर्गीकरण:

- जमा के आधार पर:

- जमा लेने वाली गैर-बैंकिंग वित्तीय कंपनियाँ

- जमा न लेने वाले गैर-बैंकिंग वित्तीय संस्थान

- उनकी प्रमुख गतिविधि की प्रकृति पर:

- निवेश और क्रेडिट कंपनी

- उपभोक्ता टिकाऊ ऋण वित्त

- मुख्य निवेश

- कंपनी (CIC)

- इंफ्रास्ट्रक्चर फाइनेंस कंपनी/इंफ्रास्ट्रक्चर डेब्ट फंड

- परिसंपत्ति पुनर्निर्माण कंपनियाँ

- फैक्टरिंग कंपनियाँ

- गोल्ड लोन कंपनियाँ

- फिनटेक कंपनियाँ: P2P ऋणदाता

- जमा के आधार पर:

- लाइसेंसिंग: कंपनी को कंपनी अधिनियम, 2013 के तहत सार्वजनिक या निजी कंपनी के रूप में पंजीकृत होना चाहिये।

- NBFC पंजीकरण हेतु पात्र होने के लिये कंपनी के पास कम-से-कम 10 करोड़ रुपए का निवल स्वामित्व वाला फंड होना चाहिये।

- कंपनी के कम-से-कम एक तिहाई निदेशकों के पास वित्त क्षेत्र में प्रासंगिक कार्य अनुभव होना चाहिये।

- कंपनी का अपने क्रेडिट इतिहास और वित्तीय विश्वसनीयता के संबंध में क्रेडिट इंफॉर्मेशन ब्यूरो इंडिया लिमिटेड के साथ अच्छा ट्रैक रिकॉर्ड होना चाहिये।

- कंपनी को पूंजी अनुपालन और विदेशी मुद्रा प्रबंधन अधिनियम कानूनों के तहत निर्धारित सभी नियमों, मानदंडों और दिशा-निर्देशों का पालन करना होगा।

- विनियमन: RBI अधिनियम 1934 के तहत रिज़र्व बैंक को इन NBFC को पंजीकृत करने, नीति निर्धारित करने, निर्देश जारी करने, निरीक्षण, विनियमन, पर्यवेक्षण और निगरानी करने की शक्तियाँ प्राप्त हैं। यह बहिष्करण '50-50 परीक्षण' का उपयोग करके निर्धारित किया जाता है।

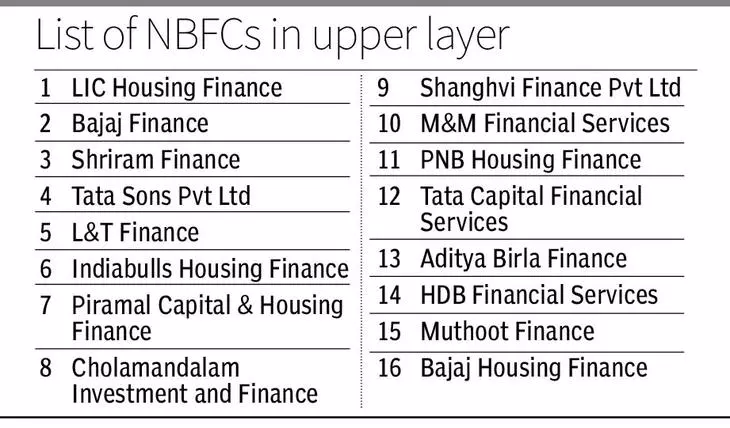

- रिज़र्व बैंक ने अक्तूबर, 2021 में स्केल आधारित विनियमन (SBR) पेश किया, जिसमें NBFC को बेस लेयर (NBFC-BL), मिडिल लेयर (NBFC-ML), अपर लेयर (NBFC-UL) और टॉप लेयर (NBFC-TL) में वर्गीकृत किया गया।

- यह रूपरेखा उनकी संपत्ति के आकार और स्कोरिंग मानदंडों के आधार पर ऊपरी स्तर में NBFC की पहचान करने की पद्धति की रूपरेखा तैयार करती है।

प्रमुख व्यवसाय का 50-50 मानदंड क्या है?

- RBI किसी कंपनी के मुख्य व्यवसाय को वित्तीय प्रकृति का मानता है यदि उसकी कुल संपत्ति और सकल आय का 50% से अधिक वित्तीय गतिविधियों से आता है।

- यह परिभाषा सुनिश्चित करती है कि केवल वित्तीय संचालन में शामिल कंपनियाँ ही NBFC के रूप में पंजीकृत हैं और RBI की नियामक निगरानी के अंतर्गत आती हैं।

- मुख्य रूप से गैर-वित्तीय गतिविधियों में लगी कंपनियाँ, भले ही वे कुछ वित्तीय व्यवसाय भी करती हों, RBI द्वारा विनियमित नहीं हैं।

- वित्तीय व्यवसाय में किसी कंपनी की भागीदारी निर्धारित करने के लिये इस मूल्यांकन को आमतौर पर "50-50 मानदंड" के रूप में जाना जाता है।

नोट: डिमांड डिपॉज़िट से तात्पर्य बैंकों या वित्तीय संस्थानों में जमा की गई धनराशि से है जिसे खाताधारक बिना किसी पूर्व सूचना के मांग पर निकाल सकता है।

- वे दिन-प्रतिदिन के लेन-देन के लिये अत्यधिक तरल और सुलभ हैं, जिससे वे उन व्यक्तियों तथा व्यवसायों के लिये पसंदीदा विकल्प बन जाते हैं जिन्हें अपने फंड तक लगातार पहुँच की आवश्यकता होती है।

UPSC सिविल सेवा परीक्षा, विगत वर्ष के प्रश्नप्रिलिम्स:प्रश्न. भारत में गैर-बैंकिंग वित्तीय कंपनियों (NBFC) के संदर्भ में निम्नलिखित कथनों पर विचार कीजिये: (2010)

उपर्युक्त कथनों में से कौन-सा/से सही है/हैं? (a) केवल 1 उत्तर: (b) |