वित्तीय शिक्षा के लिये राष्ट्रीय रणनीति

प्रिलिम्स के लियेनेशनल सेंटर फॉर फाइनेंशियल एजुकेशन, वित्तीय समावेशन एवं वित्तीय साक्षरता पर तकनीकी समूह, कंपनी अधिनियम, 2013 मेन्स के लिये:वित्तीय शिक्षा के लिये राष्ट्रीय रणनीति |

चर्चा में क्यों?

भारतीय रिज़र्व बैंक (RBI) ने वित्तीय रूप से जागरूक एवं सशक्त भारत के निर्माण हेतु वित्तीय शिक्षा के लिये राष्ट्रीय रणनीति: 2020-2025 (National Strategy for Financial Education: 2020-2025) जारी की है।

प्रमुख बिंदु:

- वित्तीय शिक्षा के लिये राष्ट्रीय रणनीति (NSFE) का यह दूसरा संस्करण है, पहला संस्करण वर्ष 2013 में जारी किया गया था।

वित्तीय साक्षरता (Financial literacy):

वित्तीय शिक्षा (Financial Education):

|

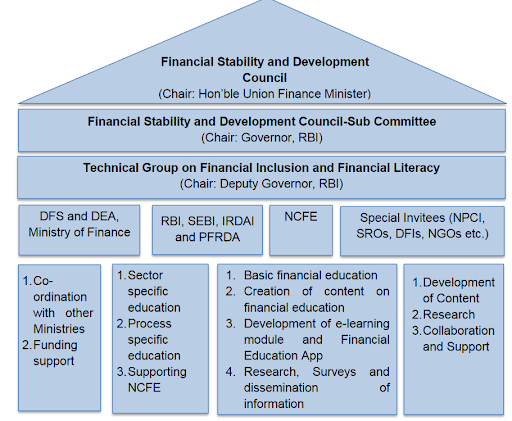

- वर्ष 2020-2025 की अवधि के लिये इस NSFE को नेशनल सेंटर फॉर फाइनेंशियल एजुकेशन (National Centre for Financial Education- NCFE) द्वारा वित्तीय समावेशन एवं वित्तीय साक्षरता पर तकनीकी समूह (Technical Group on Financial Inclusion and Financial Literacy- TGFIFL) के तत्त्वाधान में सभी वित्तीय क्षेत्र नियामकों जैसे- भारतीय रिज़र्व बैंक, भारतीय प्रतिभूति एवं विनिमय बोर्ड (SEBI), भारतीय बीमा विनियामक एवं विकास प्राधिकरण (IRDAI), पेंशन निधि नियामक एवं विकास प्राधिकरण (PFRDA) आदि के परामर्श से तैयार किया गया है।

नेशनल सेंटर फॉर फाइनेंशियल एजुकेशन (NCFE):

- यह कंपनी अधिनियम, 2013 की धारा 8 के तहत RBI, SEBI, IRDAI और PFRDA द्वारा प्रवर्तित गैर लाभकारी कंपनी है।

- यह धन का बेहतर प्रबंधन करने और भविष्य की योजना बनाने के लिये पर्याप्त ज्ञान, कौशल, दृष्टिकोण एवं व्यवहार विकसित करने हेतु जनसंख्या के विभिन्न वर्गों को सशक्त बनाने के लिये बहु-हितधारक के नेतृत्त्व वाले दृष्टिकोण पर ज़ोर देती है।

- इसने देश में वित्तीय शिक्षा के प्रसार के लिये 5’C दृष्टिकोण की सिफारिश की है।

- सामग्री (Content): जनसंख्या के विभिन्न वर्गों के लिये वित्तीय साक्षरता सामग्री।

- क्षमता (Capacity): वित्तीय शिक्षा प्रदाताओं के लिये क्षमता एवं आचार संहिता का विकास करना।

- समुदाय (Community): विकसित समुदाय द्वारा वित्तीय साक्षरता को स्थायी रूप से प्रसारित करने के लिये नेतृत्व करना।

- संचार (Communication): वित्तीय शिक्षा संदेशों के प्रसार के लिये तकनीक, मीडिया एवं संचार के नवीन तरीकों का उपयोग करना।

- सहयोग (Collaboration): वित्तीय साक्षरता के लिये अन्य हितधारकों के प्रयासों को कारगर बनाना।

रणनीतिक उद्देश्य (Strategic Objectives):

- वित्तीय शिक्षा के माध्यम से जनसंख्या के विभिन्न वर्गों के बीच वित्तीय साक्षरता की अवधारणा को एक महत्त्वपूर्ण जीवन कौशल का हिस्सा बनाना।

- सक्रिय बचत व्यवहार को प्रोत्साहित करना।

- वित्तीय लक्ष्यों एवं उद्देश्यों को पूरा करने के लिये वित्तीय बाज़ारों में भागीदारी को प्रोत्साहित करना।

- साख अनुशासन विकसित करना और आवश्यकतानुसार औपचारिक वित्तीय संस्थानों से क्रेडिट प्राप्त करने के लिये प्रोत्साहित करना।

- सुरक्षित तरीके से डिजिटल वित्तीय सेवाओं के उपयोग में सुधार करना।

- प्रासंगिक एवं उपयुक्त बीमा कवर के माध्यम से विभिन्न जीवन चरणों में जोखिम का प्रबंधन करना।

- उपयुक्त पेंशन योजनाओं के माध्यम से वृद्धावस्था एवं सेवानिवृत्ति की योजना तैयार करना।

- शिकायत निवारण के तरीके, अधिकार और कर्तव्य के बारे में ज्ञान देना।

- वित्तीय शिक्षा में प्रगति का आकलन करने के लिये अनुसंधान एवं मूल्यांकन के तरीकों में सुधार करना।

- इसमें यह भी सुझाव दिया गया है कि प्रगति के आकलन के लिये एक मज़बूत निगरानी एवं मूल्यांकन ढाँचे को अपनाया जाना चाहिये।

- TGFIFL, वित्तीय स्थिरता एवं विकास परिषद (Financial Stability and Development Council- FSDC) की देखरेख में समय-समय पर निगरानी एवं NSEF के कार्यान्वयन के लिये ज़िम्मेदार होगा।

- TGFIL को FSDC द्वारा नवंबर 2011 में स्थापित किया गया था।

हाल ही में भारतीय रिज़र्व बैंक (RBI) ने वर्ष 2019-2024 की अवधि के लिये वित्तीय समावेशन हेतु राष्ट्रीय रणनीति (National Strategy for Financial Inclusion- NSFI) भी जारी की है।

- यह एक महत्त्वाकांक्षी रणनीति है जिसका उद्देश्य मार्च, 2022 तक कम नकदी वाले समाज की ओर बढ़ने हेतु आवश्यक बुनियादी ढाँचा तैयार करने के लिये सभी टियर-II से टियर-VI केंद्रों में डिजिटल वित्तीय सेवाओं के विभिन्न तरीकों के लिये पारिस्थितिकी तंत्र को मज़बूत करना है।

आगे की राह:

- भारत ने पिछले कई वर्षों में अपने नागरिकों को औपचारिक वित्तीय प्रणाली में शामिल करने के लिये अभूतपूर्व प्रगति की है। भारत सरकार द्वारा वित्तीय समावेशन के लिये कई महत्त्वपूर्ण पहलों की शुरुआत की गई है जैसे- प्रधानमंत्री जन-धन योजना, सामाजिक सुरक्षा योजनाएँ- प्रधानमंत्री जीवन ज्योति बीमा योजना, प्रधानमंत्री सुरक्षा बीमा योजना, अटल पेंशन योजना, प्रधानमंत्री किसान धन योजना, प्रधानमंत्री श्रम योगी मन धन योजना और प्रधानमंत्री मुद्रा योजना।

- विश्व बैंक की फिंडेक्स 2017 रिपोर्ट (Findex 2017 Report) ने बताया गया है कि भारत में औपचारिक खाते वाले वयस्कों का अनुपात वर्ष 2011 में 35% से बढ़कर वर्ष 2017 में 80% हो गया है।

- हालाँकि देश को अभी भी एक सम्मानजनक वित्तीय साक्षरता दर प्राप्त करने के लिये लंबा रास्ता तय करना होगा जो समावेशी विकास के लिये महत्त्वपूर्ण है।