समावेशी वित्तीय प्रणाली का निर्माण | 31 Aug 2024

यह एडिटोरियल 28/08/2024 को ‘इंडियन एक्सप्रेस’ में प्रकाशित PM Jan Dhan Yojana Has Accelerated Financial Inclusion, Reduced Inequalities” लेख पर आधारित है। इसमें चर्चा की गई है कि प्रधानमंत्री जन धन योजना (PMJDY) ने भारत में 53 करोड़ से अधिक बैंक खातों और उच्च औसत शेष राशि के साथ वित्तीय समावेशन को बढ़ावा दिया है, जबकि सामाजिक मुद्दों और आर्थिक रिसाव को भी कम किया है। भविष्य के प्रयासों को वित्तीय पारिस्थितिकी तंत्र को उन्नत बनाने, उत्पादों का विस्तार करने और उपभोक्ता संरक्षण सुनिश्चित करने पर ध्यान केंद्रित करना चाहिये।

प्रिलिम्स के लिये:वित्तीय समावेशन, प्रधानमंत्री जन धन योजना (PMJDY), एकीकृत भुगतान इंटरफेस (UPI), प्रत्यक्ष लाभ हस्तांतरण (DBT), प्रधानमंत्री सुरक्षा बीमा योजना (PMSBY), प्रधानमंत्री जीवन ज्योति बीमा योजना (PMJJBY), अटल पेंशन योजना, भुगतान बैंक, लघु वित्त बैंक, प्राथमिकता क्षेत्र ऋण, भारतीय रिज़र्व बैंक, माइक्रोफाइनेंस संस्थान, सूक्ष्म, लघु, मध्यम उद्यम, भारतनेट परियोजना। मेन्स के लिये:समावेशी विकास और कमज़ोर वर्गों के उत्थान के लिये वित्तीय समावेशन का महत्त्व। |

वित्तीय समावेशन (Financial inclusion) आर्थिक विकास के एक महत्त्वपूर्ण पहलू के रूप में उभरा है, जिसका उद्देश्य सभी व्यक्तियों, विशेष रूप से हाशिये पर स्थित और निम्न-आय आय वाले पृष्ठभूमि के लोगों को अभिगम्य, वहनीय और प्रभावी वित्तीय सेवाएँ प्रदान करना है विविध भौगोलिक, आर्थिक एवं सामाजिक परिदृश्यों वाले 1.3 बिलियन से अधिक लोगों के देश में वित्तीय सेवाओं तक सार्वभौमिक पहुँच सुनिश्चित करना अपार चुनौतियाँ और अवसर दोनों प्रस्तुत करता है।

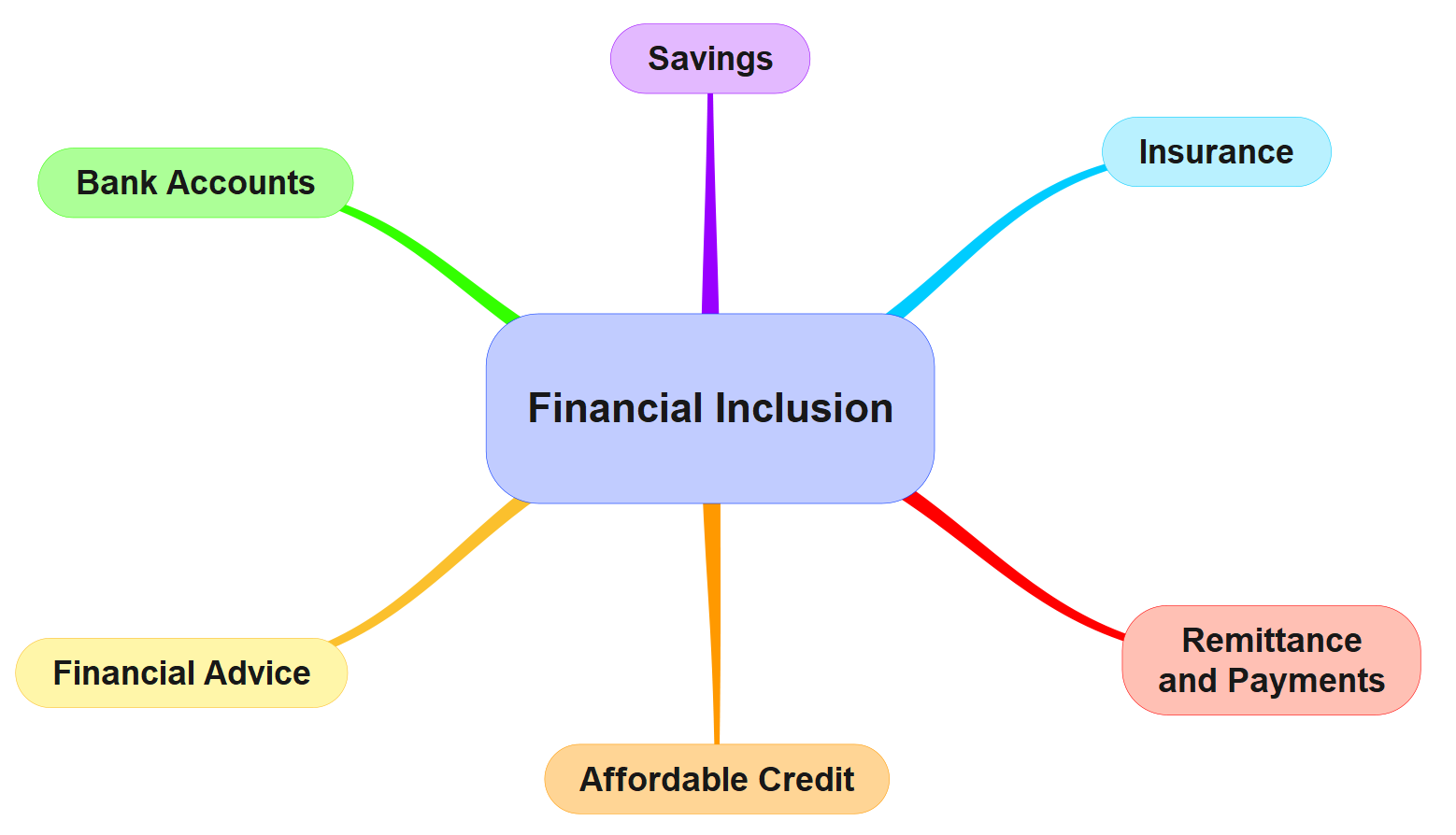

वित्तीय समावेशन केवल बैंक खातों तक पहुँच तक सीमित नहीं है, बल्कि इसमें बचत, ऋण, बीमा और डिजिटल भुगतान समाधान सहित विभिन्न सेवाओं का एक व्यापक समूह भी शामिल है, जिन्हें समाज के सभी वर्गों की आवश्यकताओं की पूर्ति के लिये तैयार किया गया हो।

भारत में पिछले दशक में वित्तीय समावेशन पर व्यापक बल दिया गया है, जो सरकारी पहलों, तकनीकी प्रगति और नवोन्मेषी व्यवसाय मॉडल के संयोजन से प्रेरित है। महत्त्वाकांक्षी प्रधानमंत्री प्रधानमंत्री जन धन योजना (PMJDY) से लेकर यूनिफाइड पेमेंट्स इंटरफेस (UPI) के क्रांतिकारी कदम तक, भारत ने अपने वित्तीय परिदृश्य में एक परिवर्तनकारी यात्रा तय की है। इन प्रयासों का उद्देश्य न केवल आधारभूत वित्तीय सेवाएँ प्रदान करना है, बल्कि व्यक्तियों और व्यवसायों को सशक्त बनाना, गरीबी को कम करना, अर्थव्यवस्था को औपचारिक बनाना और समावेशी आर्थिक विकास को बढ़ावा देना भी है।

जैसे-जैसे भारत इस मार्ग पर आगे बढ़ रहा है, वित्तीय समावेशन की बहुमुखी प्रकृति, इसकी प्रगति, चुनौतियों एवं भविष्य की दिशा को समझना नीति निर्माताओं, वित्तीय संस्थानों और नागरिकों के लिये समान रूप से महत्त्वपूर्ण हो गया है।

वित्तीय समावेशन क्या है?

- वित्तीय समावेशन: यह कमज़ोर एवं निम्न-आय वर्ग जैसे संवेदनशील समूहों के लिये उचित वित्तीय उत्पादों और सेवाओं तक पहुँच सुनिश्चित करने की प्रक्रिया है, जो मुख्यधारा के संस्थागत अभिकर्ताओं द्वारा निष्पक्ष एवं पारदर्शी तरीके से सस्ती लागत पर उपलब्ध कराई जाती है।

- वित्तीय समावेशन का दायरा: वित्तीय समावेशन के दायरे में वित्तीय सेवाओं की एक विस्तृत शृंखला शामिल है, जिसमें आधारभूत बैंकिंग सेवाएँ (बचत एवं चालू खाते), ऋण सुविधाएँ, बीमा उत्पाद, निवेश विकल्प, पेंशन योजनाएँ, भुगतान एवं धन प्रेषण सेवाएँ और वित्तीय सलाहकार सेवाएँ शामिल हैं।

- वित्तीय समावेशन के प्रमुख घटक:

- वित्तीय सेवाओं तक पहुँच: यह सुनिश्चित करना कि बैंकिंग, बीमा और ऋण जैसी वित्तीय सेवाएँ सभी के लिये उपलब्ध हों। इसमें वंचित क्षेत्रों में भौतिक बैंकिंग आउटलेट की स्थापना और डिजिटल वित्तीय सेवाओं का प्रावधान शामिल है।

- वहनीयता: वित्तीय उत्पादों और सेवाओं के मूल्य ऐसे हों जो समाज के सभी वर्गों के लिये अभिगम्य एवं वहनीय हों। उच्च लागत, विशेष रूप से निम्न-आय वर्ग के लिये, एक गंभीर बाधा सिद्ध हो सकती है।

- वित्तीय साक्षरता: वित्तीय उत्पादों, सेवाओं और प्रबंधन के बारे में लोगों को शिक्षित करना आवश्यक है। वित्तीय साक्षरता लोगों को बचत, निवेश और ऋण प्रबंधन सहित अपने वित्त के बारे में सूचना-संपन्न निर्णय लेने में सक्षम बनाती है।

- उपयोग: पहुँच तक सीमित नहीं रहते हुए, यह महत्त्वपूर्ण है कि लोग वित्तीय स्थिरता एवं विकास की प्राप्ति के लिये वित्तीय सेवाओं का सक्रिय रूप से उपयोग भी करें। इसमें बैंकिंग सेवाओं से जुड़ना, ऋण का ज़िम्मेदारी से उपयोग करना और बीमा उत्पादों का लाभ उठाना शामिल है।

वित्तीय समावेशन का क्या महत्त्व है?

- आर्थिक सशक्तीकरण: औपचारिक वित्तीय सेवाओं तक पहुँच से व्यक्तियों एवं छोटे व्यवसायों को अपने वित्त का प्रभावी ढंग से प्रबंधन करने, भविष्य की आवश्यकताओं के लिये बचत करने और विकास के अवसरों के लिये ऋण प्राप्त करने के साधन प्राप्त होते हैं।

- इस सशक्तीकरण से सूक्ष्म एवं वृहद दोनों स्तरों पर आर्थिक गतिविधि और उत्पादकता में वृद्धि हो सकती है।

- गरीबी उन्मूलन: वित्तीय सेवाओं तक पहुँच गरीबी उन्मूलन के लिये एक प्रभावशाली साधन के रूप में कार्य कर सकती है।

- बचत खाते धन की बचत करने के लिये एक सुरक्षित स्थान प्रदान करते हैं, जिससे आर्थिक आघातों के प्रति संवेदनशीलता कम हो जाती है, जबकि ऋण सुविधाएँ शिक्षा, स्वास्थ्य सेवा या छोटे व्यवसायों में निवेश को सक्षम बनाती हैं, जिससे गरीबी से बाहर निकलने के रास्ते खुलते हैं।

- अर्थव्यवस्था का औपचारिकीकरण: अधिक व्यक्तियों और व्यवसायों को औपचारिक वित्तीय प्रणाली में लाने से ‘शैडो इकॉनोमी’ (shadow economy) का आकार घटता है।

- यह संक्रमण पारदर्शिता को बढ़ाता है, कर संग्रहण में सुधार करता है और अधिक प्रभावी आर्थिक नीति कार्यान्वयन को सक्षम बनाता है।

- वित्तीय स्थिरता में वृद्धि: जमाकर्त्ताओं एवं उधारकर्ताओं का एक व्यापक आधार जोखिमों में विविधता लाकर और जनसंख्या के किसी भी एक वर्ग पर आर्थिक आघातों के प्रभाव को कम कर अधिक स्थिर वित्तीय प्रणाली में योगदान कर सकता है।

- बेहतर सरकारी सेवा वितरण: प्रत्यक्ष लाभ हस्तांतरण (DBT) और अन्य सरकारी योजनाओं को औपचारिक वित्तीय चैनलों के माध्यम से अधिक कुशलतापूर्वक एवं पारदर्शी रूप से कार्यान्वित किया जा सकता है, जिससे रिसाव (लीकेज) कम हो सकता है और यह सुनिश्चित हो सकता है कि लाभ इच्छित प्राप्तकर्ताओं तक पहुँचे।

- लैंगिक समानता: वित्तीय समावेशन महिलाओं को वित्तीय सेवाओं तक स्वतंत्र पहुँच प्रदान कर, परिवारों एवं समुदायों में उनकी आर्थिक स्वायत्तता एवं निर्णय लेने की शक्ति को बढ़ाकर लैंगिक समानता को बढ़ावा देने में महत्त्वपूर्ण भूमिका निभा सकता है।

- डिजिटल रूपांतरण: वित्तीय समावेशन के प्रयास प्रायः डिजिटल नवाचार के साथ-साथ आगे बढ़ते हैं, जिससे नई प्रौद्योगिकियों के अंगीकरण में मदद मिलती है, जिसका अर्थव्यवस्था के अन्य क्षेत्रों पर भी प्रभाव पड़ सकता है।

- सामाजिक समावेशन: वित्तीय सेवाओं तक पहुँच व्यक्ति की गरिमा एवं सामाजिक समावेशन की भावना को बढ़ा सकती है, विशेष रूप से हाशिये पर स्थित समूहों के लिये जिन्हें ऐतिहासिक रूप से औपचारिक अर्थव्यवस्था से बाहर रखा गया है।

भारत में वित्तीय समावेशन की वर्तमान स्थिति:

- समग्र प्रगति: प्रधानमंत्री जन धन योजना की शुरूआत के बाद से भारत ने वित्तीय समावेशन की दिशा में महत्त्वपूर्ण प्रगति की है।

- औपचारिक वित्तीय खाते रखने वाले वयस्कों का प्रतिशत वर्ष 2011 में लगभग 50% से बढ़कर 2024 में 80% से अधिक हो जाएगा।

- खाता संबंधी आँकड़े: अगस्त 2024 तक जन धन खातों की कुल संख्या 53.13 करोड़ है। यह मार्च 2015 में 14.7 करोड़ खातों से उल्लेखनीय वृद्धि को इंगित करती है।

- बैंकिंग क्षेत्र की भागीदारी: सार्वजनिक क्षेत्र के बैंकों ने PMJDY पहल में महत्त्वपूर्ण भूमिका निभाई है, जो इस योजना के तहत खोले गए लगभग 78% खातों का प्रबंधन करते हैं।

- लैंगिक वितरण: जन धन के कुल खातों में से 29.56 करोड़ (55.6%) खाते महिलाओं के हैं।

- ग्रामीण और अर्द्ध-शहरी क्षेत्र: लगभग 66.6% जन धन खाते ग्रामीण और अर्द्ध-शहरी क्षेत्रों में सक्रिय हैं, जो इस योजना के वंचित क्षेत्रों पर केंद्रित ध्यान को परिलक्षित करते हैं।

- डिजिटल लेनदेन: भारतीय राष्ट्रीय भुगतान निगम ((NPCI) के आँकड़ों से पता चलता है कि जून 2024 की तुलना में जुलाई में UPI लेनदेन की मात्रा में 3.95% की वृद्धि हुई, जबकि लेनदेन का मूल्य 2.84% बढ़ा।

भारत में वित्तीय समावेशन की प्रमुख पहलें:

- प्रधानमंत्री जन धन योजना (PMJDY): वर्ष 2014 में शुरू की गई प्रधानमंत्री जन धन योजना एक प्रमुख वित्तीय समावेशन कार्यक्रम है जिसे सार्वभौमिक बैंकिंग पहुँच प्रदान करने और आर्थिक सशक्तीकरण को बढ़ावा देने के लिये डिज़ाइन किया गया है।

- इस योजना की प्रमुख विशेषताओं में ज़ीरो बैलेंस शेष खाते (जिससे न्यूनतम जमा की आवश्यकता समाप्त हो गई है), आकस्मिक मृत्यु या विकलांगता की स्थिति में वित्तीय सुरक्षा के लिये 1 लाख रुपए तक का दुर्घटना बीमा कवरेज और आपात स्थिति के दौरान पात्र खाताधारकों की सहायता के लिये 10,000 रुपए तक की ओवरड्राफ्ट सुविधा शामिल हैं।

- सूक्ष्म-बीमा और सूक्ष्म-पेंशन योजनाएँ: सरकार ने वंचित आबादी तक पहुँच बढ़ाने के लिये निम्न लागतपूर्ण बीमा एवं पेंशन योजनाएँ शुरू की हैं, जिनमें शामिल हैं:

- प्रधानमंत्री सुरक्षा बीमा योजना (PMSBY): यह 20 रुपए के वार्षिक प्रीमियम पर 2 लाख रुपए तक के कवरेज के साथ आकस्मिक मृत्यु एवं विकलांगता बीमा प्रदान करती है।

- अटल पेंशन योजना (APY): यह असंगठित क्षेत्र के लिये पेंशन योजना है, जो 60 वर्ष की आयु के बाद 1,000 रुपए से 5,000 रुपए तक की गारंटीकृत मासिक पेंशन प्रदान करती है।

- अन्य वित्तीय समावेशन पहलें:

- प्रधानमंत्री वय वंदना योजना (PMVVY): यह पेंशन योजना 60 वर्ष या उससे अधिक आयु के वरिष्ठ नागरिकों के लिये लागू की गई है जो एक निश्चित अवधि तक निवेश पर रिटर्न की गारंटी देती है।

- प्रधानमंत्री मुद्रा योजना (PMMY): PMMY गैर-कॉर्पोरेट, गैर-कृषि लघु/सूक्ष्म उद्यमों को 20 लाख रुपए तक का ऋण प्रदान करने के रूप में सूक्ष्म एवं लघु उद्यमों के लिये ऋण तक आसान पहुँच की सुविधा प्रदान करती है, जिससे उद्यमशीलता और रोज़गार सृजन को बढ़ावा मिलता है।

- ‘स्टैंड अप इंडिया’ योजना: यह पहल SC/ST और महिला उद्यमियों को ग्रीनफील्ड उद्यम स्थापित करने के लिये 10 लाख रुपए से 1 करोड़ रुपए तक के ऋण प्रदान करती है। इसका उद्देश्य इन वर्गों के समावेशी विकास और वित्तीय स्वतंत्रता को बढ़ावा देना है।

- अनुसूचित जातियों के लिये उद्यम पूंजी कोष: यह कोष SCs उद्यमियों को व्यवसाय शुरू करने और इसे बढ़ाने में मदद के लिये वित्तीय सहायता प्रदान करता है।

- वरिष्ठ पेंशन बीमा योजना (VPBY): यह 60 वर्ष और उससे अधिक आयु के वरिष्ठ नागरिकों के लाभ के लिये क्रियान्वित योजना है।

- सुकन्या समृद्धि योजना: सुकन्या समृद्धि योजना बालिकाओं के माता-पिता के लिये एक सरकारी बचत कार्यक्रम है, जिसका उद्देश्य उनकी शिक्षा और विवाह संबंधी व्ययों के लिये बचत को प्रोत्साहित करना है।

- जेएएम ट्रिनिटी (JAM Trinity): इसमें जन धन (बैंक खाते), ‘आधार’ (बायोमेट्रिक आईडी) और मोबाइल (डिजिटल पहुँच) शामिल हैं, जो भारत में वित्तीय समावेशन को बढ़ाने के लिये डिज़ाइन किया गया एक ढाँचा है।

- इस संयोजन का उद्देश्य वित्तीय समावेशन में सुधार करना, प्रत्यक्ष लाभ हस्तांतरण को सक्षम बनाना और सेवा वितरण दक्षता को बढ़ाना है। JAM निर्बाध प्रमाणीकरण और डिजिटल लेनदेन की सुविधा देता है, जिससे कल्याणकारी कार्यक्रमों में ‘लीकेज’ कम होती है।

- बैंकिंग प्रणाली का विस्तार: भुगतान बैंक, लघु वित्त बैंक और प्राथमिकता क्षेत्र ऋण—ये संयुक्त रूप से वित्तीय सेवाओं की पहुँच का विस्तार करते हैं और व्यापक आर्थिक भागीदारी एवं समावेशन को बढ़ावा देते हैं।

- भुगतान बैंक (Payment Banks): लघु बचत खातों और भुगतानों के लिये विशेष बैंक।

- लघु वित्त बैंक (Small Finance Banks): बैंक सुविधा से वंचित क्षेत्रों पर केंद्रित।

- प्राथमिकता क्षेत्र ऋण (Priority Sector Lending): कृषि और MSMEs सहित विशिष्ट क्षेत्रों के लिये अधिदिष्ट ऋण।

- बैंकिंग कॉरेस्पोंडेंट (BCs): भारतीय रिज़र्व बैंक (RBI) ने वर्ष 2006 में बैंकिंग कॉरेस्पोंडेंट मॉडल की शुरुआत की थी, ताकि उन क्षेत्रों में बैंकिंग सेवाएँ पहुँचाई जा सकें जहाँ पूर्ण-सक्रिय बैंक शाखाएँ खोलना अव्यावहारिक है।

- BCs माइक्रो-एटीएम और पॉइंट-ऑफ-सेल डिवाइस जैसी तकनीक का उपयोग कर खाता खोलने, नकदी जमा करने, निकासी करने, धन हस्तांतरण और शेष राशि की जानकारी देने जैसी बुनियादी सेवाएँ प्रदान करते हैं।

- डिजिटल भुगतान और वित्तीय प्रौद्योगिकी: डिजिटल प्रौद्योगिकी ने भारत में वित्तीय सेवाओं में क्रांति ला दी है, जहाँ सरकार समर्थित और निजी क्षेत्र के नवाचारों ने वित्तीय समावेशन को बढ़ावा दिया है।

- एकीकृत भुगतान इंटरफेस (UPI): वर्ष 2016 में लॉन्च किया गया UPI मोबाइल ऐप के माध्यम से बैंक खातों के बीच तत्काल धन हस्तांतरण को सक्षम बनाता है, एक ही ऐप में कई खातों के संचालन का समर्थन करता है और निर्बाध लेनदेन की सुविधा प्रदान करता है।

- RBI की वार्षिक रिपोर्ट के अनुसार, वित्त वर्ष 24 में भारत में लगभग 80% डिजिटल भुगतान UPI के माध्यम से किये गए।

- भारत इंटरफेस फॉर मनी (BHIM): यह UPI-आधारित ऐप है, जिसे बेसिक स्मार्टफोन और निम्न कनेक्टिविटी वाले क्षेत्रों के लिये डिज़ाइन किया गया है।

- RuPay कार्ड: यह भारत का घरेलू कार्ड नेटवर्क है जो कम लेनदेन लागत के साथ अंतर्राष्ट्रीय योजनाओं पर निर्भरता को कम करता है।

- आधार सक्षम भुगतान प्रणाली (AEPS): यह ‘आधार’ संख्या और बायोमेट्रिक प्रमाणीकरण के माध्यम से लेनदेन को सक्षम करने के लिये ‘आधार’ बायोमेट्रिक डेटाबेस का उपयोग करता है। यह प्रणाली उन लोगों के लिये विशेष रूप से लाभप्रद है जो पारंपरिक बैंकिंग अवसंरचना तक पहुँच का अभाव रखते हैं।

- एकीकृत भुगतान इंटरफेस (UPI): वर्ष 2016 में लॉन्च किया गया UPI मोबाइल ऐप के माध्यम से बैंक खातों के बीच तत्काल धन हस्तांतरण को सक्षम बनाता है, एक ही ऐप में कई खातों के संचालन का समर्थन करता है और निर्बाध लेनदेन की सुविधा प्रदान करता है।

- सूक्ष्म-वित्त संस्थाएँ (MFIs) और स्वयं सहायता समूह (SHGs): MFIs और SHGs वंचित समुदायों, विशेषकर ग्रामीण एवं अर्द्ध-शहरी क्षेत्रों में, तक पहुँच बनाने में महत्त्वपूर्ण भूमिका निभाते हैं।

- सूक्ष्म-वित्त संस्थाएँ (Microfinance Institutions- MFIs): ये संस्थाएँ उन व्यक्तियों को छोटे ऋण प्रदान करती हैं जो पारंपरिक बैंकिंग सेवाओं तक अभिगम्यता में असमर्थ हैं। इनका उद्देश्य बिना किसी जमानत या संपार्श्विक के ऋण प्रदान कर आर्थिक रूप से कमज़ोर वर्गों को सशक्त बनाना है।

- स्वयं सहायता समूह (Self-Help Groups- SHGs): ये समुदाय आधारित संगठन हैं, जहाँ सदस्य बचत संग्रहित करते हैं और एक-दूसरे को ऋण प्रदान करते हैं, जिससे विशेष रूप से ग्रामीण क्षेत्रों में बचत को बढ़ावा मिलता है और आपसी विश्वास के आधार पर ऋण उपलब्ध होता है।

- भारत में लगभग 12 मिलियन SHGs सक्रिय हैं, जिनमें से 88% पूर्णरूपेण महिला सदस्यता वाले समूह हैं। ये समूह वित्तीय अनुशासन को बढ़ावा देने और वंचित समुदायों को ऋण प्रदान करने में महत्त्वपूर्ण सिद्ध हुए हैं।

- वित्तीय साक्षरता कार्यक्रम: वित्तीय सेवाओं के प्रभावी उपयोग को सुनिश्चित करने के लिये वित्तीय साक्षरता आवश्यक है। कई पहलों का उद्देश्य विभिन्न जनसांख्यिकी में वित्तीय साक्षरता में सुधार करना है।

- वयस्क वित्तीय शिक्षा कार्यक्रम (Financial Education Programme for Adults- FEPA): यह एक वित्तीय साक्षरता कार्यक्रम है जिसका उद्देश्य वित्तीय शिक्षा के लिये राष्ट्रीय रणनीति के अनुरूप किसानों, महिला समूहों और विभिन्न कर्मकारों सहित वयस्क लोगों के बीच वित्तीय जागरूकता का प्रसार करना है।

- राष्ट्रीय वित्तीय शिक्षा केन्द्र (National Centre for Financial Education- NCFE): यह बजट निर्माण, बचत, निवेश और वित्तीय उत्पादों को समझने पर ध्यान केंद्रित करते हए शैक्षिक संसाधनों, कार्यशालाओं और प्रशिक्षण कार्यक्रमों के माध्यम से वित्तीय साक्षरता को बढ़ावा देता है।

- डिजिटल वित्तीय साक्षरता अभियान: यह लोगों को डिजिटल बैंकिंग, ऑनलाइन लेनदेन एवं साइबर सुरक्षा के बारे में शिक्षित करता है, जो डिजिटल वित्तीय उपकरणों के व्यापक प्रचलन और साइबर धोखाधड़ी की बढ़ती घटनाओं को देखते हुए अत्यंत महत्त्वपूर्ण है।

वित्तीय समावेशन से संबद्ध चुनौतियाँ:

- ‘डिजिटल डिवाइड’: भारत का विशाल और विविध भूगोल दूरदराज के क्षेत्रों में वित्तीय सेवाएँ प्रदान करने में गंभीर चुनौतियाँ प्रस्तुत करता है, जहाँ ग्रामीण आबादी के एक बड़े भाग के पास स्मार्टफोन और इंटरनेट कनेक्टिविटी तक पहुँच नहीं है।

- ग्रामीण क्षेत्रों में अपर्याप्त सड़क संपर्क, अविश्वसनीय विद्युत आपूर्ति और सीमित इंटरनेट पहुँच वित्तीय सेवाओं के विस्तार में बाधा उत्पन्न करती है।

- उदाहरण के लिये, भारत की इंटरनेट पहुँच दर (internet penetration rate) लगभग 52% है, जो वैश्विक औसत 66% से कम है। यह डिजिटल डिवाइड डिजिटल वित्तीय सेवाओं की पहुँच और प्रभावशीलता को सीमित करता है।

- वित्तीय साक्षरता: वित्तीय साक्षरता का निम्न स्तर, विशेष रूप से ग्रामीण आबादी और निम्न-आय वर्ग में, वित्तीय सेवाओं के प्रभावी उपयोग में बाधा उत्पन्न करता है।

- बहुत से लोगों को वित्तीय उत्पादों को समझने और सूचना-संपन्न वित्तीय निर्णय लेने में कठिनाई होती है।

- लैंगिक अंतराल: सामाजिक, आर्थिक एवं सांस्कृतिक कारकों के कारण महिलाओं को वित्तीय समावेशन में अतिरिक्त बाधाओं का सामना करना पड़ता है।

- उदाहरण के लिये, राष्ट्रीय परिवार स्वास्थ्य सर्वेक्षण (NFHS-5) से पता चलता है कि भारत में केवल 33% महिलाएँ इंटरनेट का उपयोग करती हैं, जबकि पुरुषों के लिये यह आँकड़ा 57% है।

- सीमित परिसंपत्ति स्वामित्व और महिलाओं में निम्न वित्तीय साक्षरता दर इस अंतराल की वृद्धि में योगदान करते हैं।

- KYC मानदंड की पूर्ति में कठिनाई: सुधारों के बावजूद, बहुत से लोग अभी भी वित्तीय सेवाओं तक पहुँच के लिये आवश्यक दस्तावेज़ उपलब्ध कराने में संघर्ष करते हैं।

- यह विशेष रूप से प्रवासी श्रमिकों और अनौपचारिक क्षेत्र में कार्यरत लोगों के लिये चुनौतीपूर्ण है।

- अंतिम-दूरी संपर्क: दूरदराज के क्षेत्रों में बैंकिंग सेवाओं की निरंतर उपलब्धता सुनिश्चित करना एक चुनौती बनी हुई है।

- बैंकिंग प्रतिनिधियों के अनियमित आगमन और ATM के का काम न करने जैसी समस्याएँ सेवा की गुणवत्ता को प्रभावित करती हैं।

- MSMEs के लिये ऋण तक पहुँच: सूक्ष्म, लघु एवं मध्यम उद्यमों (MSMEs) को प्रायः संपार्श्विक की कमी, क्रेडिट इतिहास और जटिल ऋण आवेदन प्रक्रियाओं के कारण औपचारिक ऋण तक पहुँच में कठिनाइयों का सामना करना पड़ता है।

- साइबर सुरक्षा संबंधी चिंताएँ: डिजिटल वित्तीय सेवाओं के विकास के कारण साइबर सुरक्षा संबंधी जोखिम बढ़ गए हैं।

- उदाहरण के लिये, राष्ट्रीय अपराध रिकॉर्ड ब्यूरो (NCRB) के अनुसार वर्ष 2022 में साइबर अपराध की रिपोर्टिंग में 24.4% की वृद्धि हुई, जहाँ कुल 65,893 मामले दर्ज किये गए, जो वर्ष 2021 के 52,974 मामलों की तुलना में उल्लेखनीय वृद्धि को दर्शाता है।

- डिजिटल धोखाधड़ी की बढ़ती घटनाएँ और उपयोगकर्त्ताओं के बीच साइबर सुरक्षा के सर्वोत्तम अभ्यासों के बारे में सीमित जागरूकता गंभीर चुनौतियाँ पेश करती हैं।

आगे की राह:

- डिजिटल अवसंरचना को सशक्त करना: भारतनेट (BharatNet) परियोजना और ग्रामीण क्षेत्रों में सार्वजनिक वाई-फाई के माध्यम से इंटरनेट कनेक्टिविटी का विस्तार करना तथा दूरसंचार अवसंरचना में निजी निवेश को प्रोत्साहित करना डिजिटल अवसंरचना को सशक्त करेगा।

- वित्तीय साक्षरता कार्यक्रमों को बढ़ावा देना: डिजिटल वित्तीय सेवाओं और साइबर सुरक्षा की समझ को बेहतर बनाने के लिये वित्तीय साक्षरता कार्यक्रमों को बढ़ावा दिया जाए। यह उपयोगकर्ताओं के लिये सुरक्षित रूप से ऑनलाइन लेनदेन करने, पहुँच में अंतराल को दूर करने और दूरदराज एवं सेवा-वंचित क्षेत्रों में कमज़ोरियों को कम करने के लिये महत्त्वपूर्ण है।

- अंतिम-दूरी कनेक्टिविटी के लिये प्रौद्योगिकी का लाभ उठाना: सुरक्षित लेनदेन के लिये ब्लॉकचेन, क्रेडिट स्कोरिंग के लिये AI और साक्षरता बाधाओं को दूर करने के लिये वॉइस-बेस्ड इंटरफेस का उपयोग किया जाए।

- महिलाओं और ग्रामीण आबादी पर ध्यान केंद्रित करना: महिलाओं, गरीबों और ग्रामीण क्षेत्र के निवासियों की आवश्यकताओं को पूरा करने के लिये वित्तीय उत्पादों एवं सेवाओं को अनुकूल बनाया जाए। इसमें लिंग-संवेदनशील वित्तीय उत्पाद का निर्माण करना, माइक्रोक्रेडिट प्रदान करना और बचत योजनाएँ पेश करना शामिल हो सकता है, जो विशेष रूप से इन समूहों की सेवा करें।

- वित्तीय समावेशन में लगातार बने रहे लिंग अंतराल को दूर करने के लिये लक्षित नीतियाँ लागू की जाएँ। इसमें महिला-केंद्रित वित्तीय सेवाओं को बढ़ावा देना, सूक्ष्म-वित्त के माध्यम से महिला उद्यमिता को प्रोत्साहित करना और यह सुनिश्चित करना शामिल हो सकता है कि वित्तीय साक्षरता कार्यक्रम महिलाओं के लिये सुलभ हों।

- KYC मानदंडों को सरल बनाना: दूर से खाता खोलने के लिये वीडियो KYC लागू किया जाए, एकीकृत KYC प्रणाली का सृजन किया जाए और पारंपरिक दस्तावेज़ नहीं रखने वाले लोगों के लिये वैकल्पिक तरीके विकसित किये जाएँ।

- बैंकिंग कॉरेस्पोंडेंट मॉडल को सुदृढ़ करना: बैंकिंग कॉरेस्पोंडेंट प्रशिक्षण एवं प्रोत्साहन में सुधार किया जाए, सेवाओं की पेशकश का विस्तार किया जाए और निगरानी को बेहतर बनाया जाए। इससे, विशेष रूप से दूरदराज के कक्षेत्रों में, अंतिम-दूरी बैंकिंग तक पहुँच बढ़ेगी।

- ‘क्रेडिट हिस्ट्री’ और ‘डेटा शेयरिंग’: CIBIL जैसी ऑनलाइन क्रेडिट हिस्ट्री प्रणालियों को उन्नत बनाया जाए।

- लोगों के लिये अपने क्रेडिट इतिहास का निर्माण करने और उस तक पहुँचने की क्षमता प्रदान करने से वित्तीय संस्थाओं को पहली बार क्रेडिट एवं अन्य वित्तीय सेवाएँ प्रदान करने तथा सेवा-वंचित क्षेत्रों में रहने वाले लोगों को क्रेडिट एवं अन्य वित्तीय सेवाएँ प्रदान करने के लिये प्रोत्साहित किया जा सकता है।

निष्कर्ष:

भारत में व्यापक वित्तीय समावेशन की दिशा में यात्रा जारी है, जो उल्लेखनीय प्रगति और लगातार बनी रही चुनौतियों से चिह्नित होती है। विभिन्न सरकारी पहलों, तकनीकी नवाचार और विभिन्न क्षेत्रों में सहयोगात्मक प्रयासों के अभिसरण ने अधिक समावेशी वित्तीय पारिस्थितिकी तंत्र के लिये एक सुदृढ़ नींव का निर्माण किया है। अन्य अंतरालों को दूर करने के लिये अवसंरचनात्मक सीमाओं को संबोधित करने, वित्तीय साक्षरता बढ़ाने और वंचित वर्गों के लिये अनुकूलित समाधान विकसित करने जैसे विषयों पर निरंतर ध्यान देने की आवश्यकता है।

भारत जब इस दिशा में आगे बढ़ रहा है तो इस बात पर बल दिया जाना चाहिये कि वित्तीय समावेशन सभी नागरिकों के लिये सार्थक वित्तीय सशक्तिकरण और बेहतर आर्थिक परिणामों में परिणत हो। इसमें न केवल पहुँच का विस्तार करना बल्कि उपयोग को बढ़ावा देना, औपचारिक वित्तीय प्रणाली में विश्वास का निर्माण करना और उभरती आवश्यकताओं की पूर्ति के लिये निरंतर नवाचार करना शामिल है। भारत की समतामूलक और सतत आर्थिक विकास की आकांक्षाओं को साकार करने में वास्तविक वित्तीय समावेशन की प्राप्ति अत्यंत आवश्यक है।

अभ्यास प्रश्न: व्यापक वित्तीय समावेशन प्राप्त करने में भारत के समक्ष विद्यमान चुनौतियों का मूल्यांकन कीजिये और डिजिटल डिवाइड, वित्तीय साक्षरता एवं अवसंरचना से संबंधित मुद्दों के समाधान के लिये आवश्यक उपायों का प्रस्ताव कीजिये।

सिविल सेवा परीक्षा, विगत वर्षों के प्रश्न (PYQs)प्रिलिम्स:प्रश्न. भारत के संदर्भ में निम्नलिखित पर विचार कीजिये:(2010)

भारत में "वित्तीय समावेशन" के लिये उपरोक्त में से कौन-सा/से कदम उठाया/उठाए जाना/जाने चाहिये? (a) केवल 1 और 2 उत्तर: (d) मेन्स:प्रश्न. बैंक खाते से वंचित लोगों को संस्थागत वित्त के दायरे में लाने के लिये प्रधानमंत्री जन धन योजना (PMJDY) आवश्यक है। क्या आप भारतीय समाज के गरीब वर्ग के वित्तीय समावेशन के लिये इससे सहमत हैं? अपने मत की पुष्टि के लिये उचित तर्क दीजिये। (2016) |