भारतीय अर्थव्यवस्था

माइक्रोफाइनेंस संस्थाएँ

- 26 Oct 2024

- 51 min read

प्रिलिम्स के लिये:माइक्रोफाइनेंस संस्थान (MFI), वित्तीय समावेशन, SHG, सहकारी समितियाँ, प्राथमिक कृषि ऋण समितियाँ (PACS), कंपनी अधिनियम, 2013, NBFC-MFI, भारतीय रिज़र्व बैंक (आरबीआई) मेन्स के लिये:भारत में वित्तीय समावेशन, गरीबी उन्मूलन और सतत् आर्थिक विकास में माइक्रोफाइनेंस संस्थानों का महत्त्व। |

स्रोत: द हिंदू

चर्चा में क्यों?

हाल ही में वित्तीय सेवा सचिव ने इस बात पर बल दिया है कि वित्तीय समावेशन में माइक्रोफाइनेंस संस्थाओं (MFI) की प्रभावी भूमिका के बावजूद इन्हें रेकलेस लेंडिंग से बचना चाहिये।

नोट:

- कई MFI अत्यधिक ब्याज दरों (लगभग 24% प्रतिवर्ष औसत) और उच्च प्रसंस्करण शुल्क के कारण जाँच के दायरे में हैं साथ ही उधारकर्त्ताओं की आय और पुनर्भुगतान क्षमताओं का आकलन करने में भी यह कम प्रभावी बने हुए हैं। सा-धन (Sa-Dhan) की एक रिपोर्ट के अनुसार ब्याज दरों में मामूली कटौती से कम आय वाले परिवारों की पुनर्भुगतान राशि पर कोई खास प्रभाव नहीं पड़ता है।

माइक्रोफाइनेंस संस्थाएँ क्या हैं?

- परिचय: MFI ऐसी वित्तीय कंपनियाँ हैं जो उन लोगों को छोटे ऋण एवं अन्य वित्तीय सेवाएँ प्रदान करती हैं जिनकी बैंकिंग सुविधाओं तक पहुँच नहीं है।

- माइक्रोफाइनेंस का लक्ष्य निम्न आय वाले और बेरोज़गार लोगों को आत्मनिर्भर बनने में मदद करना है।

- यह वित्तीय समावेशन के लिये एक शक्तिशाली उपकरण के रूप में कार्य करती हैं तथा हाशिये पर स्थित और निम्न आय वर्ग के लोगों (विशेषकर महिलाओं) को सामाजिक समानता एवं सशक्तीकरण में मदद करती हैं।

- नियामक ढाँचा:

- RBI द्वारा NBFC-MFI ढाँचे (2014) के तहत MFI को विनियमित किया जाता है जिसमें ग्राहक संरक्षण, उधारकर्त्ता सुरक्षा, गोपनीयता एवं ऋण मूल्य निर्धारण शामिल है।

- MFI की स्थिति:

- भारत में माइक्रोफाइनेंस क्षेत्र में उल्लेखनीय वृद्धि हुई है तथा 29 राज्यों, 4 केंद्रशासित प्रदेशों और 563 ज़िलों में 168 माइक्रोफाइनेंस संस्थान (MFI) कार्यरत हैं।

- ये संस्थाएँ 3 करोड़ से अधिक ग्राहकों को सेवा प्रदान करती हैं।

- माइक्रोफाइनेंस के अंतर्गत व्यवसाय मॉडल:

- स्वयं सहायता समूह (SHGs): SHGs 10-20 सदस्यों वाले अनौपचारिक समूह हैं जो SHG-बैंक लिंकेज कार्यक्रम के माध्यम से बैंक ऋण प्राप्त करने में सामूहिक भूमिका निभाते हैं।

- MFI: MFI सूक्ष्म ऋण और बचत, बीमा और धनप्रेषण जैसी अन्य वित्तीय सेवाएँ प्रदान करते हैं।

- ऋण आमतौर पर संयुक्त ऋण समूहों (JLG) के माध्यम से दिये जाते हैं, जो समान गतिविधियों में शामिल 4-10 व्यक्तियों के अनौपचारिक समूह होते हैं और यह संयुक्त रूप से ऋण चुकाते हैं।

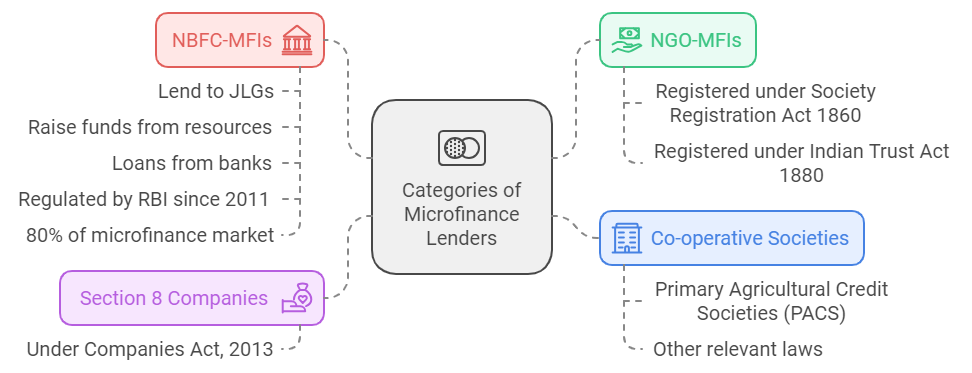

- माइक्रोफाइनेंस ऋणदाताओं की श्रेणियाँ:

माइक्रोफाइनेंस संस्थाओं (MFI) के समक्ष कौन सी चुनौतियाँ हैं?

- नियामक कार्रवाई: RBI ने कुछ माइक्रोफाइनेंस संस्थानों (MFI) को अत्यधिक ब्याज दरों के कारण ऋण जारी करने से प्रतिबंधित कर दिया है जिससे उनकी परिचालन और विकास क्षमता प्रभावित हो रही है।

- RBI ने MFI को ऋण देने की प्रथाओं का पुनर्मूल्यांकन करने तथा ऋण देने में सामर्थ्य पर बल देने का निर्देश दिया है।

- वित्तीय साक्षरता का अभाव: कई उधारकर्त्ताओं के पास ऋण की शर्तों को समझने के लिये आवश्यक वित्तीय साक्षरता का अभाव होने से ऋण चूक का जोखिम बढ़ जाता है एवं गरीबी का चक्र बना रहता है।

- उधारकर्त्ताओं का अति-ऋणग्रस्त होना: उधारकर्त्ता प्रायः कई लघु वित्त संस्थाओं से ऋण ले लेते हैं, जिसके कारण उन पर अत्यधिक ऋण हो जाता है।

- RBI के अनुसार मार्च 2024 तक 12% से अधिक माइक्रोफाइनेंस ग्राहकों के पास चार या अधिक सक्रिय ऋण थे, जो कुछ राज्यों में 18% तक थे जिससे चूक का जोखिम बढ़ने के साथ MFI की प्रतिष्ठा को नुकसान पहुँचता है।

- बाह्य वित्तपोषण पर निर्भरता: MFI अक्सर बैंकों और निवेशकों से बाह्य वित्तपोषण पर निर्भर रहते हैं, जिससे आर्थिक मंदी के दौरान मुश्किलें पैदा होती हैं।

माइक्रोफाइनेंस ऋण से संबंधित RBI दिशानिर्देश (2022)

- 3 लाख रुपए तक की आय वाले परिवारों के लिये माइक्रोफाइनेंस ऋण बिना किसी जमानत के उपलब्ध है।

- संस्थाओं के पास लचीले पुनर्भुगतान और घरेलू आय मूल्यांकन के लिये नीतियाँ होनी चाहिये।

- प्रति उधारकर्त्ता ऋणदाता पर लगी सीमा हटाना; पुनर्भुगतान मासिक आय के 50% से अधिक नहीं हो सकता है।

- NBFC-MFI ऋणों का 75% माइक्रोफाइनेंस के रूप में योग्य होना चाहिये (85% से कम)।

- संस्थाओं को आय विसंगतियों एवं घरेलू आय की रिपोर्ट करनी होगी।

- माइक्रोफाइनेंस ऋणों पर कोई पूर्व-भुगतान अर्थदंड नहीं; विलंब शुल्क केवल अतिदेय राशि पर लागू होगा।

माइक्रोफाइनेंस से संबंधित सरकारी योजनाएँ कौन सी हैं?

आगे की राह

- MFI को अत्यधिक ब्याज दरों से बचने और उधारकर्त्ताओं की पुनर्भुगतान क्षमताओं का आकलन करने के लिये ज़िम्मेदार उधार प्रथाओं को प्राथमिकता देनी चाहिये, जिससे अति-ऋणग्रस्तता के जोखिम को कम किया जा सके।

- उधारकर्त्ताओं के बीच वित्तीय साक्षरता बढ़ाना महत्त्वपूर्ण है ताकि वे सूचित निर्णय लेने में सक्षम हो सकें, जिससे डिफाॅल्ट जोखिम कम हो सके।

- मालेगाम समिति (2010) की सिफारिशों को लागू करना चाहिये जैसे ब्याज दरों पर सीमा लगाना, NBFC-MFI के लिये श्रेणी बनाना, अति-ऋणग्रस्तता को रोकने के लिये एकाधिक ऋणों पर नज़र रखना, पारदर्शिता बढ़ाना आदि।

- शिकायत निवारण तंत्र की स्थापना करना चाहिये तथा ऋण देने के लिये आचार संहिता तैयार करना चाहिये।

- RBI द्वारा निर्धारित नियामक ढाँचे का सख्ती से पालन करने से विश्वास बढ़ेगा और इस क्षेत्र की प्रतिष्ठा में सुधार होगा।

- इसके अतिरिक्त वित्तपोषण स्रोतों में विविधता लाने से बाहरी पूंजी पर निर्भरता कम हो सकती है जबकि मज़बूत समर्थन प्रणालियों से उधारकर्त्ताओं को उनके ऋणों को प्रभावी ढंग से प्रबंधित करने में सहायता मिल सकती है।

|

दृष्टि मेन्स प्रश्न प्रश्न: भारत में सूक्ष्म वित्त संस्थानों के समक्ष कौन सी चुनौतियाँ हैं और इनका समाधान किस प्रकार किया जा सकता है? |

UPSC सिविल सेवा परीक्षा, विगत वर्ष के प्रश्न (PYQ)प्रिलिम्समाइक्रोफाइनेंस कम आय वर्ग के लोगों को वित्तीय सेवाएँ प्रदान करना है। इसमें उपभोक्ता और स्वरोज़गार करने वाले दोनों शामिल हैं। माइक्रोफाइनेंस के तहत दी जाने वाली सेवा/सेवाएँ हैं (2011)

सूचियों के नीचे दिये गए कूट का प्रयोग कर सही उत्तर चुनिये: (a) केवल 1 उत्तर: (d) मेन्स:प्रश्न: महिला स्वयं सहायता समूहों को सूक्ष्म वित्त प्रदान करने से लैंगिक असमानता, निर्धनता एवं कुपोषण के दुष्चक्र को तोड़ने में किस प्रकार सहायता मिल सकती है? उदाहरण सहित समझाइये। (2021) |