भारतीय अर्थव्यवस्था

RBI के आकांक्षात्मक लक्ष्य

- 11 Jun 2024

- 20 min read

प्रिलिम्स के लिये:RBI, पूंजी खाता, भारतीय रुपए का अंतर्राष्ट्रीयकरण, पूंजी खाता परिवर्तनीयता, अनिवासी जमा, भारतीय बहुराष्ट्रीय कंपनियाँ और वैश्विक ब्रांड, डिजिटल भुगतान प्रणाली, UPI, RTGS NEFT, केंद्रीय बैंक डिजिटल मुद्रा (e-Rupee), वैश्वीकरण, गिफ्ट सिटी, मौद्रिक नीति ढाँचा, जलवायु परिवर्तन पहल, रुपया मसाला बॉण्ड मेन्स के लिये:पूंजी खाता उदारीकरण और INR अंतर्राष्ट्रीयकरण में चुनौतियाँ |

स्रोत: इंडियन एक्सप्रेस

चर्चा में क्यों?

हाल ही में भारतीय रिज़र्व बैंक (RBI) ने भारत की तेज़ी से बढ़ती अर्थव्यवस्था के लिये कई आकांक्षात्मक लक्ष्यों की रूपरेखा तैयार की है, जिसका लक्ष्य है कि जब तक यह अपने शताब्दी वर्ष, आरबीआई@100 तक पहुँचे, तब तक इसे "भविष्य के लिये तैयार" किया जाए।

RBI के आकांक्षात्मक लक्ष्य क्या हैं?

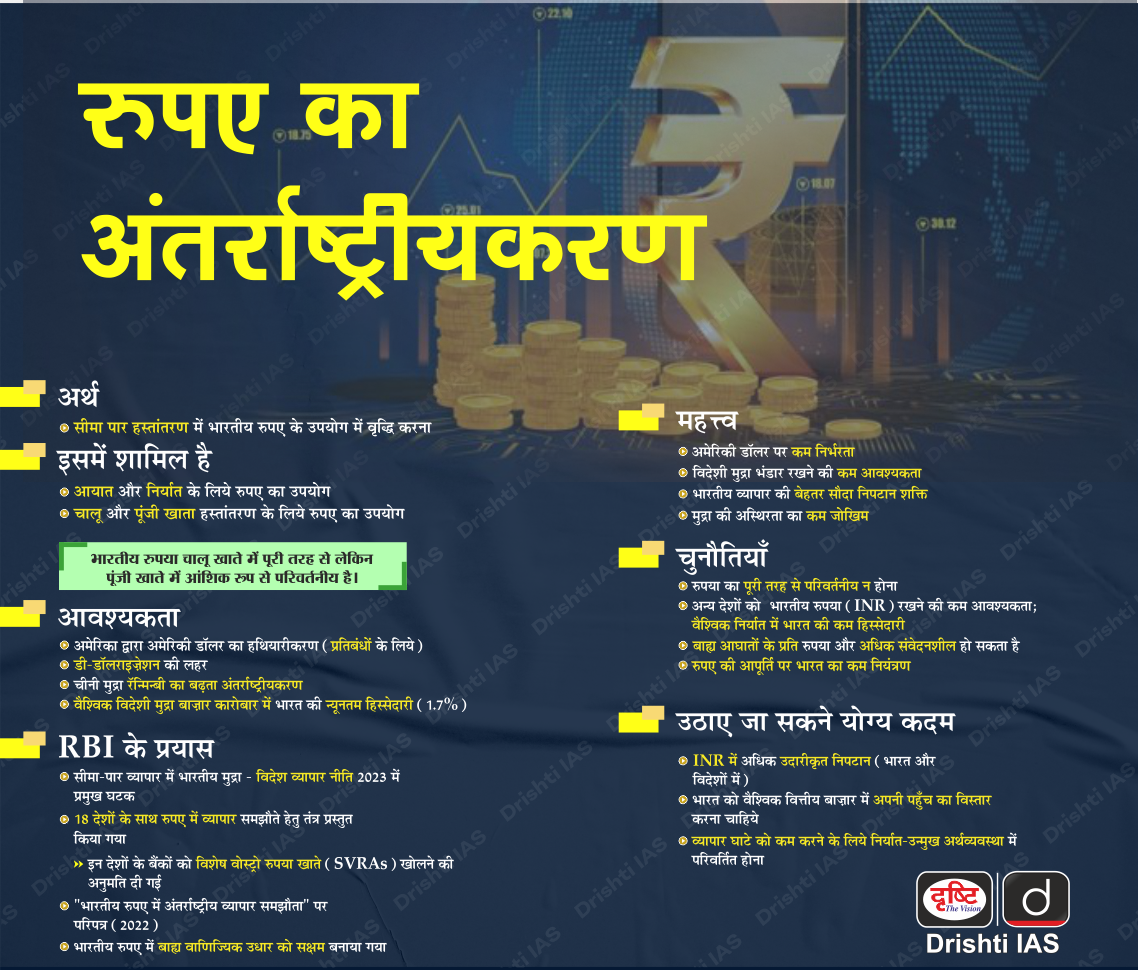

- पूंजी खाता उदारीकरण और INR अंतर्राष्ट्रीयकरण:

- पूंजी खाता परिवर्तनीयता: पूर्ण पूंजी खाता परिवर्तनीयता का प्रस्ताव, जिससे पूंजी लेनदेन के लिये रुपए और विदेशी मुद्राओं के बीच मुक्त परिवर्तन की अनुमति मिल सके।

- रुपए का अंतर्राष्ट्रीयकरण: गैर-निवासियों को सीमा पार लेनदेन के लिये रुपए का उपयोग करने में सक्षम बनाना तथा भारत से बाहर के व्यक्तियों के लिये रुपया खाता पहुँच को बढ़ाना।

- कैलिब्रेटेड ब्याज-असर वाली गैर-निवासी जमाराशियाँ: गैर-निवासियों के लिये ब्याज-असर वाली जमाराशियों के प्रति सावधानीपूर्वक दृष्टिकोण अपनाना।

- भारतीय बहुराष्ट्रीय कंपनियों और वैश्विक ब्रांडों को बढ़ावा देना: भारतीय बहुराष्ट्रीय निगमों द्वारा विदेशी निवेश को समर्थन देना।

- डिजिटल भुगतान प्रणाली का सार्वभौमिकरण:

- घरेलू और वैश्विक विस्तार: भारत की डिजिटल भुगतान प्रणालियों (UPI, RTGS NEFT) के उपयोग को घरेलू और अंतर्राष्ट्रीय स्तर पर विस्तारित करना तथा भुगतान प्रणालियों को अन्य देशों से जोड़ना।

- शुरुआती बिंदु भारतीय भुगतान प्रणालियों को अन्य देशों के साथ एकीकृत करना हो सकता है।

- केंद्रीय बैंक डिजिटल मुद्रा (e-Rupee): e-Rupee का चरणबद्ध कार्यान्वयन।

- घरेलू और वैश्विक विस्तार: भारत की डिजिटल भुगतान प्रणालियों (UPI, RTGS NEFT) के उपयोग को घरेलू और अंतर्राष्ट्रीय स्तर पर विस्तारित करना तथा भुगतान प्रणालियों को अन्य देशों से जोड़ना।

- भारत के वित्तीय क्षेत्र का वैश्वीकरण:

- घरेलू बैंकिंग विस्तार: बैंकिंग क्षेत्र के विकास को राष्ट्रीय आर्थिक विकास के साथ संरेखित करना।

- शीर्ष वैश्विक बैंक: इसका लक्ष्य आकार और परिचालन के संदर्भ में शीर्ष 100 वैश्विक बैंकों में 3-5 भारतीय बैंकों इस श्रेणी के अंतर्गत लाना है तथा भारतीय रिज़र्व बैंक को ग्लोबल साउथ के एक आदर्श केंद्रीय बैंक के रूप में स्थापित करना है।

- गिफ्ट सिटी के लिये समर्थन: गिफ्ट सिटी को एक अग्रणी अंतर्राष्ट्रीय वित्तीय केंद्र बनाने में अंतर्राष्ट्रीय वित्तीय सेवा केंद्र प्राधिकरण (International Financial Services Centres Authority- IFSCA) की सहायता करना।

- मौद्रिक नीति रूपरेखा की समीक्षा:

- संतुलन कार्य: उभरती बाज़ार अर्थव्यवस्था के परिप्रेक्ष्य से मूल्य स्थिरता और आर्थिक विकास के बीच संतुलन को संबोधित करना।

- नीति संचार: मौद्रिक नीति संचार को परिष्कृत करना तथा महत्त्वपूर्ण अर्थव्यवस्थाओं में ऋण के प्रभाव को कम करना।

- जलवायु परिवर्तन पहल: परिसंपत्ति पोर्टफोलियो के तनाव परीक्षण के लिये मार्गदर्शन प्रदान करना, जलवायु जोखिमों के विरुद्ध भुगतान प्रणालियों को मज़बूत करना तथा जलवायु जोखिमों के लिये प्रकटीकरण मानदंड और सरकारी वर्गीकरण का प्रस्ताव करना।

- लघु एवं मध्यम अवधि के उपाय:

- व्यापार व्यवस्था: द्विपक्षीय और बहुपक्षीय व्यापार चालान, निपटान तथा रुपए के साथ-साथ स्थानीय मुद्राओं में भुगतान के लिये आवश्यक दृष्टिकोण का मानकीकरण।

- वित्तीय बाज़ार को सुदृढ़ बनाना: वैश्विक रुपया बाज़ार को बढ़ावा देना और विदेशी पोर्टफोलियो निवेशक व्यवस्था को पुनः संतुलित करना।

- रुपया मसाला बॉण्ड: रुपया मसाला बॉण्ड पर करों की समीक्षा।

- वैश्विक बॉण्ड सूचकांक: वैश्विक बॉण्ड सूचकांक में भारतीय सरकारी बॉण्ड को शामिल करना।

रुपए के अंतर्राष्ट्रीयकरण की दिशा में कदम:

- गिफ्ट सिटी में विकास

- एशियाई क्लियरिंग यूनियन (Asian Clearing Union- ACU), एक क्षेत्रीय भुगतान व्यवस्था है जो अपने सदस्य देशों के बीच बहुपक्षीय आधार पर व्यापार लेनदेन के निपटान की सुविधा प्रदान करती है। ACU में वर्तमान में 13 देश सदस्य हैं, भारत भी ACU का सदस्य है।

- मार्च 2023 में RBI ने 18 देशों के साथ रुपया व्यापार निपटान की व्यवस्था लागू की।

- इन देशों के बैंकों को भारतीय रुपए में भुगतान निपटाने हेतु विशेष वास्ट्रो रुपया खाते (Special Vostro Rupee Accounts- SVRA) खोलने की अनुमति दी गई है।

- जुलाई 2022 में RBI ने “भारतीय रुपये में अंतर्राष्ट्रीय व्यापार निपटान” पर एक परिपत्र जारी किया।

- RBI ने रुपए में बाह्य वाणिज्यिक उधार (विशेष रूप से मसाला बॉण्ड) को सक्षम किया।

नरसिम्हम समिति:

- डॉ. मनमोहन सिंह ने भारत के बैंकिंग क्षेत्र का विश्लेषण और सुधारों की सिफारिश करने हेतु वर्ष 1991 में नरसिम्हम समिति की स्थापना की। इसके बाद वर्ष 1998 में नरसिम्हम समिति गठित की गई जिसे नरसिम्हम समिति II के नाम से जाना जाता है।

- नरसिम्हम समिति- I की सिफारिशें:

- भारतीय बैंकिंग प्रणाली के लिये 4-स्तरीय पदानुक्रम जिसमें शीर्ष पर 3 या 4 प्रमुख सार्वजनिक क्षेत्र के बैंक औरअंतिम में कृषि गतिविधियों के लिये ग्रामीण विकास बैंक होंगे।

- बैंकों और वित्तीय संस्थानों की निगरानी के लिये RBI के अधीन एक अर्ध-स्वायत्त निकाय।

- वैधानिक तरलता अनुपात में कमी

- पूंजी पर्याप्तता अनुपात 8% तक पहुँचना

- संपत्ति पुनर्निर्माण निधि की स्थापना

- नरसिम्हम समिति- II की सिफारिशें:

- मज़बूत बैंकिंग प्रणालीः समिति ने अंतर्राष्ट्रीय व्यापार को बढ़ावा देने के लिये प्रमुख सार्वजनिक क्षेत्र के बैंकों के विलय की सिफारिश की। हालाँकि, समिति ने कमज़ोर बैंकों के साथ मज़बूत बैंकों के विलय के खिलाफ चेतावनी दी।

- RBI की भूमिका में सुधार: समिति ने बैंकिंग क्षेत्र में RBI की भूमिका में सुधार की भी सिफारिश की। समिति ने अनुभव किया कि RBI एक नियामक निकाय है, इसलिये इसे किसी भी बैंक में स्वामित्व नहीं रखना चाहिये।

- NPA: समिति चाहती थी कि बैंक वर्ष 2002 तक अपने NPA को घटाकर 3% पर लाएँ। इसने परिसंपत्ति पुनर्निर्माण निधि या परिसंपत्ति पुनर्निर्माण कंपनियों के गठन की भी सिफारिश की।

- विदेशी बैंक: इस समिति के द्वारा विदेशी बैंकों के लिये न्यूनतम स्टार्ट-अप पूंजी को 10 मिलियन अमेरिकी डॉलर से बढ़ाकर 25 मिलियन अमेरिकी डॉलर करने का भी प्रस्ताव किया गया।

तारापोर समिति:

- RBI ने 1997 में तारापोर समिति की नियुक्ति की थी। समिति का गठन पूंजी खाता लेनदेन के प्रगतिशील उदारीकरण के उद्देश्य से किया गया था।

- इसने सुझाव दिया कि पूर्ण परिवर्तनीयता तीन चरणों में प्राप्त की जानी चाहिये और यह प्रक्रिया कुछ महत्त्वपूर्ण पूर्व शर्तों एवं संकेतकों के अधीन होनी चाहिये।

- इसके द्वारा प्रत्यक्ष विदेशी निवेश और पोर्टफोलियो निवेश तथा विनिवेश के लिये RBI की पूर्व स्वीकृति समाप्त कर दी गई।

- बैंकों और वित्तीय संस्थाओं को स्थानीय और विदेशी स्वर्ण बाज़ारों में कारोबार करने की अनुमति दी गई।

- FII, NRI, अनिवासी बैंकों को वायदा विनिमय बाज़ारों में प्रवेश की अनुमति दी गई।

- वित्तीय संस्थाओं को पूर्णतः अधिकृत डीलर बनने की अनुमति दी गई।

RBI के आकांक्षात्मक लक्ष्यों को प्राप्त करने में क्या चुनौतियाँ हैं?

- ट्रिफिन दुविधा: यह किसी देश के घरेलू मौद्रिक नीति लक्ष्यों और अंतर्राष्ट्रीय आरक्षित मुद्रा जारीकर्त्ता के रूप में उसकी भूमिका के बीच संघर्ष का वर्णन करता है।

- ट्रिफिन दुविधा भारत की घरेलू अर्थव्यवस्था में स्थिरता बनाए रखने और रुपए की वैश्विक मांग को पूरा करने के बीच संघर्ष के रूप में प्रकट हो सकती है।

- विनिमय दर में अस्थिरता: मुद्रा को अंतर्राष्ट्रीय बाज़ारों के लिये जारी करने से इसकी विनिमय दर में अस्थिरता बढ़ सकती है, मुख्यतौर पर शुरुआती चरणों में उतार-चढ़ाव व्यापार और निवेश को प्रभावित कर सकते हैं, जिससे आर्थिक स्थिरता प्रभावित हो सकती है।

- निर्यात पर प्रभाव: रुपए के अंतर्राष्ट्रीयकरण से वैश्विक बाज़ारों में मुद्रा की मांग बढ़ेगी, जिससे भारतीय निर्यात महँगा हो सकता है।

- सीमित अंतर्राष्ट्रीय मांग: वैश्विक विदेशी मुद्रा बाज़ार में रुपए का दैनिक औसत भाग केवल 1.6% के निकट है, जबकि वैश्विक वस्तु व्यापार में भारत का हिस्सेदारी लगभग 2% है। मुख्य चुनौती वर्तमान प्रतिस्पर्द्धी वैश्विक बाज़ार में भारतीय उत्पादों की हिस्सेदारी को बढ़ाना है।

- परिवर्तनीयता संबंधी चिंता: पूंजीगत लेनदेन के लिये भारतीय रुपए की पूर्ण परिवर्तनीयता का अभाव, अंतर्राष्ट्रीय व्यापार और वित्त में इसके व्यापक उपयोग को प्रतिबंधित करेगा।

- साइबर सुरक्षा संबंधी खतरे: डिजिटल भुगतान प्रणालियाँ साइबर हमलों के प्रति संवेदनशील हैं, जिससे धोखाधड़ी और धन की हानि हो सकती है। विश्वास बनाने के लिये उपयोगकर्त्ता डेटा की सुरक्षा और लेनदेन की सुरक्षा सुनिश्चित करने के लिये मज़बूत सुरक्षा उपायों की आवश्यकता होती है।

- उच्च गैर-निष्पादित परिसंपत्तियाँ (NPA): भारतीय बैंक, विशेष रूप से सार्वजनिक क्षेत्र के बैंक, गैर-निष्पादित परिसंपत्तियाँ ऋण के उच्च प्रतिशत (ऋण जिन्हें चुकाया नहीं जा सकता) से जूझ रहे हैं, जिससे वैश्विक वित्तीय संकट की स्थिति में उनके आघात को सहन करने की संभावना कम हो जाती है।

आकांक्षात्मक लक्ष्यों तक पहुँचने हेतु क्या कदम उठाने की आवश्यकता है?

- रुपए की परिवर्तनीयता: तारापोरे समिति की सिफारिश के अनुसार, वर्ष 2060 तक पूर्ण परिवर्तनीयता का लक्ष्य होना चाहिये, ताकि भारत और विदेशों के मध्य वित्तीय निवेशों का मुक्त आवागमन हो सके।

- इससे विदेशी निवेशकों को सरलता से रुपया खरीदने और बेचने की सुविधा मिलेगी, जिससे इसकी तरलता बढ़ेगी तथा यह अधिक आकर्षक बनेगा। टोबिन टैक्स (Tobin Tax) का प्रयोग RBI द्वारा मुद्रा सट्टेबाज़ी के खिलाफ सुरक्षा उपाय के रूप में किया जा सकता है।

- तारापोरे समिति द्वारा सुझाए गए सुधार:

- इसमें पूंजी खाता उदारीकरण प्राप्त करने के लिये राजकोषीय समेकन, मुद्रास्फीति नियंत्रण, गैर-निष्पादित परिसंपत्तियों का स्तर कम करना, चालू खाता घाटे को कम करना और वित्तीय बाज़ारों को मज़बूत बनाने जैसी कई महत्त्वपूर्ण शर्तें सूचीबद्ध की गई थीं।

- मज़बूत राजकोषीय प्रबंधन: जैसे राजकोषीय घाटे को 3.5% से कम करना, सकल मुद्रास्फीति दर को 3-5% तक कम करना और सकल बैंकिंग गैर-निष्पादित परिसंपत्तियों को 5% से कम करना।

- व्यक्तिगत धन प्रेषण के लिये उदारीकृत योजना: विदेशी मुद्रा से संबंधित लेन-देन करने वाले व्यक्तियों, सरल लेन-देन की सुविधा, व्यक्तिगत धन प्रेषण के लिये अधिक उदार योजना की शुरुआत।

- बॉण्ड बाज़ार का निर्माण करना: विदेशी निवेशकों और भारतीय व्यापार साझेदारों को रुपए में अधिक निवेश विकल्प उपलब्ध कराना, भारत में कॉर्पोरेट बॉण्ड बाज़ार के विकास के अलावा इसके अंतर्राष्ट्रीय उपयोग को सक्षम बनाना।

- अंतर्राष्ट्रीय व्यापार में रुपए की वृद्धि: रुपए में आयात/निर्यात लेन-देन हेतु व्यापार निपटान औपचारिकताओं को अनुकूलित करना एक लंबा रास्ता तय करेगा। उदाहरण के लिये विभिन्न देशों के साथ रुपया स्वैप समझौते, रूसी तेल (Russian Oil) का भुगतान भारतीय रुपए में करना आदि।

- भारत के वित्तीय क्षेत्र का वैश्वीकरण: लाइसेंसिंग सुधारों के माध्यम से घरेलू बैंकिंग विस्तार को प्रोत्साहित करना और शाखा नेटवर्क विस्तार को प्रोत्साहित करना। रणनीतिक साझेदारी तथा अधिग्रहण के माध्यम से भारतीय बैंकों को उनकी वैश्विक उपस्थिति बढ़ाने में सहायता करना।

- उदाहरण के लिये खनिज बिदेश इंडिया लिमिटेड को प्रदान की गई सहायता के समान ही बैंकों को अधिग्रहण, विलय और विदेशी बैंकिंग संस्थानों के साथ सहयोग के लिये सहायता प्रदान की जा सकती है।

- मौद्रिक नीति ढाँचे की समीक्षा: मौद्रिक नीति ढाँचे की व्यापक समीक्षा करना, ताकि यह सुनिश्चित किया जा सके कि यह मूल्य स्थिरता और आर्थिक विकास लक्ष्यों के अनुरूप है।

- बाज़ार की अपेक्षाओं को प्रभावी ढंग से प्रबंधित करने हेतु मौद्रिक नीति संचार में पारदर्शिता और स्पष्टता बढ़ाना। उदाहरण के लिये बैठक के विवरण जारी करना।

- जलवायु परिवर्तन पहल: जलवायु परिवर्तन जोखिमों का आकलन करने के लिये परिसंपत्ति पोर्टफोलियो के तनाव परीक्षण हेतु दिशा-निर्देश जारी करना। भुगतान प्रणालियों में जलवायु-संबंधी जोखिमों के विरुद्ध लचीलापन अपनाने हेतु उपाय विकसित करना तथा वित्तीय संस्थाओं के साथ कार्य करना। जलवायु जोखिमों की रिपोर्टिंग के लिये प्रकटीकरण मानदंड प्रस्तावित करना तथा एक मानकीकृत सरकारी वर्गीकरण के विकास में योगदान देने की आवश्यकता है।

|

दृष्टि मेन्स प्रश्न: प्रश्न: भारतीय रुपए का अंतर्राष्ट्रीयकरण करने के प्रयासों में भारतीय रिज़र्व बैंक के समक्ष आने वाली प्रमुख चुनौतियों पर चर्चा कीजिये। इन चुनौतियों से निपटने के लिये क्या उपाय किये जा सकते हैं? |

UPSC सिविल सेवा परीक्षा, विगत वर्ष के प्रश्नप्रिलिम्स:प्रश्न. रुपए की परिवर्तनीयता से का तात्पर्य है?(2015) (a) रुपए के नोटों को सोना प्राप्त करना उत्तर: (c) प्रश्न. भुगतान संतुलन केसंदर्भ में निम्नलिखित में से किससे/किनसे चालू खाता बनता है? (2014)

नीचे दिये गए कूट का उपयोग करके सही उत्तर चुनिये: (a) केवल 1 उत्तर: (c) मेन्स:प्रश्न. सूचना एवं संप्रेषण प्रौद्योगिकी (आई. सी. टी.) आधारित परियोजनाओं/कार्यक्रमों के कार्यान्वयन आमतौर पर कुछ विशेष महत्त्वपूर्ण कारकों की दृष्टि से ठीक नहीं है। इन कारकों की पहचान कीजिये और उनके प्रभावी कार्यान्वयन के उपाय सुझाइये। (2019) |