सार्वजनिक ऋण दुविधाएँ: भारत के राजकोषीय परिदृश्य को दिशा देना

यह एडिटोरियल 04/01/2024 को ‘द हिंदू’ में प्रकाशित “The dispute on India’s debt burden” लेख पर आधारित है। इसमें ऋण संवहनीयता के संबंध में व्याप्त चिंताओं की चर्चा की गई है और भारत में सार्वजनिक ऋण के प्रबंधन के लिये विवेकपूर्ण दृष्टिकोण की वकालत की गई है।

प्रिलिम्स के लिये:IMF, GDP, सार्वजनिक ऋण, बाह्य ऋण, आंतरिक ऋण, एनके सिंह समिति, राजकोषीय उत्तरदायित्व बजट प्रबंधन (FRBM) अधिनियम 2003, PPP मॉडल, सार्वजनिक वित्तीय प्रबंधन प्रणाली (PFMS), सार्वजनिक ऋण प्रबंधन एजेंसी ( PDMA)। मेन्स के लिये:IMF की वार्षिक परामर्श रिपोर्ट की मुख्य टिप्पणियाँ, सार्वजनिक ऋण, भारत में सार्वजनिक ऋण प्रबंधन हेतु प्रमुख चिंताएँ, आगे की राह। |

अंतर्राष्ट्रीय मुद्रा कोष (IMF) की नवीनतम वार्षिक परामर्श रिपोर्ट में भारत की आर्थिक वृद्धि के लिये एक संतुलित संभावना का अनुमान लगाया गया है। रिपोर्ट में भारत के प्रभावी मुद्रास्फीति प्रबंधन को चिह्नित किया गया है लेकिन इसने भारत के ऋणों की दीर्घकालिक संवहनीयता के बारे में चिंताएँ भी व्यक्त की हैं। रिपोर्ट में दीर्घावधि में ऋण प्रबंधन के लिये एक विवेकपूर्ण दृष्टिकोण की आवश्यकता पर बल दिया गया है।

IMF रिपोर्ट में प्रकट मुख्य बातें

- भारत के ऋणों की दीर्घकालिक संवहनीयता पर चिंताएँ: प्रतिकूल परिस्थितियों में भारत का सरकारी ऋण वर्ष 2028 तक सकल घरेलू उत्पाद के 100% तक पहुँच सकता है।

- भारत की विनिमय दर व्यवस्था का पुनर्वर्गीकरण: IMF ने भारत की विनिमय दर व्यवस्था (exchange rate regime) को पुनर्वर्गीकृत किया और इसे ‘फ्लोटिंग’ (floating) के बजाय ‘स्थिरीकृत व्यवस्था’ (stabilised arrangement) के रूप में लेबल किया। जो भारत के मुद्रा प्रबंधन के तरीके बारे में व्याप्त धारणा में बदलाव का संकेत देता है।

- एक स्थिरीकृत व्यवस्था में सरकार विनिमय दर तय करती है, जबकि फ्लोटिंग विनिमय दर प्रणाली में यह विदेशी मुद्रा बाज़ार में मांग एवं आपूर्ति बलों द्वारा निर्धारित की जाती है।

- ऋण प्रबंधन में उच्च दीर्घकालिक जोखिम: ऋण प्रबंधन में दीर्घकालिक जोखिम उच्च हैं क्योंकि भारत के जलवायु परिवर्तन शमन लक्ष्यों तक पहुँचने के लिये वृहत निवेश की आवश्यकता है।

सार्वजनिक ऋण (Public Debt) क्या है?

- परिचय:

- सार्वजनिक ऋण से तात्पर्य उस कुल धनराशि से है जो बाह्य ऋणदाताओं और घरेलू ऋणदाताओं का सरकार पर बकाया है।

- भारत में सार्वजनिक ऋण में केंद्र सरकार के वे सभी दायित्व (obligations) शामिल होते हैं जिन्हें भारत की संचित निधि (Consolidated Fund of India) से धन का उपयोग कर निपटाया जाना आवश्यक होता है।

- मुख्य प्रकार:

- बाह्य ऋण: यह किसी देश के ऋण का वह भाग है जो विदेशी ऋणदाताओं का बकाया है। इन विदेशी ऋणदाताओं में विदेशी सरकारें, अंतर्राष्ट्रीय संगठन और देश के बाहर की निजी संस्थाएँ शामिल हैं।

- आंतरिक ऋण: यह देश के अंदर व्यक्तियों, बैंकों और अन्य घरेलू संस्थानों सहित विभिन्न उधारदाताओं का सरकार पर बकाया ऋण है।

- आंतरिक ऋण को आगे विपणन योग्य और गैर-विपणन योग्य प्रतिभूतियों (marketable and non-marketable securities) में वर्गीकृत किया गया है।

- उद्देश्य:

- सरकारी व्यय का वित्तपोषण: इसका एक प्राथमिक उद्देश्य सरकारी व्यय के लिये, विशेष रूप से बजट घाटे के दौरान, धन का एक स्थिर एवं विश्वसनीय स्रोत प्रदान करना है।

- अर्थव्यवस्था को स्थिर करना: सार्वजनिक ऋण को आर्थिक मंदी के दौरान अर्थव्यवस्था को स्थिर करने के लिये रणनीतिक रूप से प्रति-चक्रीय उपाय (counter-cyclical measure) के रूप में उपयोग किया जा सकता है। उधार के माध्यम से सरकारी व्यय की वृद्धि आर्थिक गतिविधियों को प्रोत्साहित कर सकती है।

- तरलता का प्रबंधन: सार्वजनिक ऋण वित्तीय प्रणाली के भीतर तरलता के प्रबंधन के लिये एक उपकरण के रूप में कार्य कर सकता है, जिससे सरकारों को धन आपूर्ति और ब्याज दरों को नियंत्रित करने की अनुमति मिलती है।

- विकास योजनाओं का वित्तपोषण: सार्वजनिक ऋण का उपयोग सड़कों, पुलों और सार्वजनिक उपयोगिताओं के निर्माण सहित महत्त्वपूर्ण अवसंरचना परियोजनाओं को वित्तपोषित करने के लिये किया जा सकता है, जिससे आर्थिक विकास को बढ़ावा मिलता है और शिक्षा, स्वास्थ्य सेवाओं एवं अन्य आवश्यक क्षेत्रों की उन्नति में सहायता मिलती है।

- मापन तंत्र:

- सार्वजनिक ऋण को देश के सकल घरेलू उत्पाद (GDP) के प्रतिशत के रूप में व्यक्त किया जाता है, जिसे ऋण-जीडीपी अनुपात (debt-to-GDP ratio) के रूप में जाना जाता है।

- उच्च अनुपात अर्थव्यवस्था के आकार के सापेक्ष बड़े ऋण बोझ को इंगित करता है।

भारत में सार्वजनिक ऋण प्रबंधन के लिये प्रमुख चिंताएँ कौन-सी हैं?

- भारत में सार्वजनिक ऋण का बढ़ता स्तर:

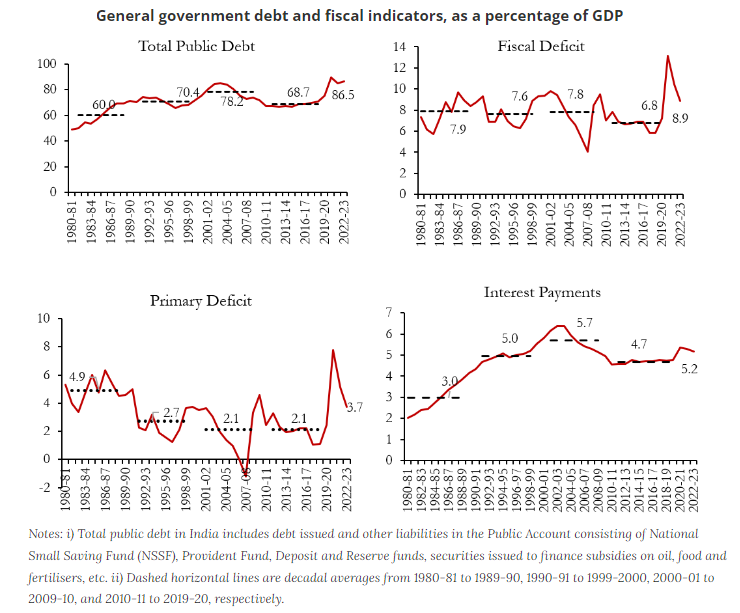

- मार्च 2023 के अंत में केंद्र सरकार का ऋण 155.6 ट्रिलियन रुपए (सकल घरेलू उत्पाद का 57.1%) था, जबकि राज्य सरकार कुल ऋण बोझ में सकल घरेलू उत्पाद के लगभग 28% का योगदान कर रहे थे।

- भारत का सार्वजनिक ऋण-जीडीपी अनुपात वर्ष 2005-06 में 81% से कुछ बढ़कर वर्ष 2021-22 में 84% हो गया, जो वर्ष 2022-23 में पुनः 81% हो गया।

- उच्च-ब्याज भुगतान:

- भारत में ब्याज भुगतान सकल घरेलू उत्पाद के 5% से अधिक और राजस्व प्राप्तियों का औसतन 25% है जो शिक्षा और स्वास्थ्य देखभाल जैसे महत्त्वपूर्ण क्षेत्रों पर सरकारी व्यय से कहीं अधिक है।

- राजकोषीय नीति पर सीमाएँ:

- सार्वजनिक ऋण का उच्च स्तर आर्थिक मंदी के समय प्रति-चक्रीय राजकोषीय उपायों को लागू करने की सरकार की क्षमता को सीमित कर सकता है।

- यह सीमा झटके और आर्थिक चुनौतियों का जवाब देने में सरकार की प्रभावशीलता को बाधित कर सकती है।

- निम्न क्रेडिट रेटिंग:

- लगातार उच्च घाटा और ऋण स्तर रेटिंग एजेंसियों द्वारा निम्न सॉवरेन रेटिंग का कारण बन सकता है जिससे बाहरी वाणिज्यिक उधार की लागत बढ़ सकती है, जिससे सरकार के लिये अंतर्राष्ट्रीय बाज़ारों से धन जुटाना अधिक महँगा हो जाएगा।

- सार्वजनिक धन का दुरुपयोग और भावी नागरिकों पर बोझ:

- एक बड़ी धनराशि सरकारी विभागों को आवंटित की जाती है जहाँ भ्रष्टाचार, रिश्वतखोरी और नौकरशाही बाधाएँ व्याप्त हैं, जिससे सार्वजनिक धन का दुरुपयोग होता है।

- ऋण का अत्यधिक संचय अंतर-पीढ़ीगत समता के संबंध में चिंताओं को जन्म दे सकता है, क्योंकि भविष्य के नागरिकों पर वित्तीय अविवेक की अवधि के दौरान अर्जित मूलधन और ब्याज दोनों को चुकाने का बोझ पड़ सकता है।

- पुनर्पूंजीकरण बॉण्ड के माध्यम से राज्य-संचालित बैंकों में पूंजी के प्रवाह का अंतर-पीढ़ीगत बोझ पर प्रभाव पड़ता है।

- निजी निवेश का कम होना:

- बड़ी सरकारी उधारी वित्तीय बाज़ार में उपलब्ध धन को अवशोषित कर निजी निवेश की कमी या ‘क्राउडिंग आउट’ की स्थिति उत्पन्न कर सकती है, जिससे आर्थिक विकास प्रभावित हो सकता है।

- निजी निवेश की कमी से व्यवसायों को परिचालन का विस्तार करने, नई प्रौद्योगिकियों को अपनाने या उत्पादकता बढ़ाने में चुनौतियों का सामना करना पड़ सकता है, जो अर्थव्यवस्था की समग्र प्रतिस्पर्द्धात्मकता को प्रभावित कर सकता है।

- वित्तीय प्रणाली से संलग्न जोखिम:

- वित्तीय प्रणाली में ऋण की उच्च सांद्रता प्रणालीगत जोखिम पैदा कर सकती है जो संपूर्ण वित्तीय प्रणाली की स्थिरता को प्रभावित करने वाली एक शृंखला प्रतिक्रिया को उत्प्रेरित कर सकती है।

आगे की राह

- विवेकपूर्ण रुख:

- राजकोषीय समेकन हासिल करना: FRBM पर एन.के. सिंह समिति ने केंद्र सरकार के लिये 40% और राज्यों के लिये 20% ऋण-जीडीपी अनुपात की परिकल्पना की थी, जहाँ कुल 60% सामान्य सरकारी ऋण-जीडीपी का लक्ष्य रखा गया था।

- राज्य स्तर पर राजकोषीय सुधार: केंद्र सरकार राज्यों द्वारा विवेकपूर्ण राजकोषीय नीतियों के अंगीकरण को बढ़ावा दे सकती है और राजकोषीय अनुशासन के लिये प्रतिबद्ध राज्यों को रिवॉर्ड या इंसेंटिव प्रदान कर अत्यधिक उधार लेने को हतोत्साहित कर सकती है।

- अतिरिक्त राजस्व जुटाना:

- कर संग्रहण और अनुपालन को बढ़ाना: सरकारी राजस्व बढ़ाने के लिये कर प्रशासन और अनुपालन में सुधार किया जाना चाहिये। GST और आयकर रिटर्न के क्रॉस-मैचिंग के लिये प्रौद्योगिकी के उपयोग से संग्रहण दक्षता को बढ़ाया जा सकता है और कर चोरी पर अंकुश लग सकता है।

- प्रशासनिक सुव्यवस्थितता: प्रशासनिक सुव्यवस्थितता और नए करों के अंगीकरण एवं बेहतर प्रशासन के माध्यम से अतिरिक्त राजस्व जुटाया जाए।

- विनिवेश और कुशल परिसंपत्ति प्रबंधन: सरकारी संसाधनों को इष्टतम करने और अत्यधिक उधार लेने की आवश्यकता को कम करने के लिये विनिवेश एवं रणनीतिक परिसंपत्ति प्रबंधन को अपनाया जाए।

- अवसंरचना और क्षमता निर्माण में व्यय को पुनःउन्मुख करना:

- अवसंरचना में निवेश: आर्थिक उत्पादकता बढ़ाने और सतत विकास को बढ़ावा देने के लिये भौतिक अवसंरचना, मानव पूंजी और हरित पहल में निवेश को प्राथमिकता दी जाए।

- घाटे में चल रहे PSUs का निजीकरण: सरकार घाटे में चल रहे सार्वजनिक क्षेत्र के उपक्रमों (PSUs) के निजीकरण पर विचार कर सकती है जैसा कि एयर इंडिया के मामले में किया गया था।

- सामाजिक योजनाओं में PPP मॉडल को अपनाना: सरकार दीन दयाल उपाध्याय ग्रामीण कौशल्य योजना (DDU-GKY) जैसी सामाजिक योजनाओं में सार्वजनिक-निजी भागीदारी (PPP) मॉडल के अंगीकरण पर विचार कर सकती है। इससे सार्वजनिक ऋण को कम करने में मदद मिल सकती है।

- ग्रीन डेट स्वैप का आरंभ करना: ग्रीन डेट स्वैप (Green Debt Swaps) में एक देनदार राष्ट्र और उसके लेनदार मौजूदा ऋण के आदान-प्रदान या पुनर्गठन के लिये इस तरह से समझौता वार्ता करते हैं जो पर्यावरण के अनुकूल और सतत परियोजनाओं के साथ संरेखित हो।

- यह निम्न-आय देशों को अपने ऋण भुगतान का कुछ हिस्सा जलवायु परिवर्तन शमन, प्रकृति संरक्षण, स्वास्थ्य या शिक्षा में निवेश करने में सक्षम बनाता है। लेनदारों की सहमति से संपन्न इस ऋण अदला-बदली से विष के निम्न-आय देशों को डिफ़ॉल्ट से बचने में मदद मिल सकती है।

- संस्थागत तंत्रों का उपयोग करना:

- सार्वजनिक वित्तीय प्रबंधन प्रणाली (Public Financial Management System- PFMS) का लाभ उठाना: PFMS का पूरी क्षमता से लाभ उठाना राजकोषीय घाटे के प्रभावी प्रबंधन का अभिन्न अंग है, जिससे सरकारी व्यय में अधिक पारदर्शिता एवं जवाबदेही सुनिश्चित होती है।

- सार्वजनिक ऋण प्रबंधन एजेंसी (Public Debt Management Agency- PDMA) की स्थापना करना: PDMA एक केंद्रित और विशिष्ट दृष्टिकोण सुनिश्चित करते हुए सार्वजनिक ऋण प्रबंधन से संबंधित विशेषज्ञता एवं उत्तरदायित्वों को केंद्रीकृत करेगा।

- इससे देश में सार्वजनिक ऋण की जटिलताओं से निपटने में अधिक प्रभावी निर्णयन और रणनीतिक योजना-निर्माण की राह पर आगे बढ़ा जा सकता है।

निष्कर्ष:

- चूँकि वित्त मंत्रालय ने IMF के अनुमानों को वास्तविक संभावना नहीं बल्कि ‘वर्स्ट-केस सिनेरियो’ के रूप में खारिज कर दिया है, भारत को विवेक, पारदर्शिता एवं संवहनीय राजकोषीय अभ्यासों की विशेषता रखने वाले वित्तीय माहौल के निर्माण की ओर लक्षित होना।

अभ्यास प्रश्न: भारत में सार्वजनिक ऋण के संवहनीय प्रबंधन की प्राप्ति की राह में विद्यमान चुनौतियों पर विचार कीजिये और आवश्यक रणनीतियों के प्रस्ताव कीजिये।

यूपीएससी सिविल सेवा परीक्षा, विगत वर्ष के प्रश्नप्रिलिम्स:प्रश्न: निम्नलिखित कथनों पर विचार कीजिए: (2018)

उपर्युक्त कथनों में से कौन-सा/से सही है/हैं? (A) केवल 1 उत्तर:C मेन्स:प्रश्न. उदारीकरण के बाद की अवधि के दौरान बजट बनाने के संदर्भ में सार्वजनिक व्यय प्रबंधन भारत सरकार के लिये एक चुनौती है। स्पष्ट कीजिये। (2019) |