आयकर दिवस की 165वीं वर्षगाँठ | 28 Aug 2024

स्रोत: पी.आई.बी

चर्चा में क्यों?

हाल ही में केंद्रीय वित्त मंत्री ने नई दिल्ली में केंद्रीय प्रत्यक्ष कर बोर्ड (CBDT) द्वारा मनाए गए आयकर दिवस की 165वीं वर्षगाँठ की अध्यक्षता की और आयकर विभाग की महत्त्वपूर्ण उपलब्धियों पर प्रकाश डाला।

आयकर दिवस क्या है?

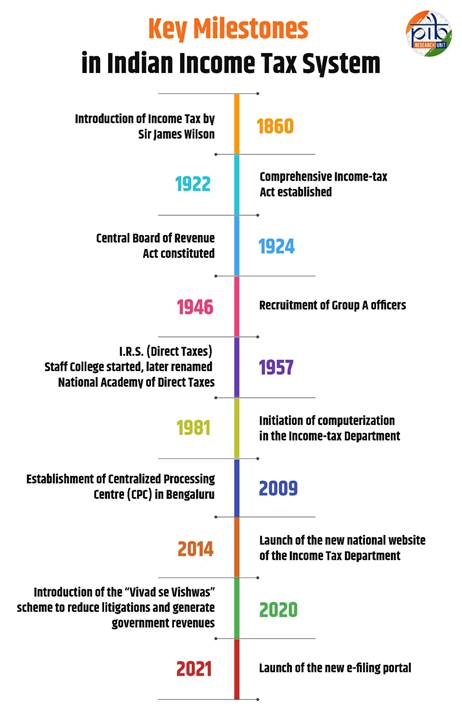

- परिचय: 24 जुलाई को मनाया जाने वाला आयकर दिवस भारत के वित्तीय इतिहास में एक महत्त्वपूर्ण उपलब्धि है। यह दिन वर्ष 1857 के सैन्य विद्रोह से हुए नुकसान की भरपाई के लिये वर्ष 1860 में ब्रिटिश अर्थशास्त्री सर जेम्स विल्सन द्वारा भारत में आयकर की शुरुआत के उपलक्ष्य में मनाया जाता है।

- आयकर दिवस न केवल भारत में कर प्रशासन के ऐतिहासिक विकास का आदर करता है, बल्कि एक अधिक कुशल और करदाता-अनुकूल प्रणाली बनाने के उद्देश्य से निरंतर प्रगति एवं आधुनिकीकरण के प्रयासों पर भी प्रकाश डालता है।

- भारत में आयकर का विकास:

- आयकर अधिनियम, 1922: इसने विभिन्न आयकर प्राधिकरणों को औपचारिक रूप देकर भारत में एक संगठित कर प्रणाली की स्थापना की और एक व्यवस्थित प्रशासनिक ढाँचे की नींव रखी।

- केंद्रीय राजस्व बोर्ड अधिनियम, (1924): आयकर के प्रशासन के लिये उत्तरदायी एक वैधानिक निकाय केंद्रीय राजस्व बोर्ड का गठन किया गया।

- ग्रुप A अधिकारियों की भर्ती (1946): बम्बई और कलकत्ता में प्रशिक्षण के साथ उन्नत व्यावसायिक विकास।

- राष्ट्रीय प्रत्यक्ष कर अकादमी की स्थापना (1957): व्यावसायिक प्रशिक्षण और विकास को सुदृढ़ किया गया।

- आयकर अधिनियम, 1961: आयकर अधिनियम, 1961 के अंतर्गत कई संशोधन किये गए, जो अप्रैल 1962 से प्रभावी हुए तथा यह अखिल भारत पर लागू हुए।

- वर्ष 1964 में केंद्रीय राजस्व बोर्ड का विभाजन: प्रारंभ में बोर्ड प्रत्यक्ष और अप्रत्यक्ष दोनों करों का प्रभारी था।

- जब करों का प्रशासन एकल बोर्ड के लिये बहुत बोझिल हो गया, तो इसे केंद्रीय राजस्व बोर्ड अधिनियम, 1963 के तहत दो अलग-अलग संस्थाओं - केंद्रीय प्रत्यक्ष कर बोर्ड और केंद्रीय उत्पाद एवं सीमा शुल्क बोर्ड में विभाजित कर दिया गया।

- तकनीकी उन्नति: वर्ष 1981 में कंप्यूटरीकरण की शुरूआत ने चालान को इलेक्ट्रॉनिक रूप से प्रसंस्कृत करने पर ध्यान केंद्रित किया। वर्ष 2009 में ई-फाइल और पेपर रिटर्न के विस्तृत प्रसंस्करण को संभालने के लिये बंगलुरु में केंद्रीकृत प्रसंस्करण केंद्र (Centralized Processing Centre- CPC) की स्थापना की गई, जो अधिकार क्षेत्र से स्वतंत्र होकर कुशलतापूर्वक संचालित होता है।

- ई-सत्यापन योजना प्राधिकारियों को करदाताओं की आय का सटीक निर्धारण करने और कर चोरी को कम करने के लिये जानकारी एकत्र करने में सक्षम बनाती है, साथ ही करदाताओं को विभिन्न स्रोतों से प्रासंगिक वित्तीय डेटा भी उपलब्ध कराती है।

- विवाद से विश्वास योजना: यह भारत में एक निपटान कार्यक्रम है, जिसका उद्देश्य करदाताओं और सरकार के बीच लंबित प्रत्यक्ष कर विवादों को समाप्त करना है।

- यह योजना वादियों को अपने विवादों को निपटाने में मदद करती है तथा सरकार को विवादों में फँसे राजस्व को एकत्र करने में सहायता करती है।

आयकर क्या है?

- परिभाषा: यह एक वित्तीय वर्ष में अर्जित किसी व्यक्ति या व्यवसाय की वार्षिक आय पर लगाया जाने वाला कर है।

- "आय" में विभिन्न स्रोत शामिल हैं, जिन्हें आयकर अधिनियम, 196 की धारा 2(24) के तहत व्यापक रूप से परिभाषित किया गया है।

- आय स्रोत:

- वेतन: इसमें नियोक्ता द्वारा कर्मचारी को दिये जाने वाले सभी भुगतान शामिल होते हैं, जैसे मूल वेतन, भत्ते, कमीशन और सेवानिवृत्ति लाभ।

- गृह संपत्ति: आवासीय या वाणिज्यिक संपत्तियों से प्राप्त किराये की आय कर योग्य है।

- व्यवसाय/पेशा: व्यवसाय या व्यावसायिक गतिविधियों से होने वाले लाभ पर व्यय घटाने के बाद कर लगता है।

- पूंजीगत लाभ: संपत्ति या आभूषण जैसी पूंजीगत संपत्तियों को बेचने से होने वाले लाभ पर कर लगता है। ये लाभ दीर्घकालिक या अल्पकालिक हो सकते हैं।

- अन्य स्रोत: इसमें अन्य श्रेणियों में शामिल नहीं होने वाली आय शामिल है, जैसे बचत ब्याज, पारिवारिक पेंशन, उपहार, लॉटरी जीत और निवेश रिटर्न।

- महत्त्व: यह राष्ट्र निर्माण के लिये महत्त्वपूर्ण है, सुरक्षा, सेवाओं और आर्थिक विकास हेतु आवश्यक राजस्व प्रदान करता है।

- यह धन पुनर्वितरण और राज्य शक्ति को संतुलित करता है, सामाजिक संरचना को आकार देता है तथा सामाजिक अनुबंध स्थापित करता है।

- कर सुधार राज्य की क्षमता का विस्तार करते हैं और वैधता को बढ़ावा देते हैं, जिससे आयकर एक आत्मनिर्भर राज्य और सामाजिक कल्याण के लिये महत्त्वपूर्ण हो जाता है।

- वर्तमान परिदृश्य: भारत में व्यक्तिगत आयकर (PIT) के परिदृश्य में उल्लेखनीय वृद्धि देखी गई है, जो देश की बढ़ती अर्थव्यवस्था और बेहतर कर अनुपालन को दर्शाता है।

- प्रतिभूति लेनदेन कर (STT) सहित सकल व्यक्तिगत आयकर वर्ष 2020-21 में 5.75 लाख करोड़ रुपए से बढ़कर वर्ष 2022-23 में 9.67 लाख करोड़ रुपए हो गया। वर्ष 2023-24 तक STT सहित व्यक्तिगत आयकर संग्रह बढ़कर 12.01 लाख करोड़ रुपए (अप्रैल 2024 तक अनंतिम) हो गया था।

- मूल्यांकन वर्ष 2024-25 के लिये पहली बार ITR दाखिल करने वालो की संख्या 58.57 लाख (मूल्यांकन वर्ष 2024-25 के लिये दाखिल कुल ITR दाखिल करने वालो की संख्या 7.28 करोड़ है), यह दर्शाता है कि भारत की अर्थव्यवस्था अधिक व्यवस्थित होती जा रही है क्योंकि अधिक व्यक्ति स्वेच्छा से करों का भुगतान करते हैं।

- ITR एक ऐसा फॉर्म है, जिसे भारत में व्यक्तियों को आयकर विभाग को जमा करना होता है, जिसमें अगले वर्ष की 1 अप्रैल से 31 मार्च तक के वित्तीय वर्ष के लिये उनकी आय और करों के बारे में जानकारी होती है।

- आयकर विभाग ने अपनी स्थापना के बाद से ही महत्त्वपूर्ण प्रगति की है, जिसमें राजस्व 30 लाख रुपए से बढ़कर 20 लाख करोड़ रुपए हो गया है, कर आधार दोगुना हो गया है, और कॉर्पोरेट कर के युक्तिकरण व नई कर व्यवस्था जैसी पहलों के माध्यम से कर-से-GDP अनुपात में वृद्धि हुई है।

UPSC सिविल सेवा परीक्षा, विगत वर्ष के प्रश्न (PYQ)प्रिलिम्सप्रश्न. अप्रवासी सत्त्वों द्वारा दी जा रही ऑनलाइन विज्ञापन सेवाओं पर भारत द्वारा 6% समकरण कर लगाए जाने के निर्णय के सन्दर्भ में, निम्नलिखित में से कौन-सा/से कथन सही है/हैं? (2018)

निम्नलिखित कूट का प्रयोग कर सही उत्तर चुनिये: (a) केवल 1 उत्तर: (d) |