भारतीय अर्थव्यवस्था

वस्तु और सेवा कर परिषद

- 30 Jun 2022

- 13 min read

प्रिलिम्स के लिये:जीएसटी काउंसिल, वन नेशन वन टैक्स। मेन्स के लिये:जीएसटी से जुड़े महत्त्व और चुनौतियांँ। |

चर्चा में क्यों?

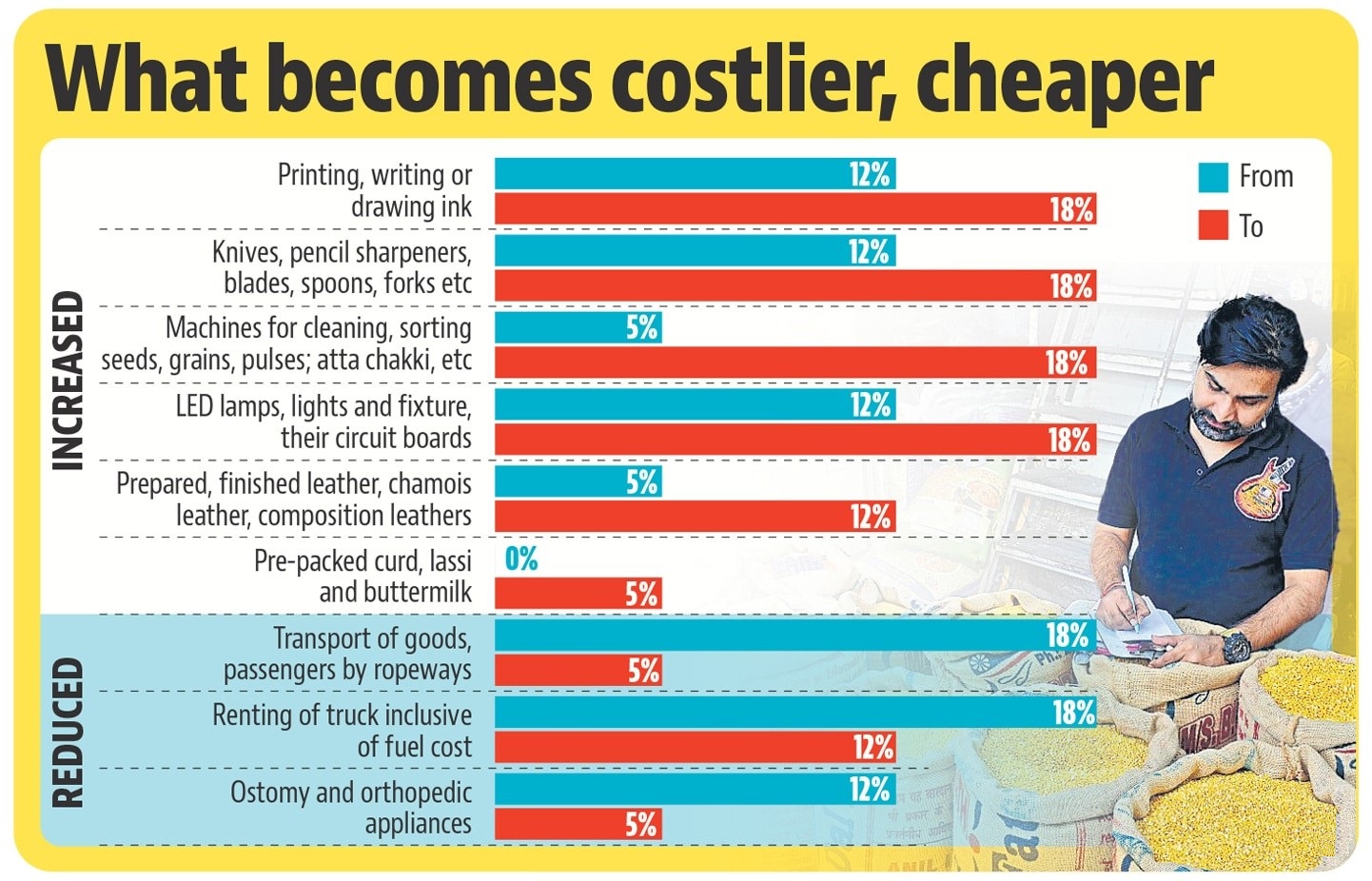

हाल ही में केंद्रीय वित्त मंत्री की अध्यक्षता में वस्तु और सेवा कर (GST) परिषद की 47वीं बैठक में अधिकारियों ने दर संरचना को सरल बनाने के लिये बड़े पैमाने पर कई उपभोग वस्तुओं की छूट को समाप्त करते हुए कुछ वस्तुओं और सेवाओं के लिये दरों में बढ़ोतरी को मंज़ूरी दी।

GST परिषद:

- पृष्ठभूमि:

- 2016 में संसद के दोनों सदनों द्वारा संवैधानिक (122वांँ संशोधन) विधेयक पारित होने के बाद वस्तु और सेवा कर व्यवस्था लागू हुई।

- इसके बाद 15 से अधिक भारतीय राज्यों ने अपने राज्य विधानसभाओं में इसकी पुष्टि की जिसके बाद राष्ट्रपति ने अपनी सहमति दी।

- परिचय:

- GST परिषद केंद्र और राज्यों का एक संयुक्त मंच है।

- इसे राष्ट्रपति द्वारा संशोधित संविधान के अनुच्छेद 279A(1) के अनुसार स्थापित किया गया था।

- सदस्य:

- परिषद के सदस्यों में केंद्रीय वित्त मंत्री (अध्यक्ष), केंद्रीय राज्य मंत्री (वित्त) शामिल हैं।

- प्रत्येक राज्य वित्त या कराधान के प्रभारी मंत्री या किसी अन्य मंत्री को सदस्य के रूप में नामित किया जा सकता है।

- कार्य:

- परिषद अनुच्छेद 279 के अनुसार, "GST से संबंधित महत्त्वपूर्ण मुद्दों पर केंद्र और राज्यों को सिफारिशें करने के लिये है, जैसे- वस्तुओं और सेवाओं पर GST, मॉडल GST कानूनों के अधीन है या छूट दी जा सकती है"।

- यह GST के विभिन्न दर स्लैब पर भी निर्णय लेता है।

- उदाहरण के लिये मंत्रियों के एक पैनल की अंतरिम रिपोर्ट में कैसीनो, ऑनलाइन गेमिंग और घुड़दौड़ पर 28% कर लगाने का सुझाव दिया गया है।

- हाल के घटनाक्रम:

- मई 2022 में सर्वोच्च न्यायालय के फैसले के बाद यह पहली बैठक है, सर्वोच्च न्यायालय ने कहा कि GST परिषद की सिफारिशें बाध्यकारी नहीं हैं।

- न्यायालय ने कहा कि संविधान का अनुच्छेद 246A संसद और राज्य विधानसभाओं दोनों को GST पर कानून बनाने की "एक साथ" शक्ति देता है तथा परिषद की सिफारिशें "संघ एवं राज्यों को शामिल करने वाली वार्ता का परिणाम हैं"।

- केरल और तमिलनाडु जैसे कुछ राज्यों ने इसका स्वागत किया, जो मानते हैं कि राज्य अपने अनुकूल सिफारिशों को स्वीकार करने में अधिक लचीले हो सकते हैं।

वस्तु एवं सेवा कर (GST):

- परिचय:

- GST को 101वें संविधान संशोधन अधिनियम, 2016 के माध्यम से पेश किया गया था।

- यह देश के सबसे बड़े अप्रत्यक्ष कर सुधारों में से एक है।

- इसे 'वन नेशन वन टैक्स' (One Nation One Tax) के नारे के साथ पेश किया गया था।

- GST में उत्पाद शुल्क, मूल्यवर्द्धित कर (VAT), सेवा कर, विलासिता कर आदि जैसे अप्रत्यक्ष करों को सम्मिलित किया गया है।

- जीएसटी कर के व्यापक प्रभाव या कर के भार को कम करता जो अंतिम उपभोक्ता पर भारित होता है।

- GST के अंतर्गत कर संरचना:

- उत्पाद शुल्क, सेवा कर आदि को कवर करने के लिये केंद्रीय जीएसटी।

- VAT, लक्ज़री टैक्स आदि को कवर करने के लिये राज्य जीएसटी।

- अंतर्राज्यीय व्यापार को कवर करने के लिये एकीकृत जीएसटी (IGST)।

- IGST स्वयं एक कर नहीं है बल्कि राज्य और संघ के करों के समन्वय के लिये एक कर प्रणाली है।

- इसमें स्लैब के तहत सभी वस्तुओं और सेवाओं के लिये 4-स्तरीय कर संरचना 5%, 12%, 18% और 28% है।.

- जीएसटी लागू करने के कारण:

- दोहरे कराधान, करों के व्यापक प्रभाव, करों की बहुलता, वर्गीकरण आदि जैसे मुद्दों को कम करने के लिये और एक साझा राष्ट्रीय बाज़ार का निर्माण करना।

- वस्तु या सेवाओं (यानी इनपुट पर) की खरीद के लिये एक व्यापारी जो जीएसटी का भुगतान करता है, उसे बाद में अंतिम वस्तुओं और सेवाओं की आपूर्ति पर लागू करने के लिये तैयार या सेट किया जा सकता है।

- सेट ऑफ टैक्स को इनपुट टैक्स क्रेडिट कहा जाता है।

- इस प्रकार जीएसटी कर पर पड़ने वाले व्यापक प्रभाव को कम कर सकता है क्योंकि इससे अंतिम उपभोक्ता पर कर का बोझ बढ़ जाता है।

जीएसटी का महत्त्व:

- एक साझा राष्ट्रीय बाज़ार का निर्माण: यह भारत के लिये एक एकीकृत साझा राष्ट्रीय बाज़ार बनाने में मदद करेगा। यह विदेशी निवेश और "मेक इन इंडिया" अभियान को भी बढ़ावा देगा।

- कराधान को सुव्यवस्थित करना: केंद्र और राज्यों तथा केंद्रशासित राज्यों के बीच कानूनों, प्रक्रियाओं और कर की दरों में सामंजस्य स्थापित होगा।

- कर अनुपालन में वृद्धि: अनुपालन के लिये बेहतर वातावरण बनेगा क्योंकि सभी रिटर्न ऑनलाइन दाखिल किये जाएंगे, इनपुट क्रेडिट को ऑनलाइन सत्यापित किया जाएगा, आपूर्ति शृंखला के प्रत्येक स्तर पर कागज़ रहित लेन-देन को प्रोत्साहित किया जाएगा।

- कर चोरी को हतोत्साहित करना: समान SGST और IGST दरें पड़ोसी राज्यों के बीच तथा अंतर-राज्यीय बिक्री के बीच दर मध्यस्थता को समाप्त करके चोरी के लिये प्रोत्साहन को कम करेंगी।

- निश्चितता लाना: करदाताओं के पंजीकरण के लिये सामान्य प्रक्रियाएँ, करों की वापसी, कर रिटर्न के समान प्रारूप, सामान्य कर आधार, वस्तुओं और सेवाओं के वर्गीकरण की सामान्य प्रणाली कराधान प्रणाली को अधिक निश्चितता प्रदान करेगी।

- भ्रष्टाचार में कमी: आईटी के अधिक उपयोग से करदाता और कर प्रशासन के बीच मानवीय संपर्क कम होगा, जो भ्रष्टाचार को कम करने में एक लंबा रास्ता तय करेगा।

- माध्यमिक क्षेत्र को बढ़ावा देना: यह निर्यात और विनिर्माण गतिविधि को बढ़ावा देगा, अधिक रोज़गार पैदा करेगा और इस प्रकार लाभकारी रोज़गार के साथ सकल घरेलू उत्पाद में वृद्धि करेगा जिससे वास्तविक आर्थिक विकास होगा।

जीएसटी से जुड़े मुद्दे:

- कई कर दरें: कई अन्य अर्थव्यवस्थाओं के विपरीत, जिन्होंने इस कर व्यवस्था को लागू किया है, भारत में कई कर दरें हैं। यह देश में सभी वस्तुओं और सेवाओं के लिये एकल अप्रत्यक्ष कर की दर की प्रगति को बाधित करता है।

- नए उपकर: जहाँ जीएसटी ने करों और उपकरों की बहुलता को समाप्त कर दिया, वहीं विलासिता वाली वस्तुओं के लिये क्षतिपूर्ति उपकर के रूप में एक नई लेवी शुरू की गई। बाद में इसे ऑटोमोबाइल को शामिल करने के लिये विस्तारित किया गया।

- विश्वास की कमी: केंद्र सरकार की राज्यों के साथ साझा किये बिना खुद के लिये उपकर और उचित उपकर लगाने की प्रवृत्ति ने राज्यों हेतु गारंटीकृत मुआवज़े को विश्वसनीयता प्रदान की है।

- यह सही साबित हुआ क्योंकि जीएसटी अपने आर्थिक वादों को पूरा करने में विफल रहा और इस गारंटी के माध्यम से राज्यों के राजस्व की रक्षा की गई।

- अर्थव्यवस्था जीएसटी के दायरे से बाहर: करीब आधी अर्थव्यवस्था जीएसटी से बाहर है। उदाहरण पेट्रोलियम, रियल एस्टेट, बिजली शुल्क जीएसटी के दायरे से बाहर हैं।

- टैक्स फाइलिंग की जटिलता: जीएसटी कानून में जीएसटी ऑडिट के साथ-साथ करदाताओं की निर्दिष्ट श्रेणियों द्वारा जीएसटी वार्षिक रिटर्न दाखिल करने की आवश्यकता होती है लेकिन वार्षिक रिटर्न दाखिल करना करदाताओं के लिये एक जटिल और भ्रमित करने वाला काम है। इसके अलावा वार्षिक फाइलिंग में कई विवरण भी शामिल होते हैं जिन्हें मासिक व त्रैमासिक फाइलिंग में माफ कर दिया जाता है।

- उच्च कर दरें: हालांँकि दरों को युक्तिसंगत बनाया गया है फिर भी 50% आइटम 18% ब्रैकेट (Bracket) के अंतर्गत हैं। इसके अलावा महामारी से निपटने के लिये कुछ आवश्यक वस्तुएंँ हैं जिन पर अधिक कर भी लगाया गया था। उदाहरण के लिये ऑक्सीजन सांद्रता पर 12% कर, टीकों पर 5% और विदेशों से राहत आपूर्ति पर कर।

आगे की राह

- निर्णय लेने की परामर्शी और सहमतिपूर्ण प्रकृति जिसने अब तक परिषद के निर्णयों को निर्देशित करने में मदद की है, का पालन किया जाना चाहिये।

- विवादास्पद मुद्दों को संबोधित करने के लिये सबसे पहले और सबसे महत्त्वपूर्ण केंद्र एवं राज्यों के बीच विश्वास की कमी को पाटने की आवश्यकता होगी। सहकारी संघवाद की भावना, जिसकी अक्सर सत्तारूढ़ सरकार द्वारा वकालत की जाती है, को बरकरार रखा जाना चाहिये।

- विश्वास की कमी को केवल अच्छे विश्वासपरक कृत्यों के माध्यम से ही भरा जा सकता है। केंद्र सरकार को राज्यों के प्रति वचनबद्ध होना चाहिये कि वह उन उपकरों और अधिभारों का सहारा नहीं लेगी जो राजस्व के बँटवारे योग्य पूल से बाहर हैं। इसे राज्यों के प्रति राजस्व गारंटी प्रतिबद्धता का सम्मान करने का संकल्प लेना चाहिये। इसे न केवल राजकोषीय संघवाद बल्कि राजनीतिक और संवैधानिक संघवाद की सच्ची भावना का भी सम्मान व समर्थन करना चाहिये।

- भारत में लोकतांत्रिक रूप से चुनी गई राज्य सरकारों के पास प्रत्यक्ष और अप्रत्यक्ष कराधान दोनों को आरोपित करने हेतु समान अधिकार नहीं हैं। जीएसटी ने भारत के अप्रत्यक्ष कराधान को केंद्रीकृत किया। राज्यों को प्रत्यक्ष कराधान के लिये अधिकार देकर विकेंद्रीकरण की ओर बढ़ते हुए एक राष्ट्रीय चर्चा शुरू करने का समय आ गया है। केंद्र सरकार द्वारा इस तरह की चर्चा शुरू करने की प्रतिबद्धता राज्यों के विश्वास और वित्तीय स्वतंत्रता के लिये एक स्वस्थ संकेत होगी।