भारतीय अर्थव्यवस्था

पूर्वव्यापी कराधान को दूर करना

- 07 Aug 2021

- 8 min read

प्रिलिम्स के लियेआयकर अधिनियम, ईज़ ऑफ डूइंग बिज़नेस, स्थायी मध्यस्थता न्यायालय मेन्स के लियेपूर्वव्यापी कराधान व्यवस्था और वोडाफोन कर विवाद, नए विधेयक में प्रस्तावित परिवर्तन एवं इसका महत्त्व |

चर्चा में क्यों?

हाल ही में भारत सरकार ने लोकसभा में कराधान कानून (संशोधन) विधेयक, 2021 पेश किया है।

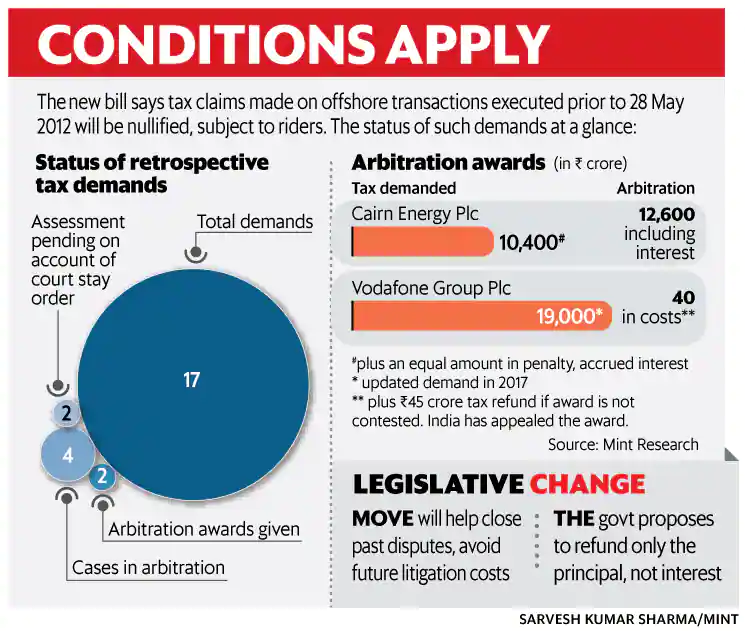

- यह विधेयक भारतीय संपत्ति के अप्रत्यक्ष हस्तांतरण पर कर लगाने हेतु 2012 के पूर्वव्यापी कानून का उपयोग करके की गई कर की मांगों को वापस लेने का प्रयास करता है।

प्रमुख बिंदु

पृष्ठभूमि:

- यूएस-आधारित वोडाफोन के पक्ष में सर्वोच्च न्यायालय के फैसले के बाद वर्ष 2012 में पूर्वव्यापी कर कानून पारित किया गया था।

- वोडाफोन समूह की डच शाखा ने वर्ष 2007 में एक केमैन (Cayman) आइलैंड्स-आधारित कंपनी खरीदी, जिसने अप्रत्यक्ष रूप से भारतीय फर्म हचिसन एस्सार लिमिटेड (Hutchison Essar Ltd) में बहुमत हिस्सेदारी रखी, बाद में इसका नाम बदलकर वोडाफोन इंडिया (11 बिलियन डॉलर में ) कर दिया गया।

- इसे वित्त अधिनियम में संशोधन के बाद पेश किया गया था, जिसने कर विभाग को सौदों के लिये पूर्वव्यापी पूंजीगत लाभ कर लगाने में सक्षम बनाया, 1962 के पश्चात् से इसमें भारत में स्थित विदेशी संस्थाओं में शेयरों का हस्तांतरण भी शामिल है।

- जबकि संशोधन का उद्देश्य वोडाफोन को दंडित करना था, कई अन्य कंपनियाँ एक दूसरे के अंतर्विरोध (Crossfire) में फँस गईं और वर्षों से भारत के लिये कई समस्याएँ उत्पन्न कर रही है।

- यह आयकर कानून में सर्वाधिक विवादास्पद संशोधनों में से एक है।

- पिछले वर्ष भारत ने हेग में अंतर्राष्ट्रीय मध्यस्थता न्यायाधिकरण में केयर्न एनर्जी पीएलसी और केयर्न यूके होल्डिंग्स लिमिटेड (Cairn Energy Plc and Cairn UK holdings Ltd) पर कंपनी द्वारा प्राप्त किये गए कथित पूंजीगत लाभ पर कर लगाने के खिलाफ एक मामले को तब ख़ारिज कर दिया था, जब वर्ष 2006 में उसने स्थानीय इकाई को सूचीबद्ध करने से पहले देश में अपने व्यवसाय को पुनर्गठित किया था।

विधेयक में प्रस्तावित परिवर्तन:

- आयकर अधिनियम और वित्त अधिनियम, 2012 में संशोधन प्रभावी रूप से यह दर्शाता है कि यदि लेन-देन 28 मई, 2012 से पहले किया गया था तो भारतीय संपत्ति के किसी भी अप्रत्यक्ष हस्तांतरण के लिये कोई कर मांग नहीं की जाएगी।

- मई 2012 से पूर्व भारतीय संपत्तियों के अप्रत्यक्ष हस्तांतरण के लिये लगाया गया कर "निर्दिष्ट शर्तों की पूर्ति पर शून्य" होगा, जैसे- लंबित मुकदमे की वापसी तथा एक उपक्रम के कोई नुकसान का दावा दायर नहीं किया जाएगा।

- यह इन मामलों में फँसे कंपनियों द्वारा भुगतान की गई राशि को बिना ब्याज के वापस करने का भी प्रस्ताव करता है।

विधेयक का महत्त्व:

- यह विधेयक बेहतर कर स्पष्टता के लिये पूर्वव्यापी कर को हटाने की मांग करने वाले विदेशी निवेशकों की लंबे समय से लंबित मांग को पूरा करने की दिशा में उठाया गया एक कदम है।

- यह एक निवेश-अनुकूलित व्यवसायिक वातावरण स्थापित करने में मदद करेगा, जो आर्थिक गतिविधियों को बढ़ा सकता है तथा सरकार के लिये समय के साथ अधिक राजस्व संग्रहण करने में मदद करेगा।

- यह भारत की प्रतिष्ठा को बहाल करने और ईज़ ऑफ डूइंग बिज़नेस में सुधार करने में मदद कर सकता है।

पूर्वव्यापी कराधान

- यह किसी भी देश को कुछ उत्पादों, वस्तुओं या सेवाओं पर कर लगाने को लेकर एक नियम पारित करने की अनुमति देता है। यह किसी भी कानून के पारित होने की तारीख की पूर्व अवधि से कंपनियों से शुल्क लेता है।

- वे देश अपनी कराधान नीतियों में किसी भी विसंगति को ठीक करने के लिये इस मार्ग का उपयोग करते हैं, जिन्होंने अतीत में कंपनियों को इस तरह की खामियों का फायदा उठाने की अनुमति दी थी।

- पूर्वव्यापी कराधान उन कंपनियों को आहत करता है जिन्होंने जान-बूझकर या अनजाने में कर नियमों की अलग-अलग व्याख्या की थी।

- भारत के अलावा संयुक्त राज्य अमेरिका, ब्रिटेन, नीदरलैंड और बेल्जियम, ऑस्ट्रेलिया एवं इटली सहित कई देशों में पूर्वव्यापी कराधान वाली कंपनियाँ हैं।

पूंजी लाभ

- यह वृद्धि या लाभ 'आय' की श्रेणी में आता है।

- इसलिये उस वर्ष में उस राशि के लिये पूंजीगत लाभ कर का भुगतान करना आवश्यक होगा जिसमें पूंजीगत संपत्ति का हस्तांतरण होता है। इसे पूंजीगत लाभ कर कहा जाता है, जो अल्पकालिक या दीर्घकालिक हो सकता है।

- दीर्घकालिक पूंजीगत लाभ कर: यह एक वर्ष से अधिक समय तक रखी गई संपत्ति की बिक्री से होने वाले मुनाफे पर लगाया जाता है। कर देने वाले वर्गों (Tax Bracket) के आधार पर ये दरें 0%, 15% या 20% हैं।

- लघु अवधि पूंजीगत लाभ कर: यह एक वर्ष या उससे कम समय के लिये रखी गई संपत्ति पर लागू होता है और सामान्य आय के रूप में कर लगाया जाता है।

- पूंजीगत हानियों को घटाकर पूंजीगत लाभ को कम किया जा सकता है, जो तब होता है जब एक कर योग्य संपत्ति को मूल खरीद मूल्य से कम पर बेचा जाता है। कुल पूंजीगत लाभ में से किसी भी पूंजीगत हानि को घटाकर "शुद्ध पूंजीगत लाभ" के रूप में जाना जाता है।

- पूंजीगत परिसंपत्ति संपत्ति के महत्त्वपूर्ण उदाहरण हैं जैसे कि घर, कार, निवेश संपत्तियाँ, स्टॉक, बाॅण्ड और यहाँ तक कि संग्रहणता (Collectibles) या कला।

आगे की राह

- विवादों को अंतर्राष्ट्रीय न्यायालयों में जाने से रोकने हेतु और लागत तथा समय बचाने के लिये भारत को सीमा पार लेन-देन के मामले में सार्थक एवं स्पष्ट विवाद समाधान तंत्र तैयार करने की आवश्यकता है।

- मध्यस्थता पारिस्थितिकी तंत्र में सुधार से व्यापार करने में आसानी के साथ ही इसका सकारात्मक प्रभाव पड़ेगा।