मुद्रास्फीति स्थिर रहने के कारण अमेरिकी फेडरल रिज़र्व ने दरें अपरिवर्तित रखीं | 27 May 2024

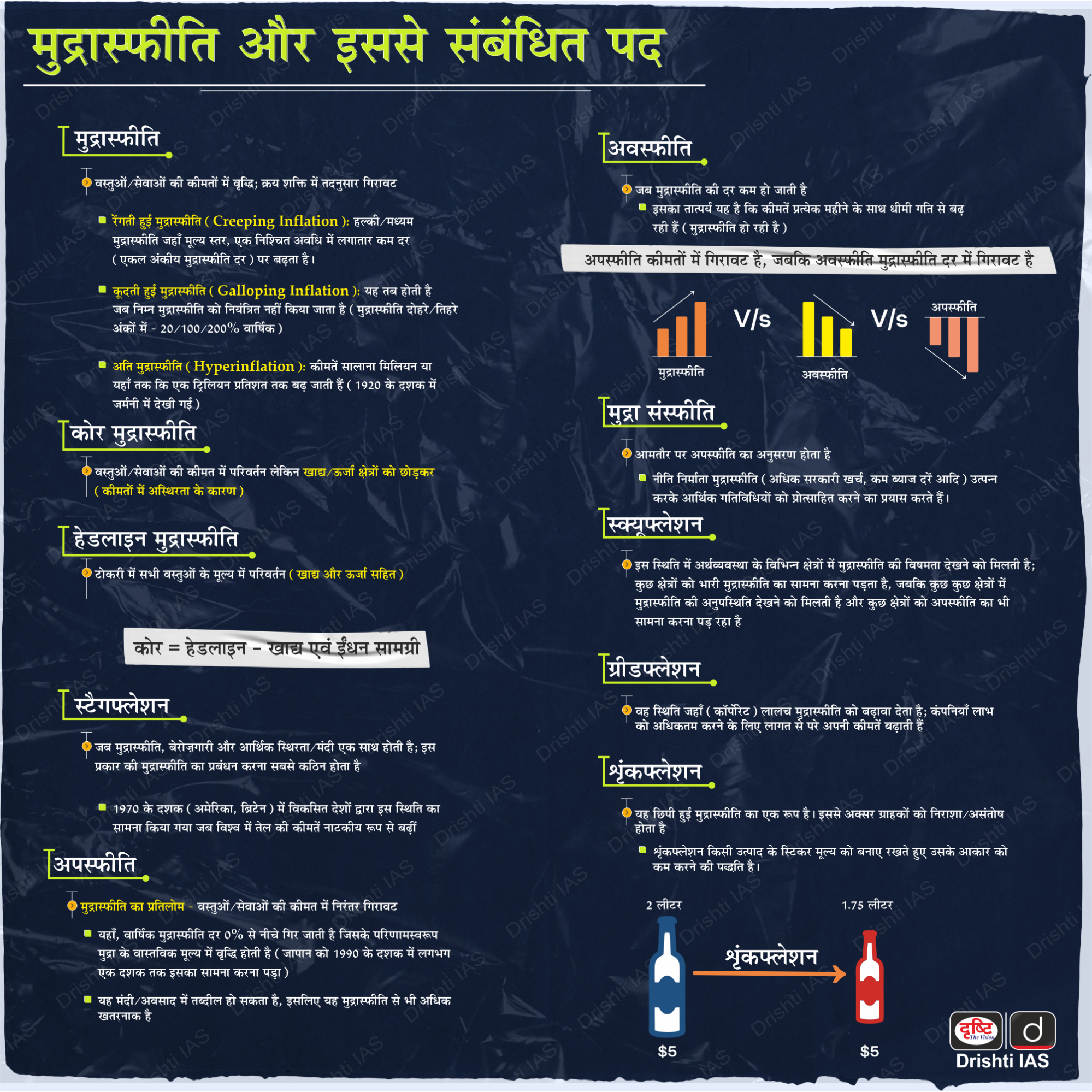

प्रिलिम्स के लिये:अमेरिकी फेडरल रिज़र्व, खुदरा मुद्रास्फीति, भारतीय रिज़र्व बैंक, मौद्रिक नीति समिति, थोक मूल्य सूचकांक (WPI), उपभोक्ता मूल्य सूचकांक, कोर मुद्रास्फीति, हेडलाइन मुद्रास्फीति, मेन्स के लिये:अमेरिकी फेड दर में बढ़ोतरी का भारतीय अर्थव्यवस्था पर प्रभाव |

स्रोत: इंडियन एक्सप्रेस

चर्चा में क्यों?

अमेरिकी फेडरल रिज़र्व ने हाल ही में ब्याज दरों को 5.25% से 5.25% के लक्ष्य के दायरे में रखा है और कहा है कि भविष्य में ऋण लेने की लागत संभवतः बढ़ोतरी होती रहेगी। अमेरिका में वर्तमान में 3.5% वार्षिक मुद्रास्फीति देखी जा रही है, जबकि यूके (UK) में 3.2% और यूरोक्षेत्र में 2.4% देखी जा रही है।

हाल के अमेरिकी फेडरल रिज़र्व निर्णय के पीछे क्या कारण हैं?

- मुद्रास्फीति का दबाव:

- अमेरिकी मुद्रास्फीति दर 2021 और 2022 में क्रमशः 7.0% व 6.5% पर पहुँची और फिर 2023 के अंत में इसमें गिरावट आई, लेकिन यह अभी भी 3.5% के उच्च स्तर पर बनी हुई है।

- यह अमेरिकी फेड के 2% के लक्ष्य से काफी अधिक है।

- इस निरंतर मुद्रास्फीति से इंगित होता है कि ब्याज दरों को बढ़ाने जैसे पिछले उपायों से मुद्रास्फीति में उतनी तेज़ी से कमी नहीं आई है जितनी आशा की गई थी।

- अमेरिकी मुद्रास्फीति दर 2021 और 2022 में क्रमशः 7.0% व 6.5% पर पहुँची और फिर 2023 के अंत में इसमें गिरावट आई, लेकिन यह अभी भी 3.5% के उच्च स्तर पर बनी हुई है।

- प्रतीक्षा करने और देखने का दृष्टिकोण:

- वर्ष की शुरुआत में फेड ने अनुमान लगाया था कि मुद्रास्फीति में गिरावट आएगी और दर में कटौती का अनुमान लगाया जाएगा। हालाँकि, मौज़ूदा स्थिति ने उन्हें पुनर्विचार करने पर मजबूर कर दिया है।

- अमेरिकी फेडरल रिज़र्व दरों को बनाए रखकर अधिक डेटा संकलित करने के लिये स्वयं को पर्याप्त समय देता है। साथ ही यह उपभोक्ताओं के खर्च के रुझान, रोज़गार डेटा और मुद्रास्फीति के उपायों पर सावधानीपूर्वक निगरानी भी रखता है।

- यह आँकड़ा उनके भविष्य के निर्णयों का मार्गदर्शन करेगा कि क्या मुद्रास्फीति से निपटने के लिये दरें बढ़ाई जाएँ या आर्थिक विकास का समर्थन करने के लिये उन्हें अपरिवर्तित रखा जाए।

केंद्रीय बैंक, ब्याज दरें बढ़ाने का सहारा क्यों लेते हैं?

- मुद्रास्फीति को नियंत्रित करने के लिये केंद्रीय बैंक ब्याज दरों में वृद्धि कर सकता है।

- ऐसा करने से ऋण के रूप में ली जाने वाली धनराशि कम हो जाएगी, जिससे अर्थव्यवस्था को धीमा करने और लागतों की तीव्र वृद्धि को नियंत्रित करने में सहायता मिलेगी।

- उच्च ऋण लागत के साथ व्यक्ति और कंपनियाँ उधार लेने के लिये कम इच्छुक हो सकते हैं, जो आर्थिक गतिविधियों एवं विकास को धीमा कर सकता है।

- ऋण लेने की बढ़ती लागत की प्रतिक्रिया स्वरुप व्यवसाय ऋण लेने में कमी कर सकते हैं, कम सदस्यों को नियोजित कर सकते हैं और उत्पादन में कमी कर सकते हैं।

अमेरिकी फेड दरें भारतीय अर्थव्यवस्था को कैसे प्रभावित करती हैं?

- पूंजी बहिर्प्रवाह:

- फेड की दर वृद्धि अमेरिकी डॉलर-मूल्यवर्ग की परिसंपत्तियों (बॉण्ड, कोषागार) को और अधिक आकर्षक बनाती है। यह "कैरी ट्रेड (Carry Trade)" नामक एक घटना को प्रेरित करता है।

- निवेशक, भारत जैसे कम ब्याज दर वाले देशों से धन ऋण के रूपों में लेते हैं और उच्च रिटर्न अर्जित करने के लिये इसे अमेरिका में निवेश करते हैं। अन्य देशों से पूंजी (पूंजी उड़ान-Capital Flight) का यह बहिर्वाह हो सकता हैः

- धीमी आर्थिक वृद्धि: कम विदेशी निवेश भारतीय कंपनियों और समग्र अर्थव्यवस्था के विकास में बाधा बन सकता है।

- शेयर बाज़ारों पर प्रभाव: विदेशी निवेश की अचानक वापसी से शेयर बाज़ार में अस्थिरता हो सकती है और संभावित रूप से मूल्यांकन भी प्रभावित हो सकता है।

- मुद्रास्फीति:

- अमेरिकी फेडरल रिज़र्व दरों (US Fed Rate) में बदलाव से पूंजी प्रवाह और विनिमय दरें प्रभावित हो सकती है, जिसके परिणामस्वरूप मुद्रास्फीति हो सकती है।

- घरेलू ब्याज़ दरों और तरलता उपायों को समायोजित करके RBI कमज़ोर रुपए (Weaker Rupee) के मुद्रास्फीति प्रभावों को कम करने का प्रयास कर सकता है।

- कमज़ोर रुपए:

- जब विदेशी निवेशक अधिक अमेरिकी रिटर्न के कारण अपना पैसा भारत से बाहर निकालते हैं, तो इससे भारत में USD की आपूर्ति कम हो जाती है और INR की आपूर्ति बढ़ जाती है। यह असंतुलन भारतीय रुपए को कमज़ोर करता है।

- इसका दोहरा प्रभाव है:

- आयातित मुद्रास्फीति: सस्ता रुपया (Cheaper Rupees) आयात को और अधिक महँगा, विशेषकर तेल जैसे महत्त्वपूर्ण संसाधनों के लिये, बना देता है। जिससे भारत में रहने की कुल लागत में वृद्धि हो सकती है।

- संभावित निर्यात को बढ़ावा: कमज़ोर रुपया वैश्विक बाज़ार में भारतीय निर्यात को सस्ता कर सकता है, जिससे संभावित रूप से उनकी प्रतिस्पर्द्धात्मकता बढ़ सकती है।

- उच्च उधार लागत:

- भारतीय रिज़र्व बैंक (Reserve Bank of India- RBI) फेड के प्रस्ताव के अनुरूप भारत में ब्याज दरें बढ़ा सकता है:

- मुद्रास्फीति पर नियंत्रण: उच्च ब्याज़ दरें उधार लेने और खर्च करने को हतोत्साहित करती हैं, जिससे संभावित रूप से मुद्रास्फीति पर अंकुश लगाने में सहायता मिलती है।

- स्टेम कैपिटल फ्लाइट: RBI का लक्ष्य घरेलू निवेश को अधिक आकर्षक बनाकर भारत से पूंजी के बहिर्वाह को रोकना है।

- भारतीय रिज़र्व बैंक (Reserve Bank of India- RBI) फेड के प्रस्ताव के अनुरूप भारत में ब्याज दरें बढ़ा सकता है:

- शेयर बाज़ार में उतार-चढ़ाव:

- इसके फलस्वरूप भारतीय शेयर बाज़ार में अस्थिरता देखी जा सकती है क्योंकि निवेशक अमेरिका में बेहतर रिटर्न चाहते हैं:

- मांग में कमी: विदेशी निवेश कम होने से भारतीय शेयरों की मांग कम हो सकती है, जिससे संभावित रूप से उनकी कीमतों में गिरावट आ सकती है।

- इसके फलस्वरूप भारतीय शेयर बाज़ार में अस्थिरता देखी जा सकती है क्योंकि निवेशक अमेरिका में बेहतर रिटर्न चाहते हैं:

- बढ़ा हुआ ऋण बोझ:

- कमज़ोर रुपया भारत के लिये अपने विदेशी ऋण को चुकाना अधिक महँगा बना सकता है, जो अधिकतर अमेरिकी डॉलर में दर्शाया जाता है। ये हो सकता है:

- सार्वजनिक वित्त पर दबाव: सरकार को अपने ऋणों का भुगतान करने के लिये अधिक व्यय करने की आवश्यकता हो सकती है, जिससे अन्य महत्त्वपूर्ण विकासात्मक योजनाएँ प्रभावित हो सकती हैं।

- कमज़ोर रुपया भारत के लिये अपने विदेशी ऋण को चुकाना अधिक महँगा बना सकता है, जो अधिकतर अमेरिकी डॉलर में दर्शाया जाता है। ये हो सकता है:

- बैंकों के लिये लाभ:

- बैंकिंग उद्योग को ब्याज दरों में वृद्धि से लाभ मिलता है, क्योंकि बैंक अपने ऋण पोर्टफोलियो का पुनर्मूल्यांकन अपनी जमा दरों की तुलना में बहुत तेज़ी से करते हैं, जिससे उन्हें अपना शुद्ध ब्याज मार्जिन बढ़ाने में सहायता मिलती है।

भारत अपनी अर्थव्यवस्था पर अमेरिकी फेडरल रिज़र्व के निर्णयों के प्रभाव को कैसे कम कर सकता है?

- ब्याज़ दरें संतुलित करना:

- दरें बढ़ाना: भारतीय रिज़र्व बैंक (Reserve Bank of India- RBI) अमेरिकी फेडरल की बढ़ोतरी को दोहरा सकता है:

- विदेशी निवेश को आकर्षित करना: उच्च ब्याज दरें भारतीय बॉण्ड और अन्य निवेशों को विदेशी निवेशकों के लिये अधिक आकर्षक बना सकती हैं, संभावित रूप से रुपए की मांग बढ़ सकती है।

- मुद्रास्फीति को नियंत्रित करना: बढ़ी हुई ब्याज दरें, उधार लेने और व्यय को नियंत्रित कर सकती हैं, ये संभावित रूप से मुद्रास्फीति के नियंत्रण में सहायता कर सकती हैं, विशेषकर तब, जब यह रुपए के मूल्यह्रास के साथ जुड़ा हो।

- दरें बढ़ाना: भारतीय रिज़र्व बैंक (Reserve Bank of India- RBI) अमेरिकी फेडरल की बढ़ोतरी को दोहरा सकता है:

- रिज़र्व बास्केट (Reserve Basket) में विविधता लाना:

- डॉलर पर निर्भरता कम करना: भारत यूरो, येन या युआन जैसी अन्य प्रमुख मुद्राओं की होल्डिंग बढ़ाकर अपने विदेशी मुद्रा भंडार में विविधता ला सकता है।

- इससे अमेरिकी डॉलर के उतार-चढ़ाव के प्रति भारत की संवेदनशीलता कम हो जाती है। हालाँकि, एक विविध रिज़र्व बास्केट का प्रबंधन जटिल हो सकता है।

- डॉलर पर निर्भरता कम करना: भारत यूरो, येन या युआन जैसी अन्य प्रमुख मुद्राओं की होल्डिंग बढ़ाकर अपने विदेशी मुद्रा भंडार में विविधता ला सकता है।

- व्यापार क्षितिज का विस्तार:

- निर्यात बाज़ारों की खोज: भारतीय निर्यात के लिये नए बाज़ारों की पहचान करने तथा उनमें प्रवेश करने से भारत के व्यापार आधार में विविधता लाने और अमेरिकी बाज़ारों पर इसकी निर्भरता कम करने में सहायता मिल सकती है।

- व्यापार समझौते: अन्य देशों के साथ द्विपक्षीय व्यापार समझौतों पर बातचीत करने से व्यापार बाधाओं को कम किया जा सकता है और गैर-अमेरिकी देशों के साथ व्यापार प्रवाह को बढ़ावा मिल सकता है।

- इससे अमेरिकी डॉलर पर निर्भरता कम हो जाती है।

- व्यापार समझौते: अन्य देशों के साथ द्विपक्षीय व्यापार समझौतों पर बातचीत करने से व्यापार बाधाओं को कम किया जा सकता है और गैर-अमेरिकी देशों के साथ व्यापार प्रवाह को बढ़ावा मिल सकता है।

- निर्यात बाज़ारों की खोज: भारतीय निर्यात के लिये नए बाज़ारों की पहचान करने तथा उनमें प्रवेश करने से भारत के व्यापार आधार में विविधता लाने और अमेरिकी बाज़ारों पर इसकी निर्भरता कम करने में सहायता मिल सकती है।

- घरेलू उपभोग को प्रोत्साहन:

- मांग को बढ़ावा देना: यदि US Fed बढ़ोतरी से अर्थव्यवस्था धीमी हो जाती है, तो सरकार घरेलू खपत को प्रोत्साहित करने के लिये उपाय लागू कर सकती है:

- कर में कटौती: करों को कम करने से लोगों की आय में वृद्धि देखने को मिलती है, संभावित रूप से खर्च बढ़ सकता है और आर्थिक गतिविधियों को बढ़ावा मिल सकता है।

- वर्ष 2020 में भारत सरकार ने निचले कर ब्रैकेट में आयकर दाताओं के लिये कर छूट बढ़ा दी। इसका उद्देश्य COVID-19 महामारी के दौरान उपभोग व्यय को बढ़ावा देना है।

- सब्सिडी: आवश्यक वस्तुओं एवं सेवाओं के लिये लक्षित सब्सिडी उपभोक्ताओं पर बोझ कम करने और क्रय शक्ति बनाए रखने में सहायता कर सकती है। सार्वजनिक वितरण प्रणाली (Public Distribution System- PDS), प्रधानमंत्री उज्ज्वला योजना (Pradhan Mantri Ujjwala Yojana- PMUY) ऐसी सरकारी पहलों के उदाहरण हैं।

- कर में कटौती: करों को कम करने से लोगों की आय में वृद्धि देखने को मिलती है, संभावित रूप से खर्च बढ़ सकता है और आर्थिक गतिविधियों को बढ़ावा मिल सकता है।

- मांग को बढ़ावा देना: यदि US Fed बढ़ोतरी से अर्थव्यवस्था धीमी हो जाती है, तो सरकार घरेलू खपत को प्रोत्साहित करने के लिये उपाय लागू कर सकती है:

- तेल पर निर्भरता कम करना:

- नवीकरणीय ऊर्जा को अपनाना: डॉलर मज़बूत होने से अक्सर तेल की कीमतों में वृद्धि होती है। भारत सौर, पवन और अन्य नवीकरणीय ऊर्जा स्रोतों में निवेश करके इसे नियंत्रित कर सकता है।

- यह आयातित तेल पर निर्भरता को कम कर सकता है और किसी भी अर्थव्यवस्था को तेल की कीमतों में होने वाले उतार-चढ़ाव से बचा सकता है।

- जैव ईंधन की खोज: इथेनॉल जैसे जैव ईंधन का विकास वैकल्पिक ईंधन स्रोत प्रदान कर सकता है, जिससे आयातित तेल पर निर्भरता कम हो सकती है।

- नवीकरणीय ऊर्जा को अपनाना: डॉलर मज़बूत होने से अक्सर तेल की कीमतों में वृद्धि होती है। भारत सौर, पवन और अन्य नवीकरणीय ऊर्जा स्रोतों में निवेश करके इसे नियंत्रित कर सकता है।

|

दृष्टि मेन्स प्रश्न: प्रश्न. भारतीय अर्थव्यवस्था पर अमेरिकी फेड (US Fed) दर वृद्धि के प्रभाव के बारे में चर्चा कीजियेI भारत अपनी अर्थव्यवस्था पर अमेरिकी फेडरल रिज़र्व (US Federal Reserve) के निर्णयों के प्रभाव द्वारा कैसे निपट सकता है? |

UPSC सिविल सेवा परीक्षा, विगत वर्ष के प्रश्नप्रिलिम्स:प्रश्न. भारतीय सरकारी बाॅण्ड प्रतिफल निम्नलिखित में से किससे/किनसे प्रभावित होता है/होते हैं? (2021)

नीचे दिये गए कूट का प्रयोग कर सही उत्तर चुनिये। (a) केवल 1 और 2 उत्तर: (d) प्रश्न. निम्नलिखित कथनों पर विचार कीजिये: (2022)

उपर्युक्त कथनों में कौन-से सही हैं ? (a) केवल 1 और 2 उत्तर: (b) मेन्स:प्रश्न. क्या आप इस मत से सहमत हैं कि सकल घरेलू उत्पाद (जी.डी.पी.) की स्थायी संवृद्धि तथा निम्न मुद्रास्फीति के कारण भारतीय अर्थव्यवस्था अच्छी स्थिति में है? अपने तर्कों के समर्थन में कारण दीजिये। (2019) |