भारतीय अर्थव्यवस्था

सार्वजनिक क्षेत्र के बैंकों में लोन ‘राइट-ऑफ’ और NPA

- 20 Dec 2024

- 23 min read

प्रिलिम्स के लिये:ऋण वसूली न्यायाधिकरण (DRTs), NPA, नेशनल एसेट रिकंस्ट्रक्शन लिमिटेड (NARC), भारतीय रिज़र्व बैंक (RBI), भारत ऋण समाधान कंपनी लिमिटेड, SARFAESI अधिनियम, दिवाला और शोधन अक्षमता संहिता (IBC) मेन्स के लिये:ऋण माफ़ी: निहितार्थ, चुनौतियाँ और आगे का रास्ता, एनपीए की चुनौतियाँ, एनपीए समाधान के प्रावधान |

स्रोत: इंडियन एक्सप्रेस

चर्चा में क्यों?

पिछले कुछ वर्षों में बैंकों द्वारा बड़े पैमाने पर राइट-ऑफ (ऋण माफ करना) गैर-निष्पादित परिसंपत्तियों (NPA) में उल्लेखनीय कमी आई है।

- परिणामस्वरूप, बैंकों ने मार्च, 2024 तक अग्रिमों के 2.8% का NPA अनुपात 12 वर्षों के निम्नतम स्तर पर प्राप्त कर लिया है।

बैंकों द्वारा लोन राइट-ऑफ के संबंध में मुख्य आँकड़े क्या हैं?

- लोन राइट-ऑफ:

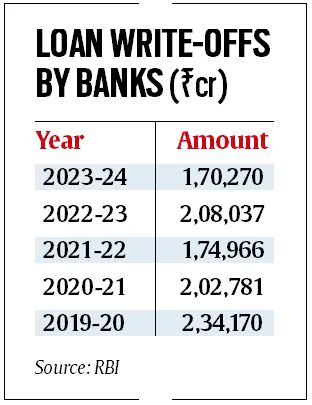

- वित्त वर्ष 2015 और वित्त वर्ष 2024 के बीच, भारतीय वाणिज्यिक बैंकों ने 12.3 लाख करोड़ रुपए के ऋण माफ किये, जिसमें पिछले 5 वर्षों (वित्त वर्ष 2020-2024) में ही 9.9 लाख करोड़ रुपए शामिल हैं।

- वर्ष 2015 में शुरू किया गया ‘एसेट क्वालिटी रिव्यु’ के बाद, वित्त वर्ष 2019 में ऋण राइट-ऑफ करने का उच्चतम आँकड़ा 2.4 लाख करोड़ रुपए रहा।

- हालाँकि, तब से राइट-ऑफ में कमी आई है, वित्त वर्ष 2024 में यह सबसे कम 1.7 लाख करोड़ रुपए दर्ज किया गया, जो कुल बैंक ऋण का सिर्फ 1% है।

- सार्वजनिक क्षेत्र के बैंकों का हिस्सा:

- पिछले 5 वर्षों (वित्त वर्ष 2020-2024) में कुल ऋण माफी में सार्वजनिक क्षेत्र के बैंकों (PSB) का हिस्सा 53% (6.5 लाख करोड़ रुपए) था।

- वसूली दरें:

- ऋण माफ करने (राइट-ऑफ) के बावजूद, इन ऋणों से वसूली अपेक्षाकृत कम रही है, जो पिछले 5 वर्षों (वित्त वर्ष 2020-2024) में केवल 18.7% (1.85 लाख करोड़ रुपए) रही है।

- वित्त वर्ष 2020-2024 के बीच राइट-ऑफ की गई राशि का 81% से अधिक (8 लाख करोड़ रुपए से अधिक) वसूल नहीं हो पाया, जो कि डिफॉल्ट किये गए ऋणों की वसूली में चुनौतियों को दर्शाता है।

- ये ऋण खाते अधिकतर विल्फुल डिफॉल्ट थे, जिनमें से कुछ कंपनियों के प्रवर्तक और निदेशक तो देश छोड़कर भाग गए थे।

- ऋण माफ करने (राइट-ऑफ) के बावजूद, इन ऋणों से वसूली अपेक्षाकृत कम रही है, जो पिछले 5 वर्षों (वित्त वर्ष 2020-2024) में केवल 18.7% (1.85 लाख करोड़ रुपए) रही है।

- NPA अनुपात पर प्रभाव:

- सितंबर, 2024 तक, PSBs और निजी क्षेत्र के बैंकों (PSBs) का सकल NPA क्रमशः 3.16 लाख करोड़ रुपए और 1.34 लाख करोड़ रुपए था।

- बकाया ऋणों के प्रतिशत के रूप में NPS अनुपात सार्वजनिक क्षेत्र के बैंकों के लिये 3.01% तथा निजी क्षेत्र के बैंकों के लिये 1.86% था।

नोट:

- विलफुल डिफॉल्टर वह उधारकर्त्ता या गारंटर होता है, जो 25 लाख रुपए या उससे अधिक की बकाया राशि वाले ऋण को चुकाने में जानबूझकर विफल रहता है।

- बड़े डिफॉल्टर से तात्पर्य ऐसे उधारकर्त्ता से है, जिसका ऋण बकाया 1 करोड़ रुपए या उससे अधिक है, तथा जिसके खाते को संदिग्ध या घाटे वाली श्रेणी में वर्गीकृत किया गया है।

- राइट-ऑफ से तात्पर्य किसी गैर-निष्पादित ऋण या परिसंपत्ति को बैंक के वित्तीय अभिलेखों से हटाने से है, यह मानते हुए कि ऋण की वसूली की संभावना नहीं है।

- यह प्रक्रिया उधारकर्त्ता को ऋण चुकाने की ज़िम्मेदारी से मुक्त नहीं करती है, बल्कि वसूली की असंभावना को स्वीकार करती है।

गैर-निष्पादित परिसंपत्ति (NPA) क्या है?

- परिचय:

- इसका तात्पर्य आमतौर पर एक ऋण या अग्रिम से है जिसका मूलधन या ब्याज भुगतान एक निश्चित अवधि के लिये अतिदेय रहता है। ज़्यादातर मामलों में ऋण को गैर-निष्पादित के रूप में वर्गीकृत किया जाता है, जब ऋण का भुगतान न्यूनतम 90 दिनों की अवधि के लिये नहीं किया गया हो।

- कृषि के लिये यदि 2 शस्य ऋतुओं/फसली मौसमों के लिये मूलधन और ब्याज का भुगतान नहीं किया जाता है, तो ऋण को NPA के रूप में वर्गीकृत किया जाता है।

- NPA के प्रकार:

- सकल NPA: यह अनंतिम राशि में कटौती किये बिना NPA की कुल राशि है।

- निवल NPA: सकल NPA में से प्रावधान घटाने पर निवल NPA प्राप्त होता है।

- प्रावधान का तात्पर्य ऋणों अथवा NPAs से उत्पन्न होने वाले संभावित नुकसान की भरपाई करने के लिये बैंकों द्वारा अलग रखे गए धन से है।

भारत में NPA से निपटने के प्रावधान:

- बैड बैंक:

- नेशनल नेशनल एसेट रिकंस्ट्रक्शन लिमिटेड (NARC) भारत का नामित "बैड बैंक" है।

- इन परिसंपत्तियों की बिक्री को सुविधाजनक बनाने के लिये सरकार ने भारत ऋण समाधान कंपनी लिमिटेड (IDRC) की भी स्थापना की है, जो परिसंपत्तियों को बाज़ार में बेचने का कार्य करती है।

- वित्तीय आस्तियों के प्रतिभूतिकरण और पुनर्निर्माण और प्रतिभूति हित का प्रवर्तन अधिनियम (Securitisation and Reconstruction of Financial Assets and Enforcement of Security Interest Act- SARFAESI अधिनियम), 2002

- दिवाला और शोधन अक्षमता संहिता ( Insolvency and Bankruptcy Code- IBC), 2016

- इसने इस प्रक्रिया की देखरेख के लिये राष्ट्रीय कंपनी कानून न्यायाधिकरण (NCLT) और दिवाला और शोधन अक्षमता संहिता (IBC) की भी स्थापना की।

- बैंकों और वित्तीय संस्थाओं को शोध्य ऋण वसूली अधिनियम (RDB अधिनियम), 1993।

- नेशनल नेशनल एसेट रिकंस्ट्रक्शन लिमिटेड (NARC) भारत का नामित "बैड बैंक" है।

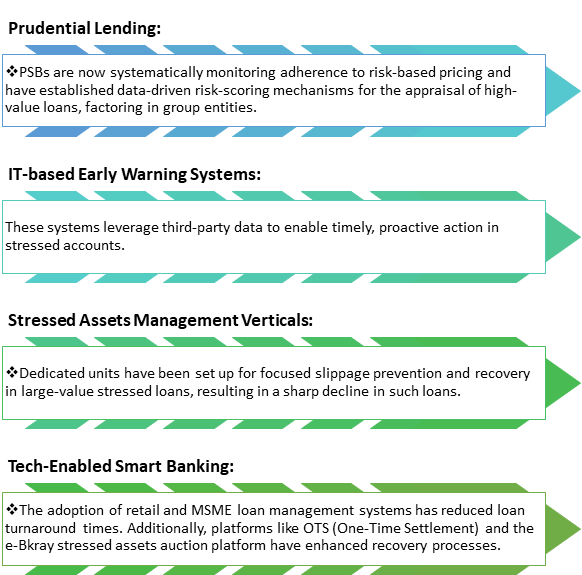

EASE फ्रेमवर्क

- सरकार ने सार्वजनिक क्षेत्र के बैंकों की वित्तीय स्थिति में सुधार हेतु वर्ष 2018 में उन्नत पहुँच और सेवा उत्कृष्टता (EASE) ढाँचा पेश किया है।

- यह शासन, विवेकपूर्ण ऋण, जोखिम प्रबंधन, प्रौद्योगिकी अपनाने और परिणामोन्मुखी मानव संसाधन प्रबंधन पर ध्यान केंद्रित करता है, जो कि उभरते बैंकिंग परिदृश्य के साथ संरेखित वृद्धिशील सुधारों को संस्थागत बनाता है, तथा सार्वजनिक क्षेत्र के बैंकों की दक्षता और स्थिरता को बढ़ाता है।

बैंकों द्वारा ऋण माफी क्या है?

- परिचय:

- लोन राइट ऑफ को खाते में डालने, बैंक के परिसंपत्ति रिकॉर्ड से लोन को हटाने की प्रक्रिया को संदर्भित करता है, जो यह दर्शाता है कि बैंक को अब राशि वसूलने की उम्मीद नहीं है।

- यह मुख्य रूप से बैंकों द्वारा अपनी बैलेंस शीट को NPA से मुक्त करने तथा अपनी वित्तीय स्थिति में सुधार लाने के लिये किया जाने वाला एक लेखांकन उपाय है।

- यह प्रक्रिया बैंकों को वसूली योग्य परिसंपत्तियों पर ध्यान केंद्रित करने और अपनी कर देनदारियों को कुशलतापूर्वक प्रबंधित करने की अनुमति देती है।

- लेखांकन तंत्र:

- NPA वर्गीकरण और प्रावधान:

- भारतीय रिज़र्व बैंक (RBI) के विवेकपूर्ण मानदंडों के अनुसार, बैंकों को NPA के लिये प्रावधान बनाना चाहिये, जो परिसंपत्ति की आयु बढ़ने के साथ बढ़ता है और संपार्श्विक के प्राप्ति योग्य मूल्य से प्रभावित होता है।

- इससे गैर-निष्पादित ऋणों से संबंधित वित्तीय जोखिमों को कम करने के लिये सतर्क लेखांकन दृष्टिकोण सुनिश्चित होता है।

- तकनीकी अपलेखन:

- तकनीकी राइट ऑफ को खाते में डालने की प्रक्रिया तब होती है, जब प्रावधान अधिशेष ऋण राशि से मेल खाते हैं, जिससे बैंकों को अपने बैलेंस शीट से ऋण को हटाने की अनुमति मिलती है, जबकि इसे "एडवांस अंडर कलेक्शन" के अंतर्गत ऑफ-बैलेंस शीट आइटम के रूप में वर्गीकृत किया जाता है।

- राइट ऑफ खाते में डाले जाने के बावज़ूद, ऋणकर्त्ता की देनदारी बनी रहती है, तथा विधिक और संस्थागत तंत्र के माध्यम से वसूली के प्रयास जारी रहते हैं।

- NPA वर्गीकरण और प्रावधान:

- नियामक दिशानिर्देश:

- इसके लिये आवश्यक है कि राइट ऑफ खाते में डाली गई राशि बैलेंस शीट प्रबंधन और कर दक्षता पर केंद्रित बोर्ड द्वारा अनुमोदित नीतियों के अनुरूप हो।

- बैंकों को राइट ऑफ खाते में डाले गए खातों पर नज़र रखना जारी रखना चाहिये तथा रिटर्न को अनुकूलतम बनाने के लिये वसूली के लिये सक्रिय प्रयास करना चाहिये।

- इसके अतिरिक्त आयकर अधिनियम राइट ऑफ खाते में डाली गई राशि पर कटौती की अनुमति देता है, जिससे बैंकों पर कर का बोझ कम करने में सहायता मिलती है।

भारत में बढ़ते NPA के कारण क्या हैं?

- दोषपूर्ण ऋण प्रक्रिया: ऋणकर्त्ता के चयन के दौरान अपर्याप्त सावधानी और क्रेडिट प्रोफाइल की आवधिक समीक्षा के परिणामस्वरूप पुनर्भुगतान क्षमताओं का अनुचित मूल्यांकन होता है।

- इसके अतिरिक्त अंतिम उपयोग निगरानी प्रणालियों की कमी से धन को गैर-उत्पादक उद्देश्यों के लिये मोड़ दिया जाता है, जिससे NPA की समस्या और बढ़ जाती है।

- विलफुल डिफॉल्ट और खराब क्रेडिट कल्चर: विलफुल डिफॉल्ट की संख्या में वृद्धि, NPA में वृद्धि में योगदान करती है। सार्वजनिक क्षेत्र के बैंकों में 2.5 मिलियन रुपए और उससे अधिक के अधिशेष ऋण वाले विलफुल डिफॉल्टरों की संख्या में निरंतर वृद्धि देखी गई है, जो जून 2019 में 10,209 से बढ़कर मार्च 2023 तक 14,159 हो गई है।

- बार-बार ऋण माफी, विशेषकर कृषि ऋण के लिये, ने ऋण संस्कृति पर प्रतिकूल प्रभाव डाला है।

- ऋण माफी के वादे, भविष्य में ऋण माफी की प्रत्याशा में ऋण न चुकाने के लिये ऋणकर्त्ताओं को प्रोत्साहित करते हैं।

- बार-बार ऋण माफी, विशेषकर कृषि ऋण के लिये, ने ऋण संस्कृति पर प्रतिकूल प्रभाव डाला है।

- औद्योगिक रुग्णता: औद्योगिक रुग्णता अप्रभावी प्रबंधन, अपर्याप्त तकनीकी प्रगति, तथा सरकारी नीतियों में निरंतर बदलावों के कारण उत्पन्न होती है, जिससे उद्योग वित्तीय रूप से अस्थिर हो जाते हैं, जिसके परिणामस्वरूप बैंकों की ऋण वसूली दर खराब हो जाती है।

- धोखाधड़ी और कदाचार: बैंकरों और ऋणकर्त्ताओं दोनों द्वारा धोखाधड़ी के बढ़ते मामलों ने NPA संकट को बढ़ा दिया है।

- वित्त वर्ष 2023-24 की पहली छमाही में भारतीय बैंकों में धोखाधड़ी के मामलों में 166% की वृद्धि हुई और यह संख्या 36,000 से अधिक हो गई।

- नीरव मोदी-PNB धोखाधड़ी और विजय माल्या-किंगफिशर डिफॉल्ट जैसे हाई-प्रोफाइल घोटालों ने जनता के विश्वास और वित्तीय स्थिरता को गंभीर रूप से प्रभावित किया है।

- विनियामक और नीतिगत जोखिम: RBI के दिशानिर्देशों का पालन न करने, जैसे कि वैधानिक और विनियामक पालन में कमियों, के कारण बैंकों पर ज़ुर्माना लगाया गया है, जैसे कि सितंबर 2024 में RBI द्वारा एक्सिस बैंक और HDFC बैंक पर हाल ही में 2.91 करोड़ रुपए का ज़ुर्माना लगाया गया है।

- इसके अतिरिक्त ऋणों को सदाबहार बनाए रखना और बैलेंस शीट की विंडो ड्रेसिंग (स्वस्थ वित्तीय स्थिति प्रस्तुत करने के लिये वित्तीय विवरणों में हेरफेर करना) जैसी प्रथाएँ, विशेष रूप से सार्वजनिक क्षेत्र के बैंकों और सहकारी बैंकों के बीच प्रचलित रही हैं।

- ये प्रथाएँ वास्तविक परिसंपत्ति गुणवत्ता को विकृत करती हैं, अंतर्निहित वित्तीय तनाव को छुपाती हैं और सटीक जोखिम आकलन में बाधा डालती हैं।

- इसके अतिरिक्त ऋणों को सदाबहार बनाए रखना और बैलेंस शीट की विंडो ड्रेसिंग (स्वस्थ वित्तीय स्थिति प्रस्तुत करने के लिये वित्तीय विवरणों में हेरफेर करना) जैसी प्रथाएँ, विशेष रूप से सार्वजनिक क्षेत्र के बैंकों और सहकारी बैंकों के बीच प्रचलित रही हैं।

- क्षेत्र-विशिष्ट चुनौतियाँ: विमानन क्षेत्र में उच्च परिचालन लागत जैसे उद्योग-विशिष्ट कारक उच्च NPA का कारण बनते हैं।

- भारतीय एयरलाइनों को वित्त वर्ष 2025 में 2,000-3,000 करोड़ रुपए का शुद्ध घाटा होने का अनुमान है, जिसका मुख्य कारण उच्च परिचालन व्यय और कम टिकट कीमतें हैं।

- कृषि और MSME को प्राथमिकता क्षेत्र ऋण (PSL) देने में अक्सर पुनर्भुगतान संबंधी चुनौतियों का सामना करना पड़ता है, जिसके कारण बैंकिंग क्षेत्र के NPA में वृद्धि होती है।

- समाधान तंत्र में अकुशलता: ऋण वसूली न्यायाधिकरणों (DRT) के समक्ष मामलों के समाधान में देरी एवं दिवाला और शोधन अक्षमता संहिता (IBC) तथा SARFAESI अधिनियम जैसे वसूली संबंधी कानूनों के शिथिल कार्यान्वयन से प्रभावी NPA प्रबंधन में बाधा उत्पन्न हुई है।

NPA वसूली से संबंधित चुनौतियाँ क्या हैं?

- विधिक एवं विनियामक बाधाएँ: भारत में NPA वसूली में शिथिल एवं परंपरागत विधिक फ्रेमवर्क से बाधा आ रही है। IBC और SARFAESI अधिनियम जैसे कानूनों के बावजूद, कॉर्पोरेट दिवालियापन मामलों के समाधान में 400 दिनों से अधिक समय लगता है, जैसा कि भारतीय दिवाला और शोधन अक्षमता बोर्ड (IBBI) द्वारा बताया गया है।

- ऋणदाता अक्सर वसूली में देरी करने के क्रम में कानून का सहारा लेते हैं, जिससे स्थिति और भी खराब हो जाती है।

- उचित परिसंपत्ति मूल्यांकन और प्राप्ति: NPA वसूली में सटीक परिसंपत्ति मूल्यांकन महत्त्वपूर्ण है। बाज़ार की स्थितियों एवं आर्थिक कारकों के कारण इसका अधिमूल्यन या अवमूल्यन हो सकता है, जिसके परिणामस्वरूप वित्तीय नुकसान हो सकता है।

- कोलेटरल को नकदी में परिवर्तित करना (विशेष रूप से आर्थिक मंदी के दौरान या विशिष्ट बाज़ार स्थितियों में) धीमा और चुनौतीपूर्ण हो सकता है, क्योंकि परिसंपत्तियों का अक्सर उचित मूल्यांकन सुनिश्चित करना जटिल होता है।

- उधारकर्त्ताओं का सहयोग: यह NPA वसूली के लिये महत्त्वपूर्ण है। कई उधारकर्त्ताओं में या तो चुकाने की क्षमता या इच्छा की कमी होती है, जिसके कारण वे संपत्ति को छिपाने या उसका कम मूल्यांकन करने या कानून का उपयोग कर इसमें देरी करते हैं, जिससे वसूली प्रक्रिया में काफी बाधा आती है।

- परिचालन अक्षमताएँ: खराब दस्तावेज़ीकरण, अपर्याप्त ट्रैकिंग प्रणाली एवं समन्वय की कमी जैसी आंतरिक अक्षमताओं से NPA वसूली में बाधा आती है।

- केंद्रीकृत प्रबंधन प्रणाली के अभाव में सूचना के कुप्रबंधन एवं वसूली में देरी होने के साथ लागत में वृद्धि होती है।

- आर्थिक कारक एवं बाज़ार की स्थिति: आर्थिक मंदी के कारण संपत्ति के मूल्यों में गिरावट आती है, जिससे पूर्ण ऋण राशि वसूलना मुश्किल हो जाता है। बाज़ार में अस्थिरता (विशेष रूप से रियल एस्टेट और मशीनरी जैसे क्षेत्रों में) से वसूली प्रक्रिया और भी जटिल हो जाती है।

आगे की राह

- सरकारी सहायता: पारदर्शी मान्यता, बेहतर वसूली, पुनर्पूंजीकरण और वित्तीय पारिस्थितिकी तंत्र सुधारों के माध्यम से सार्वजनिक क्षेत्र के बैंकों को मज़बूत बनाने एवं NPA को कम करने के लिये 4R रणनीति- मान्यता, समाधान, पुनर्पूंजीकरण एवं सुधार को लागू करना चाहिये।

- उन्नत निगरानी: बैंकों को ऋण चूक के प्रारंभिक संकेतों का पता लगाने के लिये बेहतर निगरानी प्रणालियों में निवेश करना चाहिये तथा ऋणों के NPA बनने से पहले निवारक उपाय करने चाहिये।

- उधारकर्त्ताओं के साथ सक्रिय सहभागिता एवं ऋण निष्पादन का नियमित पुनर्मूल्यांकन, चूक के जोखिम को कम करने में सहायक हो सकता है।

- अनुमोदन प्रक्रिया: एक संरचित ऋण अनुमोदन प्रक्रिया स्थापित करनी चाहिये, जिसमें उधारकर्त्ताओं की वित्तीय स्थिति एवं पुनर्भुगतान क्षमता का व्यापक मूल्यांकन करने के साथ आवधिक समीक्षा शामिल हो।

- संस्थागत तंत्र: दीर्घकालिक औद्योगिक एवं बुनियादी ढाँचे के वित्तपोषण के लिये नवीन विकास वित्तीय संस्थानों (DFI) का विकास करना चाहिये।

- सार्वजनिक-निजी सहयोग: सार्वजनिक एवं निजी क्षेत्र के बैंकों तथा विशेष एजेंसियों के बीच सहयोगात्मक प्रयासों से वसूली कार्यों की दक्षता में सुधार हो सकता है।

- डिफॉल्टरों पर नज़र रखने के लिये प्रौद्योगिकी एवं डेटा एनालिटिक्स का उपयोग करने से भी वसूली प्रयासों में वृद्धि हो सकती है।

- जोखिम प्रबंधन: ऋण पोर्टफोलियो में विविधता लाकर संकेंद्रण जोखिम को कम करने के साथ मंदी के दौरान NPA को न्यूनतम करने के लिये विशिष्ट क्षेत्रों या उधारकर्त्ताओं पर निर्भरता कम करनी चाहिये।

- बैंकों को कड़े ऋण मानदंड अपनाने के साथ सफलता की अधिक संभावना वाली परियोजनाओं के वित्तपोषण पर ध्यान केंद्रित करना चाहिये।

निष्कर्ष

यद्यपि ऋण माफी से भारतीय बैंकों के NPA में कमी आई है लेकिन इस दृष्टिकोण की दीर्घकालिक स्थिरता, वसूली तंत्र में सुधार के साथ विधिक ढाँचे को मज़बूत करने एवं वित्तीय संस्थानों के समग्र प्रशासन को उन्नत बनाने पर निर्भर है।

|

दृष्टि मुख्य परीक्षा प्रश्न: भारतीय बैंकों में बढ़ते NPA के कारणों का विश्लेषण करते हुए उसे कम करने के क्रम में सरकार तथा RBI के उपायों की प्रभावशीलता का मूल्यांकन कीजिये। |

UPSC सिविल सेवा परीक्षा, विगत वर्ष के प्रश्नप्रिलिम्स:प्रश्न. निम्नलिखित कथनों में से कौन-सा हाल ही में समाचारों में आए ‘दबावयुक्त परिसम्पत्तियों के धारणीय संरचन पद्धति (स्कीम फॉर सस्टेनेबल स्ट्रक्चरिंग ऑफ स्ट्रेचड एसेट्स/S4A)’ का सर्वोत्कृष्ट वर्णन करता है? (2017) (a) यह सरकार द्वारा निरूपित विकासपरक योजनाओं की पारिस्थितिक कीमतों पर विचार करने की पद्धति है। उत्तर: (b) |