एक्सटर्नल बेंचमार्क लेंडिंग रेट | 21 Jul 2021

प्रिलिम्स के लियेभारतीय रिज़र्व बैंक, मौद्रिक नीति संचरण मेन्स के लियेएक्सटर्नल बेंचमार्क लेंडिंग रेट एवं इंटरनल बेंचमार्क लेंडिंग रेट की अवधारणा एवं इससे जुड़े लाभ |

चर्चा में क्यों?

'भारत में मौद्रिक संचरण' पर भारतीय रिज़र्व बैंक (RBI) की नवीनतम रिपोर्ट के अनुसार, एक्सटर्नल बेंचमार्क लेंडिंग रेट (EBLR - रेपो दर की तरह) से जुड़े बकाया ऋणों की हिस्सेदारी सितंबर 2019 के दौरान 2.4% से बढ़कर मार्च 2021 के दौरान 28.5% हो गई।

- EBLR से जुड़े ऋण में यह वृद्धि मौद्रिक नीति संचरण में महत्त्वपूर्ण सुधार में योगदान करेगी।

- हालाँकि अभी भी बकाया ऋणों का 71.5% इंटरनल बेंचमार्क लेंडिंग रेट (IBLR- जैसे आधार दर और MCLR) से जुड़े ऋण हैं, जो मौद्रिक नीति संचरण को प्रभावित करते हैं।

नोट:

- मौद्रिक नीति का संचरण: मौद्रिक नीति के संचरण से तात्पर्य है कि भारतीय रिज़र्व बैंक (RBI) द्वारा नीति दर में किये गए परिवर्तन आर्थिक गतिविधि (जैसे ऋण) तथा मुद्रास्फीति के माध्यम से कैसे संचालित होते हैं।

- रेपो दर: इसे बेंचमार्क ब्याज दर के रूप में भी जाना जाता है तथा यह वह दर है जिस पर RBI अल्पावधि के लिये बैंकों को ऋण देता है। यहाँ केंद्रीय बैंक प्रभूतियाँ खरीदता है।

प्रमुख बिंदु

इंटरनल बेंचमार्क लेंडिंग रेट (IBLR):

- इंटरनल बेंचमार्क लेंडिंग रेट (IBLR) संदर्भित ऋण दरों का एक समूह है, जिसकी गणना बैंक के वर्तमान वित्तीय अवलोकन, जमा और गैर-निष्पादित संपत्ति (NPA) आदि जैसे कारकों पर विचार करने के बाद की जाती है। BPLR, आधार दर, MCLR इंटरनल बेंचमार्क लेंडिंग रेट के उदाहरण हैं।

- बेंचमार्क प्राइम लेंडिंग रेट (BPLR):

- BPLR का उपयोग बैंकों द्वारा जून 2010 तक ऋण देने के लिये बेंचमार्क दर के रूप में किया जाता था।

- इसके तहत बैंक ऋणों की दर फंड की वास्तविक लागत पर तय की गई थी।

- हालाँकि BPLR को बदल दिया गया, जिसके परिणामस्वरूप यह एक अपारदर्शी प्रणाली बन गई। थोक ऋण (कॉर्पोरेट ग्राहकों को ऋण) का अनुबंध उप-बीपीएल दरों पर किया गया था और इसमें सभी बैंक ऋण का लगभग 70% शामिल था।

- इस प्रणाली के तहत बैंक खुदरा, छोटे एवं मध्यम उद्योग के ग्राहकों से उच्च ब्याज दर वसूल कर कॉर्पोरेट ऋणों को सब्सिडी दे रहे थे।

- आधार दर:

- जून 2010 से अप्रैल 2016 के बीच बैंकों से लिया गया ऋण आधार दर (Base Rate) पर दिया जाता था।

- इस अवधि के दौरान आधार दर न्यूनतम ब्याज दर थी जिस पर वाणिज्यिक बैंक ग्राहकों को ऋण दे सकते थे।

- आधार दर की गणना तीन मापदंडों पर की जाती है - धन की लागत, संसाधनों की असंबद्ध लागत और निवल मूल्य पर वापसी।

- इसलिये दर अलग-अलग बैंकों पर निर्भर करती थी और जब भी उनके फंड की लागत तथा अन्य मापदंडों में बदलाव होता था, वे इसमें परिवर्तन करते थे।

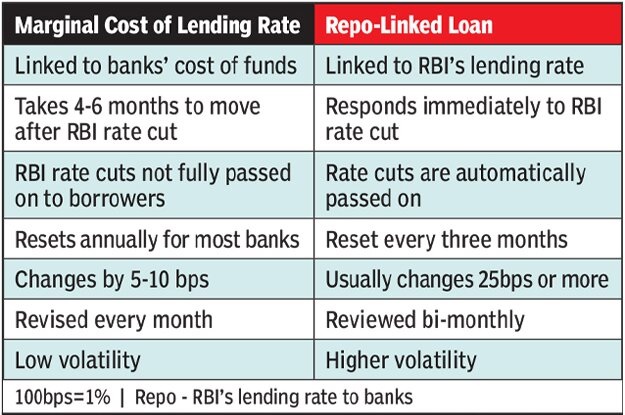

- ऋण दर की सीमांत लागत (MCLR):

- यह अप्रैल 2016 में प्रभावी हुआ। यह फ्लोटिंग-रेट ऋणों के लिये एक बेंचमार्क ऋण दर है। यह न्यूनतम ब्याज दर है जिस पर वाणिज्यिक बैंक ग्राहकों को उधार दे सकते हैं।

- यह दर चार घटकों- धन की सीमांत लागत (Marginal Cost Of Funds), नकद आरक्षित अनुपात (Cash Reserve Ratio), परिचालन लागत (Operating Costs) और परिपक्वता अवधि (Tenor Premium) पर आधारित है।

- MCLR वास्तविक जमा दरों से जुड़ा हुआ है। इसलिये जब जमा दरों में वृद्धि होती है, तो यह इंगित करता है कि बैंकों की ब्याज दर बढ़ने की संभावना है।

IBLR से जुड़े ऋणों से संबंधित मुद्दे:

- IBLR व्यवस्था के साथ समस्या यह थी कि जब RBI ने रेपो और रिवर्स रेपो दरों में कटौती की तो बैंकों ने उधारकर्त्ताओं को पूरा लाभ नहीं दिया।

- IBLR लिंक्ड लोन के ब्याज दर में बैंक के प्रसार, उनके वर्तमान वित्तीय अवलोकन, जमा एवं गैर-निष्पादित संपत्ति (NPA) आदि सहित कई वेरिएबल होते हैं।

- इसके कारण इस तरह के आंतरिक बेंचमार्क ने RBI रेपो दर नीति में बदलाव के अनुसार ब्याज दरों में तेज़ी से बदलाव की सुविधा के लिये कुछ कार्य किये हैं।

- आंतरिक बेंचमार्क व्यवस्था के तहत ब्याज दर निर्धारण प्रक्रियाओं में अस्पष्टता उधार दरों के संचरण में बाधा उत्पन्न करती है।

EBLR और इसके लाभ:

परिचय:

- पूर्ण पारदर्शिता और मानकीकरण सुनिश्चित करने के लिये RBI ने बैंकों को 1 अक्तूबर, 2019 से प्रभावी ऋण श्रेणी के भीतर एक समान बाहरी बेंचमार्क अपनाने का आदेश दिया।

- MCLR के विपरीत प्रत्येक बैंक के लिये आंतरिक प्रणाली थी, RBI ने बैंकों को 4 बाहरी बेंचमार्किंग तंत्रों में से चुनने का विकल्प दिया है:

- RBI रेपो रेट

- 91 दिवसीय टी-बिल यील्ड

- 182 दिवसीय टी-बिल यील्ड

- वित्तीय बेंचमार्क इंडिया प्राइवेट लिमिटेड द्वारा विकसित कोई अन्य बेंचमार्क बाज़ार ब्याज दर।

- T-Bill या ट्रेज़री बिल भारत सरकार द्वारा बाद की तारीख में गारंटीकृत पुनर्भुगतान के साथ एक वचन पत्र के रूप में जारी किये गए मुद्रा बाज़ार के साधन हैं।

- वित्तीय बेंचमार्क इंडिया प्राइवेट लिमिटेड को भारतीय रिज़र्व बैंक द्वारा 2 जुलाई, 2015 को एक स्वतंत्र बेंचमार्क प्रशासक के रूप में मान्यता दी गई थी।

लाभ:

- बैंक, बाहरी बेंचमार्क पर विस्तार तय करने के लिये स्वतंत्र हैं।

- हालाँकि ब्याज दर को हर तीन महीने में कम-से-कम एक बार बाहरी बेंचमार्क के अनुसार रीसेट किया जाना चाहिये।

- बाहरी प्रणाली होने के नाते अर्थात् कोई भी नीतिगत दर में कटौती का प्रभाव उधारकर्त्ताओं पर तेज़ी से पड़ेगा।

- बाहरी बेंचमार्किंग को अपनाने से ब्याज दरें पारदर्शी होंगी।

- उधारकर्त्ता को निश्चित ब्याज दर पर प्रत्येक बैंक के लिये प्रसार या लाभ मार्जिन का भी पता चल जाएगा, जिससे ऋण की तुलना आसान और अधिक पारदर्शी हो जाएगी।

आगे की राह:

- छोटी बचत योजनाओं और ऋण म्यूचुअल फंड योजनाओं जैसे प्रतिस्पर्द्धी बचत साधनों द्वारा दी जाने वाली उच्च ब्याज दरों ने विशेष रूप से ईजिंग साइकिल (Easing Cycle) के दौरान संचरण को बाधित किया है।

- इस प्रकार सरकार को दीर्घावधि में राजकोषीय नीति को मौद्रिक नीति के साथ सिंक्रनाइज़ करना चाहिये।