भारतीय अर्थव्यवस्था

बॉण्ड यील्ड/प्राप्ति

- 23 Mar 2024

- 16 min read

प्रिलिम्स के लिये:बॉण्ड यील्ड/प्राप्ति, राज्य विकास ऋण, भारतीय रिज़र्व बैंक, सरकारी प्रतिभूतियाँ मेन्स के लिये:बॉण्ड यील्ड/प्राप्ति, भारतीय अर्थव्यवस्था और योजना से संबंधित मुद्दे। |

स्रोत: द हिंदू

चर्चा में क्यों?

हाल ही में राज्य सरकारों ने राज्य विकास ऋण बॉण्ड की नीलामी के माध्यम से रिकॉर्ड 50,206 करोड़ रुपए जुटाए हैं, जो अब तक की सबसे बड़ी साप्ताहिक उधारी है।

- भारतीय रिज़र्व बैंक के आँकड़ों के अनुसार, जुटाई गई धनराशि इस अवधि के लिये निर्धारित 27,810 करोड़ रुपए के सांकेतिक उधार लक्ष्य से कहीं अधिक है। यह वित्तीय बाज़ारों में राज्य सरकार की प्रतिभूतियों की प्रबल मांग का संकेत देता है।

- SDL सरकारी प्रतिभूतियाँ का हिस्सा हैं, जहाँ राज्य सरकारें बाज़ार से ऋण जुटाती हैं। SDL केंद्र सरकार द्वारा जारी दिनांकित प्रतिभूतियों के लिये आयोजित नीलामियों के समान सामान्य नीलामी के माध्यम से जारी की गई दिनांकित प्रतिभूतियाँ हैं।

बॉण्ड क्या हैं?

- परिचय:

- बॉण्ड पैसे उधार लेने का एक साधन है। यह एक IOU (I owe you अर्थात् मैं आपका ऋणी हूँ) की तरह है।

- IOU ऋण की एक लिखित स्वीकृति है जो एक पक्ष पर दूसरे पक्ष का बकाया है। IOU प्रॉमिसरी नोट्स की तुलना में कम औपचारिक और वैधानिक रूप से बाध्यकारी हैं।

- किसी देश की सरकार या किसी कंपनी द्वारा धन जुटाने के लिये एक बॉण्ड जारी किया जा सकता है।

- चूँकि सरकारी बॉण्ड (भारत में G-सेक, अमेरिका में ट्रेज़री और यूके में गिल्ट्स के रूप में संदर्भित) संप्रभु गारंटी के साथ आते हैं, उन्हें सबसे सुरक्षित निवेशों में से एक माना जाता है।

- बॉण्ड पैसे उधार लेने का एक साधन है। यह एक IOU (I owe you अर्थात् मैं आपका ऋणी हूँ) की तरह है।

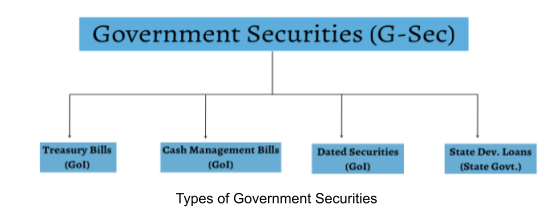

- सरकारी प्रतिभूतियों के प्रकार:

- ट्रेज़री बिल (T-बिल): ट्रेज़री बिल शून्य कूपन प्रतिभूतियाँ हैं और कोई ब्याज नहीं देते हैं। इसके बजाय उन्हें छूट पर जारी किया जाता है और परिपक्वता पर अंकित मूल्य पर प्रतिदेय किया जाता है।

- नकदी प्रबंधन बिल (CMB): वर्ष 2010 में, भारत सरकार ने RBI के परामर्श से भारत सरकार के नकदी प्रवाह में अस्थायी विसंगतियों को ठीक करने के लिये एक नया अल्पकालिक साधन पेश किया, जिसे CMB के रूप में जाना जाता है।

- CMB में T-बिल का सामान्य चरित्र होता है लेकिन ये 91 दिनों से कम की परिपक्वता अवधि के लिये जारी किये जाते हैं।

- दिनांकित सरकारी प्रतिभूतियाँ(G-Secs): दिनांकित G-Secs ऐसी प्रतिभूतियाँ हैं जिनमें एक निश्चित अथवा फ्लोटिंग कूपन दर (ब्याज दर) होती है जिसका भुगतान अर्ध-वार्षिक आधार पर अंकित मूल्य पर किया जाता है। सामान्यतः दिनांकित प्रतिभूतियों की अवधि 5 वर्ष से 40 वर्ष तक होती है।

- राज्य विकास ऋण (SDLs): राज्य सरकारें भी बाज़ार से ऋण जुटाती हैं जिन्हें SDL कहा जाता है। SDL केंद्र सरकार द्वारा जारी दिनांकित प्रतिभूतियों के लिये आयोजित नीलामियों के समान सामान्य नीलामी के माध्यम से जारी की गई दिनांकित प्रतिभूतियाँ हैं।

- बाॅण्ड यील्ड:

- किसी बाॅण्ड यील्ड उसके द्वारा अर्जित रिटर्न की प्रभावी दर है। लेकिन रिटर्न की दर निश्चित नहीं है- यह बाॅण्ड की कीमत के साथ बदलती रहती है।

- लेकिन इसे समझने के लिये पहले यह समझना होगा कि बाॅण्ड कैसे संरचित होते हैं।

- प्रत्येक बाॅण्ड का एक अंकित मूल्य और एक कूपन भुगतान होता है। बाॅण्ड की कीमत भी होती है, जो बाॅण्ड के अंकित मूल्य के बराबर हो भी सकती है और नहीं भी।

- अंकित मूल्य एवं कूपन भुगतान के अतिरिक्त बाॅण्ड में एक कूपन दर भी होती है।

- कूपन दर बाॅण्ड के अंकित मूल्य के प्रतिशत के रूप में व्यक्त की गई निश्चित वार्षिक ब्याज दर है।

- उदाहरण के लिये, 10-वर्षीय G-sec का अंकित मूल्य 100 रुपए है और इसका कूपन भुगतान 5 रुपए है तथा कूपन दर 5% है।

- इस बाॅण्ड के खरीदार सरकार को 100 रुपए (अंकित मूल्य) देंगे; बदले में, सरकार उन्हें अगले 10 वर्षों तक प्रतिवर्ष 5 रुपए (कूपन भुगतान) का भुगतान करेगी, तथा अंत में उनके 100 रुपए को वापस कर देगी।

- इस बाॅण्ड पर 5 प्रतिशत की प्रभावी ब्याज दर या उपज है। अभी 100 रुपए छोड़ने और एक दशक तक इसे अपने अधिकार से दूर रखने के लिये निवेशक को पुरस्कृत करना प्रतिफल है।

- यील्ड कर्व:

- यील्ड कर्व विभिन्न परिपक्वता अवधि के लिये ऋण पर ब्याज दरों का एक चित्रमय प्रतिनिधित्व है।

- यह दर्शाता है कि यदि कोई निवेशक एक निश्चित अवधि के लिये अपना पैसा उधार देता है तो वह कितना प्रतिफल अर्जित करने की उम्मीद कर रहा है।

- एक निश्चित आय विश्लेषक उपज वक्र का उपयोग एक प्रमुख आर्थिक संकेतक के रूप में कर सकता है, खासकर जब यह उल्टे आकार में बदल जाता है, जो आर्थिक मंदी का संकेत देता है, क्योंकि दीर्घकालिक रिटर्न अल्पकालिक रिटर्न से कम होता है।

RBI बॉण्ड यील्ड का प्रबंधन कैसे करता है?

- भारतीय रिज़र्व बैंक (RBI) बॉण्ड यील्ड को प्रबंधित करने और अर्थव्यवस्था के भीतर मौद्रिक स्थितियों को विनियमित करने के लिये ओपन मार्केट ऑपरेशंस (OMO) को एक महत्त्वपूर्ण उपकरण के रूप में नियोजित करता है। OMO के माध्यम से, RBI रणनीतिक रूप से खुले बाज़ार में सरकारी प्रतिभूतियों (G-secs) को बेचता या खरीदता है।

- जब RBI का लक्ष्य अतिरिक्त तरलता पर अंकुश लगाना और मुद्रास्फीति के दबाव को कम करना होता है, तो वह बाज़ार से तरलता को प्रभावी ढंग से अवशोषित करते हुए G-secs बेचता है। इसके विपरीत, आर्थिक गतिविधि को प्रोत्साहित करने तथा तरलता को बढ़ाने के लिये RBI सिस्टम में धनराशि डालते हुए सरकारी प्रतिभूतियों को वापस खरीदता है।

- जब RBI जी-सेक बेचता है, तो बॉण्ड यील्ड पर दबाव पड़ता है, जिससे उधार लेना महँगा हो जाता है और इस तरह अत्यधिक उधार लेने तथा व्यय पर अंकुश लगता है।

- इसके विपरीत, सरकारी प्रतिभूतियों की खरीद से बॉण्ड की कीमतें अधिक हो जाती हैं, जिससे बॉण्ड यील्ड कम हो जाती है, जिससे उधार लेने और निवेश को प्रोत्साहन मिल सकता है।

- OMO के साथ मिलकर, RBI रेपो दर, नकद आरक्षित अनुपात और वैधानिक तरलता अनुपात सहित मौद्रिक नीति उपकरणों का एक सूट नियोजित करता है।

- इन उपकरणों को रणनीतिक रूप से तैनात करके, RBI बॉण्ड यील्ड के प्रबंधन और विकास तथा स्थिरता के लिये अनुकूल स्थिर आर्थिक स्थितियों को बढ़ावा देने हेतु एक व्यापक दृष्टिकोण का आयोजन करता है।

उपज वक्र को प्रभावित करने वाले कारक क्या हैं?

- बाज़ार की मांग और बॉण्ड की कीमतें:

- कल्पना कीजिये कि केवल एक बॉण्ड उपलब्ध है और दो खरीदार इसे खरीदना चाहते हैं। वे एक-दूसरे के विरुद्ध बोली लगा सकते हैं, जिससे बॉण्ड की कीमत बढ़ जाएगी।

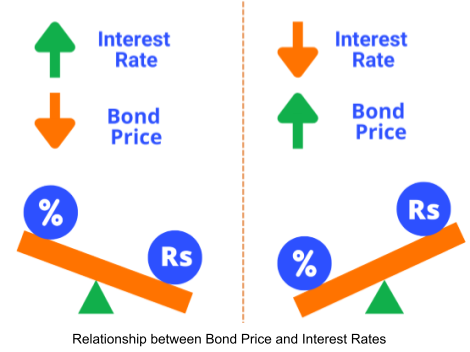

- भले ही बॉण्ड का अंकित मूल्य 100 रुपए ही रहता है, यदि इसे 110 रुपए में बेचा जाता है, तो यील्ड कम हो जाती है, क्योंकि कूपन भुगतान 5 रुपए पर स्थिर रहता है। इसलिये बॉण्ड के लिये भुगतान की गई कीमत के आधार पर यील्ड की प्रभावी गणना की जाती है।

- अर्थव्यवस्था की ब्याज दर के साथ संरेखण:

- यदि अर्थव्यवस्था में ब्याज दर बॉण्ड के प्रारंभिक कूपन भुगतान से भिन्न है, तो बाज़ार की ताकतें मौजूदा ब्याज दर के साथ संरेखित करने के लिये बॉण्ड यील्ड को समायोजित करती हैं।

- उदाहरण के लिये, यदि अर्थव्यवस्था की ब्याज दर 4% है और कोई बॉण्ड 5% उपज प्रदान करता है, तो कई निवेशक उच्च रिटर्न हेतु इसे खरीदने के लिये भीड़ बढ़ जाती है।

- यह मांग बॉण्ड की कीमत को तब तक बढ़ाती है जब तक कि इसकी यील्ड अर्थव्यवस्था की ब्याज दर से सुमेलित नहीं है।

- इसके विपरीत यदि अर्थव्यवस्था की ब्याज दर बॉण्ड यील्ड से अधिक है, तो बॉण्ड की कीमत तब तक कम हो जाती है जब तक कि उसकी यील्ड प्रचलित दर से सुमेलित नहीं है।

- समानता: यदि अर्थव्यवस्था की ब्याज दर बॉण्ड यील्ड से अधिक है, तो यह अर्थव्यवस्था की ब्याज दर के पक्ष में भारी भार होने जैसा है। इससे अर्थव्यवस्था की ब्याज दर पक्ष की ओर झुकाव होता है, जो दर्शाता है कि बॉण्ड यील्ड ब्याज दर के सापेक्ष कम है।

- इसके विपरीत, यदि बॉण्ड यील्ड अर्थव्यवस्था की ब्याज दर से अधिक है, तो यह बॉण्ड यील्ड के पक्ष में अत्यधिक भार रखने जैसा है। यह बॉण्ड के प्रतिफल पक्ष की ओर झुकाव रखता है, जो दर्शाता है कि बॉण्ड की प्रतिफल ब्याज दर के सापेक्ष अधिक है।

बॉण्ड यील्ड के सख्त होने का क्या असर होगा?

- बैंकों और म्यूचुअल फंडों को नुकसान:

- सरकारी प्रतिभूतियों (g-sec) रखने वाले बैंकों और म्यूचुअल फंड दोनों को बॉण्ड की कीमतों तथा यील्ड के बीच विपरीत संबंध के कारण नुकसान होगा। जैसे-जैसे बॉण्ड की यील्ड बढ़ती है, बॉण्ड की कीमतें गिरती हैं, जिससे इन संस्थानों को मार्क-टू-मार्केट घाटा होता है।

- ऋण लागत में वृद्धि:

- सरकारी प्रतिभूतियों पर उच्च प्रतिफल का अर्थ है कि सरकार को नवीन ऋण पर उच्च ब्याज दरों की पेशकश करनी होगी। सरकारी ऋण लेने की लागत में इस वृद्धि का संपूर्ण अर्थव्यवस्था पर प्रभाव पड़ सकता है, जिससे कॉरपोरेट्स के लिये उच्च ब्याज दरें और बैंकों के लिये संभावित रूप से उच्च ऋण दरें हो सकती हैं, जिससे व्यवसायों तथा व्यक्तियों के लिये उधार लेने की लागत प्रभावित हो सकती है।

- कॉर्पोरेट बॉण्ड पर प्रभाव:

- बाज़ार में बढ़ती बॉण्ड यील्ड के बीच निवेशकों को आकर्षित करने के लिये कॉरपोरेट्स को अपने बॉण्ड पर ब्याज दरें बढ़ाने की आवश्यकता पड़ सकती है। इससे कंपनियों के लिये ऋण लेने की लागत बढ़ सकती है, जिससे संभावित रूप से उनकी लाभप्रदता और निवेश निर्णय प्रभावित हो सकते हैं।

- इक्विटी बाज़ार पर प्रभाव:

- जैसे-जैसे बॉण्ड की संख्या बढ़ती है, इक्विटी में निवेश की अवसर लागत बढ़ जाती है क्योंकि स्टॉक की तुलना में निश्चित आय वाली प्रतिभूतियाँ अपेक्षाकृत अधिक आकर्षक हो जाती हैं। निवेशक अपने आवंटन को इक्विटी से हटाकर बॉण्ड की ओर स्थानांतरित कर सकते हैं जिससे स्टॉक की मांग और संभावित रूप से इक्विटी की कीमतों में भी कमी आएगी।

UPSC सिविल सेवा परीक्षा, विगत वर्ष के प्रश्नप्रिलिम्स:प्रश्न. भारतीय अर्थव्यवस्था के संदर्भ में, निम्नलिखित में से कौन-सा/से गैर-वित्तीय ऋण में सम्मिलित है? (2020)

नीचे दिये गए कूट का प्रयोग कर सही उत्तर चुनिये: (a) केवल 1 उत्तर: (d) प्रश्न. निम्नलिखित कथनों पर विचार कीजिये: (2018)

उपर्युक्त कथनों में से कौन-सा/से सही है/हैं? (a) केवल 1 और 2 उत्तर: (c) प्रश्न. भारतीय अर्थव्यवस्था के संदर्भ में, 'खुला बाज़ार प्रचालन' किसे निर्दिष्ट करता है? (2013) (a) अनुसूचित बैंकों द्वारा RBI से ऋण लेना उत्तर: (c) |