भारतीय अर्थव्यवस्था

बढ़ते कर्ज़ से घरेलू बचत पर संकट

- 28 May 2024

- 14 min read

प्रिलिम्स के लिये:घरेलू उपभोग व्यय सर्वेक्षण, राष्ट्रीय सांख्यिकी कार्यालय, सकल घरेलू उत्पाद, उपभोक्ता मूल्य मुद्रास्फीति, नीति आयोग, मासिक प्रति व्यक्ति उपभोक्ता व्यय, सी. रंगराजन समिति। मेन्स के लिये:हाल के घरेलू उपभोग व्यय सर्वेक्षण की मुख्य बातें |

स्रोत: द हिंदू

हाल ही में सकल घरेलू उत्पाद अनुपात के मुकाबले अधिक ऋण लेने के कारण वर्ष 2022-23 के दौरान सकल घरेलू उत्पाद (Gross Domestic Product - GDP) अनुपात की तुलना में घरेलू निवल बचत में आई गिरावट के मुद्दे पर बहस शुरू हुई है।

- भारत सरकार के मुख्य आर्थिक सलाहकार (CEA) ने इसकी व्याख्या घरेलू बचत की संरचना में बदलाव मात्र के रूप में की, जहाँ परिवारों को केवल उच्च भौतिक बचत (निवेश) के वित्तपोषण के लिये अधिक ऋण लेना पड़ता है।

- हालाँकि, कुछ विशेषज्ञ असहमत हैं और उनका मानना है कि इस प्रवृत्ति के पीछे केवल लोगों की अत्यधिक खर्च करने की आदतें ही नहीं, बल्कि कई बड़े आर्थिक कारण भी हो सकते हैं।

भारत सरकार के मुख्य आर्थिक सलाहकार (CEA):

- ये सरकार को आर्थिक मामलों पर सलाह देते हैं और भारत का केंद्रीय बजट पेश होने से पूर्व संसद में पेश किये जाने वाले भारत के आर्थिक सर्वेक्षण की तैयारी के लिये ज़िम्मेदार होते हैं।

- CEA भारत सरकार के वित्त मंत्रालय के आर्थिक मामलों के विभाग के आर्थिक प्रभाग का प्रमुख होता है।

- उसके पास भारत सरकार के सचिव का पद होता है।

नोट:

- घरेलू शुद्ध वित्तीय बचत: यह घरेलू आय के उस भाग को संदर्भित करता है जो ऋण एवं वित्तीय देनदारियों के बाद बचता है तथा वित्तीय परिसंपत्तियों, जैसे बैंक जमा, स्टॉक, बॉण्ड तथा अन्य वित्तीय उपकरणों में निवेश किया जाता है।

- यह एक अवधि में परिवारों द्वारा रखी गई वित्तीय संपत्तियों में शुद्ध परिवर्तन का प्रतिनिधित्व करता है।

- उच्च शुद्ध वित्तीय बचत उच्च आर्थिक स्थिरता का संकेत देती है।

- घरेलू बचत और GDP अनुपात: घरेलू बचत और GDP का अनुपात इसकी शुद्ध वित्तीय बचत एवं GDP अनुपात, भौतिक बचत तथा GDP अनुपात व सोने और आभूषणों का योग है।

- गणितीय अभिव्यक्ति रूप में: घरेलू बचत = शुद्ध वित्तीय बचत + भौतिक बचत + (स्वर्ण और आभूषण)।

बचत पैटर्न में वर्तमान परिवर्तन क्या हैं?

- बढ़ा हुआ उधार और संपत्ति में स्थिरता:

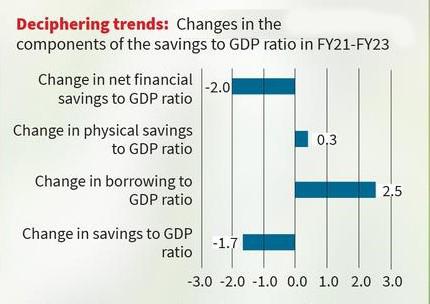

- अधिक उधारी (2.5% तक) होने से शुद्ध वित्तीय बचत (-2.0% तक) कम हो गई है, लेकिन भौतिक बचत तथा निवेश में अधिक वृद्धि (केवल 0.3% तक) नहीं हुई है।

- यह सरकार के उस दृष्टिकोण का खंडन करता है कि अधिक उधार लेने (शुद्ध वित्तीय बचत में कमी) के कारण भौतिक बचत में वृद्धि हुई है।

- घरेलू बचत और सकल घरेलू उत्पाद के अनुपात में 1.7% अंक की गिरावट आई, जबकि सोने की बचत व सकल घरेलू उत्पाद का अनुपात काफी हद तक अपरिवर्तित रहा।

- अधिक उधारी (2.5% तक) होने से शुद्ध वित्तीय बचत (-2.0% तक) कम हो गई है, लेकिन भौतिक बचत तथा निवेश में अधिक वृद्धि (केवल 0.3% तक) नहीं हुई है।

- घरेलू वित्तीय संपत्ति और सकल घरेलू उत्पाद के अनुपात में गिरावट:

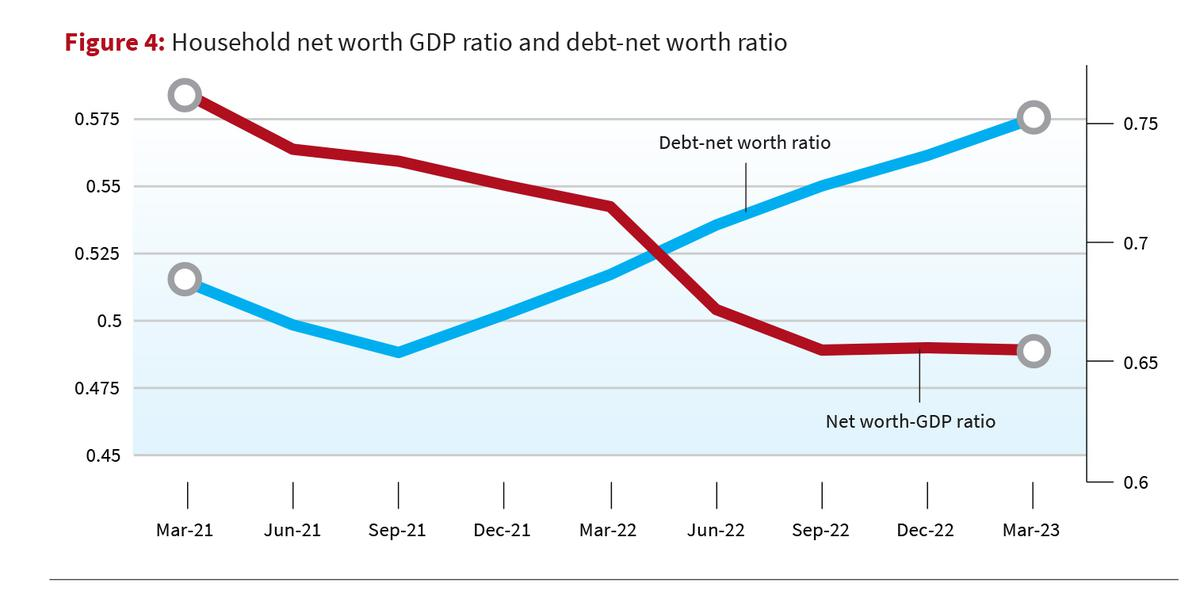

- समग्र अर्थव्यवस्था की तुलना में परिवार निर्धन होते जा रहे हैं, साथ ही अधिक धन भी उधार ले रहे हैं। ऐसा इसलिये है क्योंकि घरेलू वित्तीय संपत्ति और सकल घरेलू उत्पाद का अनुपात तेज़ी से कम हुआ है, जबकि ऋण-से-निवल-मूल्य अनुपात बढ़ गया है।

- ब्याज भुगतान बोझ, किसी निर्धारित ब्याज दर पर, ब्याज दर और ऋण-आय (DTI) के अनुपात का उत्पाद है।

- ब्याज भुगतान बोझ में वृद्धि: ब्याज भुगतान का बोझ किसी निर्धारित ब्याज दर पर, ब्याज दर और ऋण-आय (DTI) के अनुपात का उत्पाद है।

- ऋण-से-आय (Debt-To-Income- DTI) अनुपात एक वित्तीय अनुपात है जो उधारकर्त्ता के कुल मासिक ऋण की तुलना उनकी कुल मासिक आय से करता है।

- उच्च ऋण-से-आय अनुपात इंगित करता है कि किसी व्यक्ति को अपने ऋणों पर चूक का जोखिम हो सकता है, जबकि निम्न अनुपात दर्शाता है कि उनके पास अपने ऋण दायित्वों को कवर करने के लिये अधिक प्रयोज्य आय (Disposable Income) है।

- हाल की अवधि इन दोनों चर (DTI और ब्याज भुगतान) में तीव्र वृद्धि से संबंधित है।

- परिवारों का ऋण-आय अनुपात दो कारकों के कारण परिवर्तित हो सकता है।

- उच्च शुद्ध उधार-आय अनुपात, जहाँ कुल उधार और ब्याज भुगतान के बीच का अंतर है।

- यदि परिवार उच्च निवेश या उपभोग के वित्तपोषण को बढ़ाने का निर्णय लेता है।

- ब्याज दरों में वृद्धि या नाममात्र आय (Nominal Income) वृद्धि दर में कमी।

- यदि ब्याज भुगतान में वृद्धि आय वृद्धि से अधिक है, तो ऋण-आय अनुपात बढ़ता रहेगा। ऐसे तंत्रों को "फिशर डायनेमिक्स" (ब्याज दर और नाममात्र आय वृद्धि दर में परिवर्तन के संदर्भ में बढ़ते ऋण-आय अनुपात की घटना) के रूप में वर्णित किया जा सकता है।

- उच्च शुद्ध उधार-आय अनुपात, जहाँ कुल उधार और ब्याज भुगतान के बीच का अंतर है।

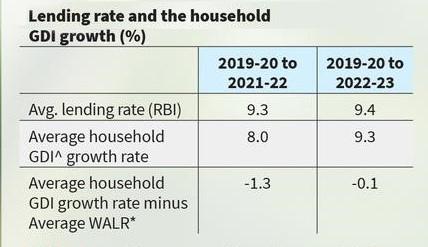

- घरेलू आय वृद्धि उधार दर से पीछे:

- 2019-20 से 2022-23 की अवधि के लिये घरेलू प्रयोज्य आय की वृद्धि दर का औसत मूल्य (2019-20 से 2021-22 में 8% और 2019-20 से 2022-23 में 9.3%) भारित औसत उधार दर (Weighted Average Lending Rate- WALR) (2019-22 में 9.3% और वर्ष 2019-23 में 9.4%) से कम रहा है।

- इस अवधि के लिये उधार दर का औसत मूल्य भारतीय रिज़र्व बैंक के तिमाही आँकड़ों द्वारा तय किया गया है।

- 2019-20 से 2022-23 की अवधि के लिये घरेलू प्रयोज्य आय की वृद्धि दर का औसत मूल्य (2019-20 से 2021-22 में 8% और 2019-20 से 2022-23 में 9.3%) भारित औसत उधार दर (Weighted Average Lending Rate- WALR) (2019-22 में 9.3% और वर्ष 2019-23 में 9.4%) से कम रहा है।

- 2003-08 और 2019-22 के बीच बचत और निवेश में गिरावट:

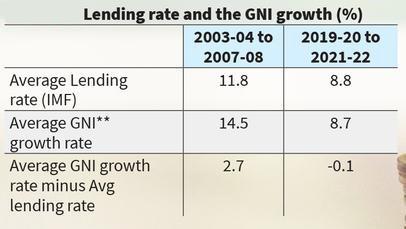

- वर्ष 2003-04 से 2007-08 तक औसत सकल राष्ट्रीय आय (Gross National Income- GNI) वृद्धि दर (14.5%) औसत उधार दर (11.5%) से अधिक थी।

- इसका तात्पर्य यह था कि आय उधार लेने की लागत की तुलना में तेज़ी से बढ़ रही थी।

- वर्ष 2003-04 से 2007-08 तक औसत सकल राष्ट्रीय आय (Gross National Income- GNI) वृद्धि दर (14.5%) औसत उधार दर (11.5%) से अधिक थी।

- फिशर डायनेमिक्स 2019-20 से सक्रिय है:

- यह ब्याज दर और नाममात्र आय में परिवर्तन के कारण ऋण-आय अनुपात बढ़ने की घटना है।

- वर्ष 2019-20 में आर्थिक मंदी के बाद से, भारतीय अर्थव्यवस्था ने फिशर डायनेमिक्स के संकेत दिखाए हैं।

- कोविड-19 के बाद, परिवारों की आय की तुलना में ऋण की मात्रा में तीव्र वृद्धि हुई है, जिसका मुख्य कारण नाममात्र (Nominal) की आय वृद्धि दर है।

- मछुआरों की गतिशीलता के उदय के साथ, भारतीय अर्थव्यवस्था के समक्ष 2 महत्त्वपूर्ण चुनौतियाँ हैं:

- बढ़ता आय-ऋण अंतर: इससे परिवारों को अधिक ब्याज भुगतान करना पड़ सकता है।

- न्यूनतम खपत: अधिक ऋण परिवारों को खर्च में कटौती करने के लिये प्रेरित करता है। वर्ष 2023-24 में खपत और GDP अनुपात में गिरावट आई, जो इस प्रवृत्ति को दर्शाता है।

बढ़ते घरेलू ऋण बोझ के व्यापक आर्थिक निहितार्थ क्या हैं?

- ऋण अदायगी: यदि आय वृद्धि की तुलना में ब्याज दरें तेज़ी से बढ़ती हैं तो यह चुनौतीपूर्ण हो सकता है। इससे वित्तीय क्षेत्र पर दबाव पड़ सकता है क्योंकि उन्हें ऋण अदायगी के लिये संघर्ष कर रहे परिवारों से न्यूनतम ब्याज आय प्राप्त होती है। इसके परिणामस्वरूप व्यवसायों के लिये ऋण उपलब्धता कम हो सकती है।

- उपभोग मांग: इसे उच्च घरेलू ऋण द्वारा भी नियंत्रित किया जा सकता है। यदि परिवार आर्थिक रूप से असुरक्षित महसूस करते हैं, तो वे अधिक बचत कर सकते हैं और खर्च में कमी कर सकते हैं, जिससे समग्र अर्थव्यवस्था धीमी हो जाएगी।

- मुद्रास्फीति से बचाव हेतु उच्च ब्याज दर: यदि मुद्रास्फीति से निपटने के लिये ब्याज दरें बढ़ाई जाती हैं, तो इससे घरेलू ऋण का बोझ बढ़ सकता है और वे ऋण जाल से ग्रस्त हो सकते हैं। ऐसा इसलिये होगा क्योंकि उच्च ब्याज दरें होने से परिवारों द्वारा अपने ऋणों के लिये भुगतान की जाने वाली धनराशि में वृद्धि होगी।

- अर्थव्यवस्था का वित्तीयकरण: घरेलू बैलेंस शीट में वित्तीय परिसंपत्तियों की ओर बदलाव से पता चलता है कि अर्थव्यवस्था अधिक वित्तीय होती जा रही है। इसका तात्पर्य है कि आर्थिक गतिविधि का एक बड़ा हिस्सा वस्तुओं और सेवाओं के उत्पादन के बजाय वित्तीय बाज़ारों पर केंद्रित है। यह अर्थव्यवस्था को अधिक नाज़ुक और वित्तीय संकटों के लिये प्रवण बना सकता है।

- वित्तीयकरण उन अर्थव्यवस्थाओं में एक प्रवृत्ति को संदर्भित करता है जहाँ वित्तीय बाज़ार उत्पादन पर प्राथमिकता लेते हैं, जहाँ व्यक्ति धन संचय करने के लिये स्टॉक और बॉण्ड जैसी वित्तीय संपत्तियों की ओर रुख करते हैं।

आगे की राह

- आय वृद्धि और ऋण नियंत्रण पर ध्यान देना: ब्याज दरों और आय वृद्धि के बीच अंतर को कम करने की आवश्यकता है और आय की तुलना में घरेलू ऋण की वृद्धि को धीमा करने की आवश्यकता है।

- आय वृद्धि को बढ़ावा देना: रोज़गार सृजन, वेतन वृद्धि और समग्र आर्थिक विकास को बढ़ावा देने वाली नीतियाँ एवं पहल महत्त्वपूर्ण हैं।

- ऋण स्तर का प्रबंधन: उचित ऋण प्रथाओं को प्रोत्साहित करने और संभावित रूप से अत्यधिक उच्च ऋण दरों को विनियमित करने से, परिवारों को ऋण को प्रभावी ढंग से प्रबंधित करने में सहायता मिल सकती है।

- वेतन वृद्धि: यदि वेतन में वृद्धि, ब्याज दरों में होने वाली वृद्धि से अधिक है, तो परिवारों के पास ऋण का प्रबंधन करने और संभावित रूप से अधिक खर्च करने के लिये अधिक प्रयोज्य आय होगी।

- ऋण प्रबंधन रणनीतियाँ: वित्तीय शिक्षा पहल और उचित ऋण देने की प्रथाएँ परिवारों को ऋण को अधिक प्रभावी ढंग से प्रबंधित करने में सहायता कर सकती हैं, जिससे खर्च के लिये कुछ आय शेष रह जाती है।

|

दृष्टि मेन्स प्रश्न: भारत की घरेलू वित्तीय संपत्ति में गिरावट और उधार लेने की बढ़ती लागत पर चर्चा कीजिये। इस प्रवृत्ति से उत्पन्न होने वाली संभावित व्यापक आर्थिक चुनौतियों का विश्लेषण कीजिये और उनसे निपटने हेतु नीतिगत उपाय प्रस्तावित कीजिये। |

UPSC सिविल सेवा परीक्षा, विगत वर्ष के प्रश्नप्रिलिम्स:प्रश्न. एन.एस.एस.ओ. के 70वें चक्र द्वारा संचालित "कृषक-कुटुम्बों की स्थिति आकलन सर्वेक्षण" के अनुसार निम्नलिखित कथनों पर विचार कीजिये: (2018)

उपर्युक्त कथनों में से कौन-सा/से सही है/हैं? (a) केवल 2 और 3 उत्तर: c प्रश्न. किसी दिये गए वर्ष में भारत में कुछ राज्यों में आधिकारिक गरीबी रेखाएँ अन्य राज्यों की तुलना में उच्चतर हैं, क्योंकि (2019) (a) गरीबी की दर अलग-अलग राज्य में अलग-अलग होती है, उत्तर: (b) |