भारतीय अर्थव्यवस्था

नियोबैंक

- 15 Jun 2022

- 11 min read

प्रिलिम्स के लिये:नियोबैंक, पारंपरिक बैंक, आरबीआई, डिजिटल बैंक मेन्स के लिये:भारत, बैंकिंग क्षेत्र और एनबीएफसी के समावेशी विकास एवं वित्तीय साक्षरता के क्षेत्र में नई ऑनलाइन बैंकिंग प्रणाली (नियोबैंक) की भूमिका। |

चर्चा में क्यों?

भारतीय रिज़र्व बैंक (RBI) नियोबैंक बिज़नेस मॉडल पर कड़ी नज़र रख रहा है, जहाँ फिनटेक एक पारंपरिक बैंक के नेटवर्क से संबंधित हो जाते हैं और ग्राहक उन्मुख बैंकिंग सेवा प्रदाता बन जाते हैं।

- चिंता की बात यह है कि डिजिटल मॉडल व्यवसाय बहुत तेज़ी से बढ़ सकता है और ग्राहकों के मामले में अंतर्निहित बैंक से बड़ा हो सकता है। यद्यपि नियोबैंक ग्राहक अंतर्निहित बैंक के खाताधारक बने रहते हैं, तो इन उपयोगकर्त्ताओं के लिये उपलब्ध एकमात्र चैनल फिनटेक के स्वामित्व वाला डिजिटल प्लेटफॉर्म है।

नियोबैंक:

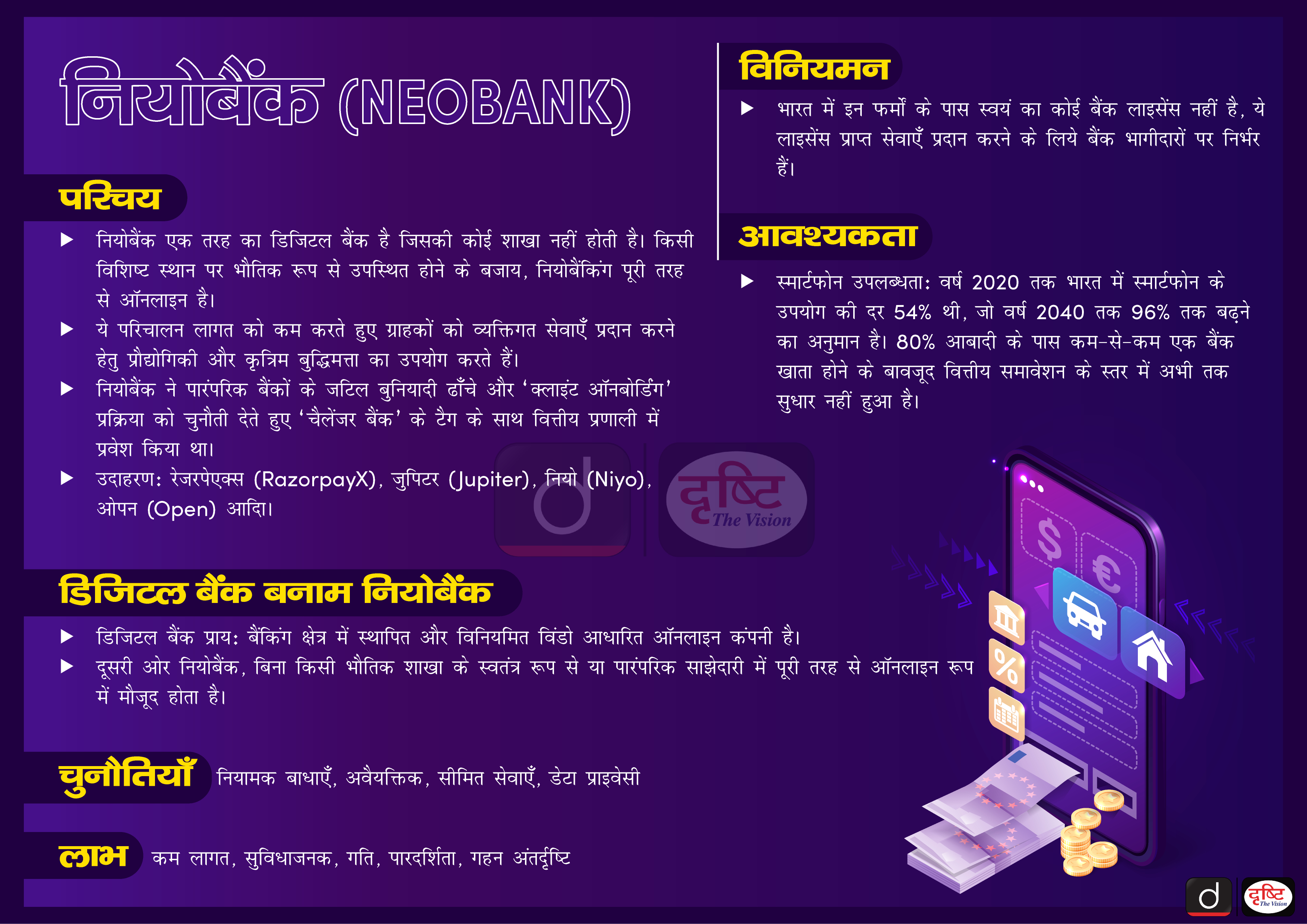

- नियोबैंक एक तरह का डिजिटल बैंक है जिसकी कोई शाखा नहीं है। किसी विशिष्ट स्थान पर भौतिक रूप से उपस्थित होने के बजाय, नियोबैंकिंग पूरी तरह से ऑनलाइन है।

- नियोबैंक वित्तीय संस्थान हैं जो ग्राहकों को पारंपरिक बैंकों का एक सस्ता विकल्प देते हैं।

- वे परिचालन लागत को कम करते हुए ग्राहकों को व्यक्तिगत सेवाएँ प्रदान करने के लिये प्रौद्योगिकी और कृत्रिम बुद्धिमत्ता का लाभ उठाते हैं।

- नियोबैंक ने 'चैलेंजर बैंक' के टैग के साथ वित्तीय प्रणाली में प्रवेश किया क्योंकि उन्होंने पारंपरिक बैंकों के जटिल बुनियादी ढाँचे और ‘क्लाइंट ऑनबोर्डिंग’ प्रक्रिया को चुनौती दी थी।

- भारत में इन फर्मों के पास स्वयं का कोई बैंक लाइसेंस नहीं है, ये लाइसेंस प्राप्त सेवाएँ प्रदान करने के लिये बैंक भागीदारों पर निर्भर हैं।

- ऐसा इसलिये है क्योंकि RBI ने अभी तक बैंकों को 100% डिजिटल करने की अनुमति नहीं दी है।

- RBI बैंकों की भौतिक उपस्थिति को प्राथमिकता देने के प्रति दृढ़ है और उसने डिजिटल बैंकिंग सेवा प्रदाताओं के लिये कुछ भौतिक उपस्थिति की आवश्यकता के बारे में भी बात की है।

- रेजरपेएक्स, जुपिटर, नियो, ओपन आदि भारत के शीर्ष नियोबैंक के उदाहरण हैं।

नियोबैंक के विभिन्न ऑपरेटिंग मॉडल:

- गैर-लाइसेंस प्राप्त फिनटेक (वित्तीय प्रौद्योगिकी) फर्में, पारंपरिक बैंकों के साथ मिलकर एक मोबाइल/वेब प्लेटफॉर्म और अपने सहयोगी बैंकों के उत्पादों के चारों ओर एक आवरण बनाए रखती हैं।

- पारंपरिक बैंक जो डिजिटल पहल कर रहे हैं।

- लाइसेंस प्राप्त नियोबैंक (आमतौर पर उन देशों में डिजिटल बैंकिंग लाइसेंस के साथ जो इसे अनुमति देते हैं)।

पारंपरिक बैंकों और नियोबैंक के बीच अंतर:

- फंडिंग और ग्राहकों का भरोसा: नियोबैंक की तुलना में पारंपरिक बैंकों के कई फायदे हैं, जैसे कि फंडिंग और सबसे महत्त्वपूर्ण ग्राहकों का भरोसा।

- हालांँकि विरासत प्रणालियांँ उनका महत्त्व कम कर रही हैं और उन्हें तकनीक-प्रेमी पीढ़ी की बढ़ती ज़रूरतों के अनुकूल होना मुश्किल लगता है।

- नवाचार: नियोबैंक के पास पारंपरिक बैंकों को उखाड़ फेंकने के लिये धन या ग्राहक आधार नहीं है, जबकि उनके पास नवाचार है।

- वे पारंपरिक बैंकों की तुलना में अपने ग्राहकों को अधिक तेज़ी से सेवा देने के लिये सुविधाओं को लॉन्च कर सकते हैं और साझेदारी विकसित कर सकते हैं।

- पारंपरिक बैंकों द्वारा कम सेवा: नियोबैंक खुदरा ग्राहकों, छोटे और मध्यम व्यवसायों कि आवश्यकता को पूरा करता है, आमतौर पर कार्य पारंपरिक बैंकों द्वारा कम किये जाते हैं।

- वे अभिनव उत्पादों को पेश कर और बेहतर ग्राहक सेवा प्रदान करके खुद को अलग करने के लिये मोबाइल-फर्स्ट मॉडल का लाभ उठाते हैं।

- उद्यम पूंजी और निजी इक्विटी निवेशक: वे ऐसे बैंकों के लिये बाज़ार के अवसरों पर गहरी नजर रख रहे हैं और उनमें अधिक दिलचस्पी ले रहे हैं।

- स्मार्टफोन का प्रभाव: वर्ष 2020 तक भारत में स्मार्टफोन प्रवेश दर 54% थी, जो वर्ष 2040 तक 96% तक बढ़ने का अनुमान है।

- भले ही 80% आबादी की कम-से-कम एक बैंक खाते तक पहुँंच है, लेकिन वित्तीय समावेशन के स्तर में अभी तक सुधार नहीं हुआ है।

नियोबैंक के समक्ष चुनौतियाँ:

- बाज़ार के एक खंड की ज़रूरतों को पूरा करना: उनकी सफलता की कुंजी बाज़ार के एक खंड की ज़रूरतों को पूरा करने और सही तकनीक, व्यापार रणनीति और कार्य संस्कृति को अपनाने में निहित है।

- नियामक बाधाएंँ: चूँंकि RBI ने अभी तक नियोबैंक को मान्यता नहीं दी है, इसलिये आधिकारिक तौर पर ग्राहकों के पास कोई कानूनी सहायता या किसी समस्या के मामले में परिभाषित प्रक्रिया नहीं हो सकती है।

- अवैयक्तिक: चूंँकि नियोबैंक्स की भौतिक शाखा नहीं होती है, इसलिये ग्राहकों की व्यक्तिगत सहायता तक पहुंँच नहीं होती है।

- सीमित सेवाएंँ: नियोबैंक्स आमतौर पर पारंपरिक बैंकों की तुलना में कम सेवाएंँ प्रदान करते हैं।

नियोबैंक के लाभ:

- कम लागत: कम नियम और क्रेडिट जोखिम की अनुपस्थिति नियोबैंक को अपनी लागत कम रखने की अनुमति देते हैं। बिना मासिक रखरखाव शुल्क के उत्पाद आमतौर पर सस्ते होते हैं।

- सुविधा: ये बैंक ग्राहकों को एक एप के माध्यम से अधिकांश (यदि सभी नहीं) बैंकिंग सेवाएंँ प्रदान करते हैं।

- गति: नियोबैंक ग्राहकों को त्वरित खाता खोलने और अनुरोधों को तेज़ी से संसाधित करने की अनुमति देता है। वे ऋण की पेशकश करते हैं, ऋण के मूल्यांकन के लिये नवीन रणनीतियों में अधिक समय लेने वाली आवेदन प्रक्रियाओं को सीमित करते हैं।

- पारदर्शिता: नियोबैंक पारदर्शी हैं तथा ग्राहकों पर लगाए गए किसी शुल्क और दंड की रीयल-टाइम सूचनाएंँ और स्पष्टीकरण प्रदान करने का प्रयास करते हैं।

- गहरी अंतर्दृष्टि: अधिकांश नियोबैंक अत्यधिक उन्नत इंटरफेस के साथ डैशबोर्ड समाधान प्रदान करते हैं और भुगतान, भुगतान योग्य और प्राप्य, बैंक स्टेटमेंट जैसी सेवाओं को अधिक सुलभ तरीके से प्रदान करते हैं।

डिजिटल बैंक और नियोबैंक में अंतर:

- डिजिटल बैंक और नियोबैंक एक समान बिल्कुल नहीं हैं, भले ही वे प्रथम दृष्टया डिजिटल ऑपरेटिंग मॉडल पर जोर देने पर आधारित प्रतीत होते हैं।

- जबकि कभी-कभी इन शब्दों का परस्पर उपयोग किया जाता है, डिजिटल बैंक अक्सर बैंकिंग क्षेत्र में स्थापित और विनियमित विंडो आधारित ऑनलाइन कंपनी है, दूसरी ओर एक नियोबैंक, बिना किसी भौतिक शाखा के स्वतंत्र रूप से या पारंपरिक साझेदारी में पूरी तरह से ऑनलाइन रूप में मौजूद होता है।

आगे की राह

- नियोबैंकिंग वित्तीय समावेशन की चुनौतियों को हल करने और अन्य वित्तीय सेवाओं के साथ बैंकिंग सेवाओं को जोड़ने के लिये किये गए उपायों के विस्तार हेतु कार्य कर सकती है, उदाहरण के लिये अप्रवासियों के लिये बैंक खाते खोलने जैसी सेवाएंँ, पहचान के पारंपरिक दस्तावेज़ीकरण पर आधारित नई ऑनबोर्डिंग प्रक्रियाओं के माध्यम से सुविधा प्रदान करना। शुरुआत में छोटे लक्ष्यों के साथ समय पर और अधिक कार्यक्षमताओं एवं सेवाओं को जोड़कर नियोबैंक का विस्तार हो सकता है।

- हालाँकि डिजिटल और नियोबैंक गति पकड़ रहे हैं, लेकिन अधिकांश ने अभी तक निरंतर लाभप्रदता की स्थिति नहीं प्रदर्शित की है। इसके बावजूद उनके द्वारा बैंकिंग और वित्तीय सेवाओं में व्यवधान उत्पन्न करने की काफी संभावनाएंँ हैं पारंपरिक बैंकों को और अधिक लाभदायक संस्था में परिवर्तित होने तथा आधुनिक समय की तकनीक में निवेश कर ग्राहकों को सहज और तीव्र ग्राहक सेवा प्रदान करने हेतु पुन: तकनीकी प्रक्रियाओं को अपनाना होगा।