प्रत्यक्ष कर में बढ़ोतरी | 23 Jun 2021

प्रिलिम्स के लियेप्रत्यक्ष कर, निगम कर, सिक्योरिटी लेनदेन कर, लाभांश वितरण कर, स्रोत पर कर कटौती, स्रोत पर कर संग्रह मेन्स के लियेप्रत्यक्ष कर में सुधार करने हेतु सरकार द्वारा किये गए प्रयास |

चर्चा में क्यों?

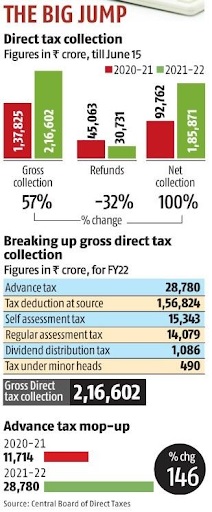

वित्तीय वर्ष 2021-22 के पहले ढाई महीनों (अप्रैल-जून) में भारत का प्रत्यक्ष कर संग्रह लगभग 1.86 लाख करोड़ रुपए रहा है, जो पिछले वर्ष की इसी अवधि की तुलना में लगभग दोगुना है। ज्ञात हो कि बीते वर्ष देशव्यापी लॉकडाउन के कारण प्रत्यक्ष कर संग्रह में कमी आई थी।

- पिछले वर्ष इसी अवधि में कुल संग्रह लगभग 92,762 करोड़ रुपए था।

प्रमुख बिंदु

प्रत्यक्ष कर संग्रह में बढ़ोतरी

- इसमें 74,356 करोड़ रुपए का निगम कर संग्रह तथा व्यक्तिगत आयकर प्रवाह शामिल है, जिसमें 1.11 लाख करोड़ रुपए का सिक्योरिटी लेनदेन कर शामिल है।

- प्रत्यक्ष कर संग्रह में उछाल स्वस्थ निर्यात और विभिन्न औद्योगिक एवं निर्माण गतिविधियों की निरंतरता को दर्शाता है।

- यह उम्मीद की जा रही है कि वित्तीय वर्ष 2021-22 की पहली तिमाही में जीडीपी (सकल घरेलू उत्पाद) दोहरे अंकों में विस्तार दर्ज करेगी।

प्रत्यक्ष कर

- प्रत्यक्ष कर एक ऐसा कर है जो एक व्यक्ति या संगठन द्वारा प्रत्यक्ष तौर पर उस संस्था को दिया जाता है जिसने इसे अधिरोपित किया है।

- उदाहरण के लिये एक व्यक्तिगत करदाता, आयकर, वास्तविक संपत्ति कर, व्यक्तिगत संपत्ति कर सहित विभिन्न उद्देश्यों के लिये सरकार को प्रत्यक्ष कर का भुगतान करता है।

निगम कर

- निगम कर उस शुद्ध आय या लाभ पर लगाया जाने वाला प्रत्यक्ष कर है जो उद्यमी अपने व्यवसायों से कमाते हैं।

- कंपनी अधिनियम 1956 के तहत भारत में सार्वजनिक और निजी तौर पर पंजीकृत दोनों प्रकार की कंपनियाँ, निगम कर का भुगतान करने के लिये उत्तरदायी हैं।

- यह कर आयकर अधिनियम, 1961 के प्रावधानों के अनुसार एक विशिष्ट दर पर लगाया जाता है।

- सितंबर 2019 में भारत ने मौजूदा कंपनियों के लिये निगम कर की दरों को 30% से घटाकर 22% और नई निर्माण कंपनियों के लिये 25% से 15% कर दिया था।

- सरचार्ज और सेस को मिलाकर मौजूदा कंपनियों के लिये प्रभावी टैक्स दर अब 35% से कम होकर 25.17% हो गई है।

सिक्योरिटी लेनदेन कर (STT)

- यह भारत में मान्यता प्राप्त स्टॉक एक्सचेंजों में सूचीबद्ध प्रतिभूतियों की खरीद और बिक्री पर लगाया जाने वाला प्रत्यक्ष कर है।

- खरीदार और विक्रेता दोनों को सिक्योरिटी लेनदेन (STT) कर के रूप में शेयर मूल्य के 0.1% भुगतान करना होता है।

अग्रिम कर संग्रह

- अग्रिम कर का भुगतान उन लोगों द्वारा किया जाता है जिन पर एक वित्तीय वर्ष में 10,000 रुपए या उससे अधिक की कर देनदारी होती है। इसका भुगतान वेतनभोगी कर्मचारियों और व्यवसायों दोनों द्वारा किया जाता है, इस प्रकार इसमें कॉर्पोरेट कर और व्यक्तिगत आयकर से संग्रह राशि दोनों ही शामिल हैं।

- अग्रिम कर का भुगतान तब किया जाता है जब धन वित्तीय वर्ष के अंत के बजाय चार किश्तों में अर्जित किया जाता है।

- इसे बाज़ार में आर्थिक रुख का संकेतक माना जाता है।

- पहली किस्त या वार्षिक कर का 15% 15 जून तक, दूसरी किस्त 15 सितंबर (30%), तीसरी किस्त 15 दिसंबर (30%) तक और शेष 15 मार्च तक चुकानी होती है।

लाभांश वितरण कर

- लाभांश एक कंपनी के शेयरधारकों को मुनाफे के वितरण को संदर्भित करता है।

- इस प्रकार लाभांश वितरण कर भी एक प्रकार का कर है जो कंपनियों द्वारा अपने शेयरधारकों को दिये गए लाभांश पर देय होता है।

- वित्तीय वर्ष 2020-2021 के केंद्रीय बजट में लाभांश भुगतानकर्त्ता द्वारा भुगतान किये गए कर से ‘लाभांश वितरण कर’ को वापस ले लिया गया था। इसके बजाय अप्रैल 2021 से लाभांश प्राप्तकर्त्ताओं यानी वितरण कंपनी के शेयरधारकों पर कर लगाया जाएगा।

- प्रस्तावित दर भारत में निवासी शेयरधारकों को भुगतान किये गए लाभांश के लिये 10% और विदेशी निवेशकों को भुगतान किये जाने पर 20% है।

TDS/TCS

- स्रोत पर कर कटौती (TDS): एक व्यक्ति (कटौतीकर्त्ता) जो किसी अन्य व्यक्ति को निर्दिष्ट प्रकृति का भुगतान करने के लिये उत्तरदायी है, स्रोत पर कर की कटौती करता है और इसे केंद्र सरकार के खाते में भेजता है।

- स्रोत पर कर संग्रह: यह एक अतिरिक्त राशि है जो बिक्री के समय खरीदार से निर्दिष्ट माल के विक्रेता द्वारा बिक्री राशि के अतिरिक्त कर के रूप में एकत्र की जाती है और सरकारी खाते में भेजी जाती है।

प्रत्यक्ष करों में बढ़ोतरी के लिये सरकार के प्रयास

- व्यक्तिगत आयकर के लिये: वित्त अधिनियम, 2020 ने व्यक्तियों और सहकारी समितियों को रियायती दरों पर आयकर का भुगतान करने का विकल्प प्रदान किया है यदि वे निर्दिष्ट छूट और प्रोत्साहन का लाभ नहीं उठाते हैं।

- विवाद से विश्वास: इसके तहत वर्तमान में लंबित कर विवादों के निपटारे के लिये घोषणाएँ दायर की जा रही हैं।

- इससे सरकार को समय पर राजस्व सृजित करने में मदद मिलेगी और साथ ही मुकदमेबाज़ी की बढ़ती लागत को कम करके करदाताओं को भी लाभ होगा।

- TDS/TCS के दायरे का विस्तार: कर आधार को व्यापक बनाने के लिये कई नए प्रकार के लेनदेन को स्रोत पर कर कटौती (TDS) और स्रोत पर कर संग्रह (TCS) के दायरे में लाया गया है।

- इसमें अधिक नकद निकासी, विदेशी प्रेषण, लक्जरी कारों की खरीद, ई-कॉमर्स प्रतिभागियों, सामानों की बिक्री, अचल संपत्ति का अधिग्रहण आदि शामिल हैं।

- 'पारदर्शी कराधान-ईमानदार का सम्मान' मंच: इसका उद्देश्य आयकर प्रणाली में पारदर्शिता लाना और करदाताओं को सशक्त बनाना है।