ITC का कार्यात्मकता और अनिवार्यता परीक्षण | 05 Oct 2024

प्रारंभिक परीक्षा:उच्चतम न्यायालय, इनपुट टैक्स क्रेडिट (ITC), वस्तु एवं सेवा कर (GST), करों का कैस्केडिंग प्रभाव, उत्पाद शुल्क, वैट। मुख्य परीक्षा:GST प्रणाली के तहत इनपुट टैक्स क्रेडिट (ITC) व्यवस्था की कार्यप्रणाली और इसके निहितार्थ। |

स्रोत: द हिंदू

चर्चा में क्यों?

हाल ही में उच्चतम न्यायालय ने वस्तु एवं सेवा कर (GST) व्यवस्था के अंतर्गत इनपुट टैक्स क्रेडिट (ITC) की पात्रता के लिये कार्यात्मकता और अनिवार्यता परीक्षण (Functionality and Essentially Test) निर्धारित किया है।

- यह फैसला मुख्य आयुक्त, केंद्रीय वस्तु एवं सेवा कर तथा अन्य बनाम सफारी रिट्रीट्स मामला, 2024 में सुनाया गया।

ITC पर उच्चतम न्यायालय के फैसले की मुख्य बातें क्या हैं?

- रियल एस्टेट क्षेत्र के लिये ITC: उच्चतम न्यायालय (SC) ने फैसला सुनाया कि रियल एस्टेट क्षेत्र कार्यात्मकता और अनिवार्यता परीक्षण के तहत किराए या पट्टे के प्रयोजनों के लिये उपयोग किये जाने वाले वाणिज्यिक भवनों के निर्माण लागत पर ITC का दावा कर सकता है।

- इससे पहले ऐसी अचल संपत्ति के निर्माण पर ITC की अनुमति नहीं थी।

- 'संयंत्र और मशीनरी' श्रेणी पर स्पष्टीकरण: न्यायालय ने स्पष्ट किया कि यदि किसी भवन का निर्माण पट्टे या किराये जैसी सेवाएँ प्रदान करने के लिये आवश्यक है, तो भवन 'संयंत्र और मशीनरी' की श्रेणी में आ सकता है।

- यह केंद्रीय वस्तु एवं सेवा कर (CGST) अधिनियम, 2017 की धारा 17(5)(d) पर आधारित है, जो सेवाओं की आपूर्ति के व्यवसाय में प्रयुक्त संयंत्र और मशीनरी पर ITC दावों की अनुमति देता है।

- न्यायालय ने CGST अधिनियम, 2017 की धारा 17(5)(c) और (d) के दायरे को कम कर दिया, जो संयंत्र या मशीनरी को छोड़कर अचल संपत्ति के लिये उपयोग की जाने वाली निर्माण सामग्री हेतु ITC दावों पर रोक लगाता है।

- मामले की विशिष्टता का निर्धारण: उच्चतम न्यायालय ने इस बात पर ज़ोर दिया कि मॉल या गोदाम जैसी इमारत धारा 17(5)(d) के तहत 'प्लांट' के रूप में योग्य है या नहीं, इसका निर्धारण मामले के आधार पर किया जाना चाहिये।

- व्यवसाय की प्रकृति और पंजीकृत व्यक्ति के व्यवसाय में भवन की भूमिका इस निर्धारण में प्रमुख कारक हैं।

कार्यात्मकता और अनिवार्यता परीक्षण क्या हैं?

- कार्यक्षमता परीक्षण: यह मूल्यांकन करेगा कि क्या भवन, कारखाने में संयंत्र और मशीनरी के कार्य के समान, सेवाओं की आपूर्ति में भूमिका निभाता है।

- अनिवार्यता परीक्षण: उच्चतम न्यायालय ने माना कि वस्तुओं या सेवाओं की खरीद व्यवसाय संचालन के लिये प्रत्यक्ष रूप से आवश्यक होनी चाहिये।

- इसका अर्थ यह है कि केवल उन वस्तुओं और सेवाओं पर ही कर लाभ या इनपुट टैक्स क्रेडिट (ITC) का दावा किया जा सकता है जो प्रत्यक्ष रूप से संपत्ति विनिर्माण या विकास के लिये आवश्यक हैं। उदाहरण के लिये सीमेंट, स्टील आदि।

वस्तु एवं सेवा कर क्या है?

- वस्तु एवं सेवा कर (GST): GST एक मूल्य वर्द्धित कर प्रणाली (एड वैलोरम टैक्स) है, जो भारत में वस्तुओं और सेवाओं की आपूर्ति पर लगाया जाता है।

- यह एक व्यापक अप्रत्यक्ष कर है, जिसे भारत में 1 जुलाई, 2017 को 101 वें संविधान संशोधन अधिनियम, 2016 के माध्यम से 'एक राष्ट्र, एक कर' के दृष्टिकोण के साथ लागू किया गया।

- टैक्स स्लैब: नियमित करदाताओं के लिये प्राथमिक GST स्लैब वर्तमान में 0% (शून्य-रेटेड), 5%, 12%, 18% और 28% हैं।

- GST परिषद: GST परिषद एक संवैधानिक निकाय है, जो भारत में GST कार्यान्वयन से संबंधित मामलों की सिफारिश करता है। संविधान के अनुच्छेद 279 A (1) के अनुसार, राष्ट्रपति ने GST परिषद की स्थापना की।

GST के अंतर्गत इनपुट टैक्स क्रेडिट क्या है?

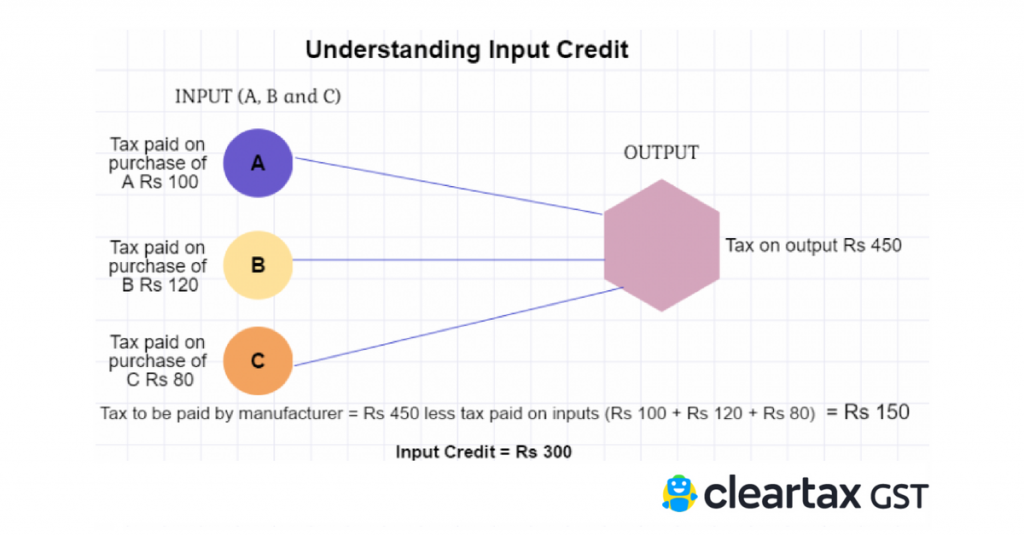

- ITC: यह GST प्रणाली के मूलभूत तत्त्वों में से एक है, जो व्यवसायों को उनके व्यवसाय में प्रयुक्त इनपुट पर चुकाए गए करों के लिये क्रेडिट का दावा करने की अनुमति देता है।

- इसका तात्पर्य यह है कि उत्पादन पर कर का भुगतान करते समय, कोई व्यक्ति इनपुट पर पूर्व से चुकाए गए कर को कम कर सकता है और शेष राशि का भुगतान कर सकता है।

- यह आपूर्ति शृंखला में निर्बाध एवं निर्बाध ऋण प्रवाह को सक्षम बनाता है।

- यह केवल इनपुट के मूल्य संवर्द्धन पर कर लगाकर करों के व्यापक प्रभाव को समाप्त करता है।

- ITC की कार्य प्रणाली: जब कोई व्यक्ति कोई उत्पाद/सेवा की खरीद करता है, तो वह खरीद पर कर का भुगतान करता है और बेचने पर कर एकत्र करता है।

- वह खरीद के समय चुकाए गए करों को आउटपुट टैक्स (बिक्री पर कर) की राशि के साथ समायोजित करता है और कर की शेष देयता (बिक्री पर कर में से खरीद पर कर घटाकर) सरकार को चुकानी होती है।

- ITC का उपयोग करके करों के कैस्केडिंग से बचना: करों का कैस्केडिंग तब होता है, जब किसी उत्पाद पर कर लगाया जाता है और उसके बाद उस उत्पाद के कर मूल्य पर कर लगाया जाता है जिससे कराधान की कई परतों का निर्माण होता है।

- GST से पूर्व की कर प्रणाली में, केंद्र सरकार द्वारा लगाए गए कर (जैसे केंद्रीय उत्पाद शुल्क) का उपयोग राज्य सरकारों द्वारा लगाए गए करों (जैसे वैट) की भरपाई के लिये नहीं किया जा सकता था। वैट न केवल उत्पाद के मूल्य पर लगाया जाता था, बल्कि कीमत में शामिल कर (उत्पाद शुल्क) पर भी लगाया जाता था।

- चूँकि GST में अधिकांश केंद्रीय और राज्य अप्रत्यक्ष करों को एक ही कर में समाहित कर दिया गया है, इसलिये एक चरण में चुकाए गए कर का उपयोग बाद के चरणों में देय कर की आपूर्ति के लिये किया जा सकता है। इससे यह सुनिश्चित होता है कि कर केवल प्रत्येक चरण में जोड़े गए मूल्य पर ही चुकाया जाता है, न कि पिछले करों सहित संपूर्ण लागत पर।

- ITC का प्रभाव: GST के अंतर्गत ITC की शुरूआत से आपूर्ति शृंखला में अधिक पारदर्शिता और दक्षता आई है।

- चूँकि प्रत्येक चरण पर भुगतान किये गए कर को क्रेडिट के रूप में दावा किया जा सकता है, इसलिये व्यवसायों को उचित दस्तावेज़ीकरण और अनुपालन सुनिश्चित करने के लिये प्रोत्साहित किया जाता है।

- ITC तंत्र व्यवसायों पर समग्र कर बोझ को कम करता है, जिससे बाज़ार में वस्तुओं एवं सेवाओं की कीमतें अधिक प्रतिस्पर्द्धी हो जाती हैं।

इनपुट टैक्स क्रेडिट का रिवर्सल क्या है?

- ITC का रिवर्सल: ITC के रिवर्सल से तात्पर्य पूर्व में दावा किया गया इनपुट टैक्स क्रेडिट रद्द करने से है, जिसमें राशि को उसकी कर देयता में जोड़ दिया गया है।

- ITC रिवर्सल की शर्तें:

- 180 दिनों के भीतर चालान का भुगतान न करना: जारी होने की तिथि से 180 दिनों से अधिक समय तक भुगतान न किये जाने पर चालान की ITC वापस कर दी जाएगी।

- विक्रेता द्वारा ISD को जारी किया गया क्रेडिट नोट: यदि कोई विक्रेता इनपुट सेवा वितरक (ISD) को क्रेडिट नोट जारी करता है, इसका अर्थ यह है कि पूर्व में दावा किये गए इनपुट टैक्स क्रेडिट (ITC) की राशि कम हो जाएगी।

- आंशिक रूप से प्रयुक्त व्यावसायिक इनपुट: ऐसे मामलों में, जहाँ इनपुट का उपयोग व्यावसायिक और गैर-व्यावसायिक (व्यक्तिगत) दोनों उद्देश्यों के लिये किया जाता है, व्यक्तिगत उद्देश्यों के लिये प्रयुक्त ITC के भाग को आनुपातिक रूप से रिवर्स किया जाना चाहिये।

निष्कर्ष

ITC पर उच्चतम न्यायालय के फैसले में कार्यात्मकता एवं अनिवार्यता परीक्षण प्रस्तुत किये गए हैं, जो रियल एस्टेट क्षेत्र में व्यवसायों के लिये किराए और पट्टे पर इस्तेमाल किये गए विनिर्माण हेतु ITC का दावा करने पर स्पष्टता प्रदान करते हैं। यह निर्णय पारदर्शिता तथा दक्षता को बढ़ावा देता है, जबकि समग्र कर बोझ को कम करता है, वाणिज्यिक अचल संपत्ति में निवेश व विकास को बढ़ावा देता है।

|

दृष्टि मुख्य परीक्षा प्रश्न: प्रश्न: GST प्रणाली के तहत इनपुट टैक्स क्रेडिट (ITC) तंत्र करों के व्यापक प्रभाव को कैसे कम करता है? उदाहरण के साथ समझाइये। |

UPSC सिविल सेवा परीक्षा, विगत वर्ष के प्रश्न (PYQ)प्रिलिम्सप्रश्न. निम्नलिखित मदों पर विचार कीजिये: (2018)

उपर्युत्त मदों में से कौन-सा/से जी.एस.टी. (वस्तु एवं सेवा कर) के अंतर्गत छूट प्राप्त है/हैं? (a) केवल 1 उत्तर: (c) प्रश्न: 'वस्तु एवं सेवा कर (गुड्स ऐंड सर्विसेज़ टैक्स/GST)' के क्रियान्वित किये जाने का/के सर्वाधिक संभावित लाभ क्या है/हैं? (2017)

नीचे दिये गए कूट का प्रयोग कर सही उत्तर चुनिये: (a) केवल 1 उत्तर: (a) मेन्स:प्रश्न. वस्तु एवं सेवा कर (राज्यों को क्षतिपूर्ति) अधिनियम, 2017 के तर्काधार की व्याख्या कीजिये। कोविड-19 ने कैसे वस्तु एवं सेवा कर क्षतिपूर्ति निधि (जी० एस० टी० कॉम्पेन्सेशन फन्ड) को प्रभावित और नये संघीय तनावों को उत्पन्न किया है? (2020) प्रश्न. उन अप्रत्यक्ष करों को गिनाइए जो भारत में वस्तु एवं सेवा कर (जी० एस० टी०) में सम्मिलित किये गए हैं। भारत में जुलाई 2017 से क्रियान्वित जी० एस० टी० के राजस्व निहिताथों पर भी टिप्पणी कीजिये। (2019) प्रश्न. संविधान (एक सौ एक संशोधन) अधिनियम, 2016 के प्रमुख अभिलक्षणों को समझाइए। क्या आप समझते हैं कि यह "करों के सोपानिक प्रभाव को समाप्त करने में और माल तथा सेवाओं के लिये साझा राष्ट्रीय बाजार उपलब्ध कराने में" काफी प्रभावकारी है? (2017) प्रश्न. भारत में माल व सेवा कर (GST) प्रारम्भ करने के मूलाधार की विवेचना कीजिये। इस व्यवस्था को लागू करने में विलम्ब के कारणों का समालोचनात्मक वर्णन कीजिये। (2013) |