भारतीय अर्थव्यवस्था

ब्याज दर और आर्थिक वृद्धि दर

- 19 May 2020

- 4 min read

प्रीलिम्स के लिये:ऋण-GDP अनुपात मेन्स के लिये:ब्याज दर और आर्थिक वृद्धि दर में संबंध |

चर्चा में क्यों?

हाल ही में ‘अंतर्राष्ट्रीय मुद्रा कोष’ (International Monetary Fund- IMF) द्वारा किये गए एक अध्ययन के अनुसार, ब्याज भुगतान तथा अर्थव्यवस्था की वृद्धि दर के बीच का अंतर किसी भी देश की राजकोषीय स्थिरता का आकलन करने की एक महत्त्वपूर्ण अवधारणा है।

प्रमुख बिंदु:

- ‘अंतर्राष्ट्रीय मुद्रा कोष’ के अध्ययन के अनुसार, विगत वर्षों में 24 विकसित अर्थव्यवस्थाओं और 31 उभरती अर्थव्यवस्थाओं के ब्याज और विकास दर के बीच अंतर के अध्ययन के आधार पर यह निष्कर्ष निकाला गया है।

- अध्ययन में नॉमिनल ब्याज दर तथा विकास दर के मध्य संबंध स्थापित करके किसी भी देश की दीर्घकालिक ऋण-स्थिरता को दर्शाने का प्रयास किया गया है।

ऋण-GDP अनुपात (Debt-to-GDP Ratio):

- ऋण-GDP अनुपात किसी भी देश के सकल घरेलू उत्पाद के साथ ऋण का अनुपात होता है। इस अनुपात का उपयोग किसी देश की ऋण चुकाने की क्षमता का आकलन करने के लिये किया जाता है। दूसरे शब्दों में ऋण-से-जीडीपी अनुपात किसी देश के सार्वजनिक ऋण की तुलना उसके वार्षिक आर्थिक उत्पादन से करता है।

अध्ययन का उद्देश्य:

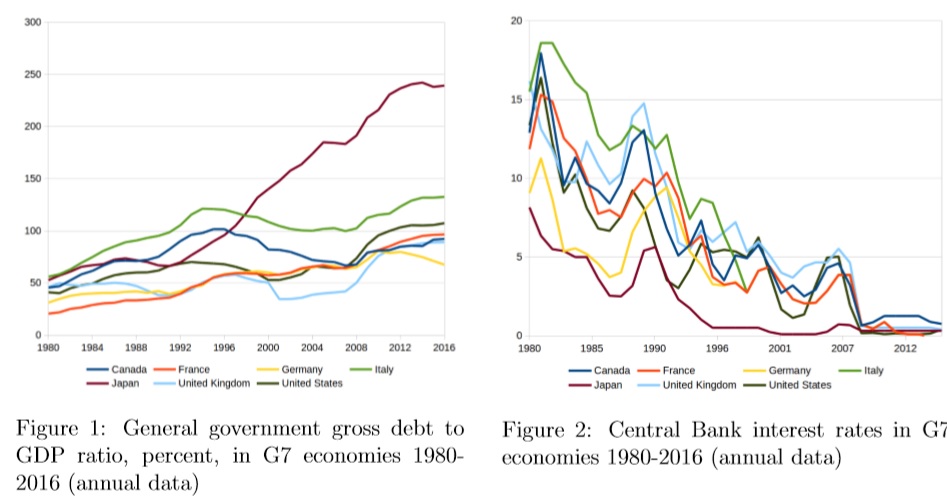

- विकसित अर्थव्यवस्थाओं का सरकारी ऋण बहुत अधिक है। वर्ष 1980 के बाद कई देशों में जीडीपी के सापेक्ष ऋण के बाद से तेज़ी से वृद्धि हुई है। जबकि इसी समय में ब्याज दरों में गिरावट आई है, जिसमें वर्ष 2008 के वैश्विक वित्तीय संकट के दौरान उधार की लागत में काफी कमी देखी गई।

- यह पत्र इन मुद्दों को संबोधित करने का प्रयास करता है तथा तर्क देता है कि देश के सतत् ऋण स्तर का निर्धारण करने वाला महत्त्वपूर्ण कारक ‘नॉमिनल ब्याज दर’ तथा विकास दर के बीच का अंतर है।

IMF अध्ययन के आधार पर निम्नलिखित पाँच प्रमुख निष्कर्ष निकाले गए हैं:

- प्रथम, लंबी अवधि के लिये ब्याज दर तथा जीडीपी में संबंध विकसित और उभरती अर्थव्यवस्थाओं के लिये एक जैसा रहा है।

- द्वितीय, वर्ष 1973 के तेल संकट और वर्ष 1990 के उदारीकरण के समय इन दो सेटों (ब्याज और विकास दर) का ऋण क्षमता पर कोई स्पष्ट प्रभाव नजर नहीं आया।

- तृतीय, दोनों सेटों के बीच अंतर में कमी आती है, तो सरकारें आमतौर पर एक विस्तारवादी राजकोषीय नीति अपनाती हैं और प्राथमिक घाटा में सीमित वृद्धि देखी जाती है।

- चतुर्थ, औसत ब्याज दरें एक संप्रभु देश के डिफ़ॉल्ट होने अथवा नई उधार लेने की भविष्यवाणी करने के लिये अपर्याप्त है।

- पाँचवा, सरकार के उधार में आमतौर पर वित्तीय संकट के समय वृद्धि देखने को मिलती है। वैश्विक वित्तीय संकट के बाद से, दुनिया भर में सरकारी ऋणग्रस्तता बढ़ रही है।

अध्ययन का महत्त्व:

- नवीन मॉडल ब्याज दर और आर्थिक वृद्धि दर के मध्य संबंध को बेहतर तरीके से समझने में मदद करेगा।

- किसी भी देश की ऋण चुकाने की क्षमता की गणना करने में नवीन मॉडल का उपयोग किया जा सकेगा।